Private Equity

KKR-Aktie: 9er-KGV ermöglicht Angriff auf Rekordhoch

Quelle: Börse Online vom 07.03.2014, Jürgen Büttner

Das aktuelle Umfeld ist günstig für Private Equity-Geschäfte. Das beflügelt auch die Aktie von Hertha-BSC-Investor Kohlberg Kravis Roberts & Co. (KKR).

Private Equity ist ein sagenumwobenes Geschäft. Das hat neben der Verschwiegenheit der Branche auch mit den hohen Summen zu tun, um die es geht. Über außerbörslich zu Verfügung gestelltes Kapital können Beteiligungsgesellschaften ein großes Rad drehen. Wenn es gut läuft wie aktuell, kann damit der große Reibach gemacht werden, in schlechten Phasen droht dagegen wegen des Rückgriffs auf Fremdkapital zur Finanzierung der Geschäfte im schlimmsten Fall aber auch der Komplettverlust.

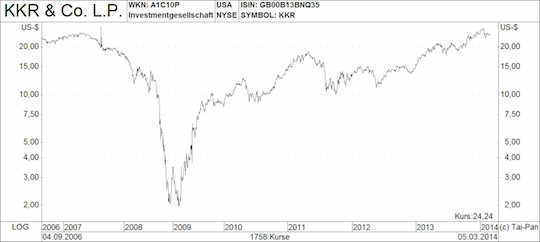

Alle diese Auf und Ab, welche die Branche zu bieten hat, hat die US-Beteiligungsgesellschaft KKR & Co. L.P. (WKN: A1C10P, 24,24 Dollar, 17,474 Euro) seit dem eigenen Börsengang im Jahr 2006 mitgemacht. Auf das Parkett gespült wurde das 1976 von Henry Kravis, George Roberts und Jerome Kohlberg gegründete Unternehmen damals in einer Haussephase, doch nur wenig später ging es mit dem Ausbruch der Kreditkrise plötzlich um die Existenz. Der zunächst zu 25 Dollar platzierte Kurs der Aktie ist in dieser Zeit bis auf unter zwei Dollar abgestürzt. Doch dann öffnete die Fed ihre Geldschleusen und sorgte so für ein extrem günstiges Kapitalmarktumfeld. Wie Phoenix aus der Asche ist die KKR-Aktie dadurch in der Spitze bis auf 26,44 Dollar nach oben geschossen.

Überzeugendes Quartalsergebnis

Wie sehr die Rahmendaten derzeit dabei helfen, lukrative Deals abzuschließen und sich zu hohen Preisen aus den eingegangenen Beteiligungen zu verabschieden, zeigten auch die für das vierte Quartal 2013 vorgelegten Zahlen. Hier reichte es für die in Deutschland unter anderem am Gabelstaplerhersteller Kion und der Werktstattkette ATU beteiligte KKR bei den verwalteten Mitteln im Jahresvergleich zu einem Anstieg von rund 25 Prozent auf 90,2 Milliarden Dollar. Vor allem aber hat sich der in der Branche bevorzugt verwendete Economic Net Income, bei dem der Gewinn um bestimmte Sondereffekte bereinigt wird, mit einem Anstieg von 337 Millionen auf 773,6 Millionen Dollar mehr als verdoppelt. Je Aktie entspricht das 1,08 Dollar, womit die Analystenprognosen von im Schnitt 0,89 Dollar klar geschlagen wurden.

Dazu beigetragen hat übrigens auch der Verkauf von Anteilen an dem deutschen Fernsehsender ProSiebenSat1. Aber auch sonst waren die Verantwortlichen sehr aktiv. Laut der Research-Firma Dealogic hat KKR 2013 mehr als 17 Milliarden Dollar in 34 Unternehmen investiert. Damit war man an mehr Deals beteiligt als jeder der direkten Konkurrenten. Auch in diesem Jahr ist man alles andere als untätig. So wurde gerade eben erst das erfolgreiche Einsammeln von rund zwei Milliarden Dollar gemeldet, die in die Öl- und Gas-Branche gesteckt werden sollen. Mit dem angekündigten Investment von 61,2 Millionen Euro in den Fußball-Bundesligisten Hertha BSC hat KKR zudem auch in Deutschland wieder von sich reden gemacht. Bezahlt machen wird sich dieses Engagement dann, wenn es der Hertha gelingt, sich regelmäßig für europäische Wettbewerbe zu qualifizieren.

Dividendenrendite und KGV sind attraktiv

Nicht mehr groß nachzurechnen, ob ihre Rendite stimmt, brauchen die beiden KKR-Mitgründer Henry Kravis und George Roberts. Für das Vorjahr kassierten sie 161,4 Millionen und 165,5 Millionen Dollar in Form von Dividenden und Gehalt. Das entspricht einem Plus von 17 Prozent gegenüber 2012, wobei gleichzeitig auch die führenden Kräfte bei anderen Private- Equity-Gesellschaften wie Fortress Investment Group LLC und Blackstone Group LP kräftig absahnten. Möglich sind solche Summen durch das in der Branche typische Entlohnungssystem, das stark performance-abhängige Leistungen beinhaltet. Zudem fließt auch Geld über die gehaltenen eigenen Aktien in die Kasse. So sind etwa Kravis und Roberts die größten Einzelaktionäre bei KKR und sie kontrollieren zusammen knapp ein Viertel der Anteile.

Zufrieden mit der Ausschüttung dürften aber auch die anderen Aktionäre gewesen sein. Für das Geschäftsjahr 2013 wurden insgesamt 1,40 Dollar je Aktie gezahlt, was auf Basis des aktuellen Kurses von 24,09 Dollar immerhin einer Rendite von 5,8 Prozent entspricht. Rechnet man zudem einfach die zuletzt ausgeschüttete Quartalsdividende von 0,48 Dollar je Aktie auf das Jahr 2014 hoch, dann würde sich daraus sogar eine Rendite von gut 7,9 Prozent ergeben. Das ist im aktuell vorherrschenden Niedrigzinsumfeld sehr attraktiv und dürfte dabei helfen, den Aktienkurs auch weiterhin nach oben zu schieben.

Dafür spricht auch ein KGV, das sich auf Basis der Gewinnschätzungen für 2014 und 2015 auf rund zehn und neun beläuft. Das ist moderat und lässt die Möglichkeit für einen mittelfristigen Angriff auf das im August 2007 bei 27 Dollar aufgestellte Rekordhoch offen. Trübt sich das Marktumfeld nicht allzu sehr sein, ist das eine Hausnummer, die demnächst tatsächlich anvisiert und womöglich sogar überboten werden dürfte. Analysten, die den Wert abdecken, halten derzeit jedenfalls im Schnitt Kurse von 28,45 Dollar für angemessen. Trotz der darin zum Ausdruck kommenden Zuversicht gegenüber diesem Titel sollte die Volatilität des Kerngeschäfts nicht vergessen werden. Zum Schutz vor unliebsamen Überraschungen macht es deshalb Sinn, Positionen mit Stopp-Loss-Kursen abzusichern.