Marktkommentar

622

622

0 Kommentare

0 Kommentare

John Taylor (AB): Europas Anleiheninvestoren bewegen sich auf unerforschtem Gebiet

Die Chancen und Risiken auf Europas Anleihenmärkten sind für die Anleger schwer einzuschätzen, weil jede historische Bezugsgröße fehlt: Das ausgeweitete Kaufprogramm der Europäischen Zentralbank (EZB) schafft noch nie dagewesene, verwirrende Situationen - aber auch selektive Chancen.

Zunehmend befremdliche Trends tauchen auf den europäischen Anleihenmärkten auf, während die EZB ihr quantitatives Lockerungsprogramm (QE-Programm) immer weiter hochfährt. Wie können Anleger in dieser verworrenen Lage den Überblick behalten und lauernden Risiken aus dem Weg gehen?

Immer mehr Anleger bezahlen für das "Privileg", Europas Regierungen Geld leihen zu dürfen

Seit April hat die EZB weitere 20 Milliarden Euro zusätzlich monatlich für ihr QE-Programm zur Verfügung gestellt. Die ohnehin schon extrem niedrigen Renditen wurden dadurch weiter gedrückt.

Deutsche Staatsanleihen haben bereits bis auf acht Jahre hinaus negative Renditen. Selbst spanische und italienische Bonds, die noch 2012 als hohes Ausfallrisiko gepreist wurden, weisen am kurzen Ende der Zinskurve negative Renditen aus. Diese Anleihen bieten somit das wenig attraktive Versprechen von ertragsfreiem Risiko statt risikofreiem Ertrag, denn dass ihre Kurse weiterhin in stratosphärische Höhen steigen, ist keineswegs garantiert, eher im Gegenteil.

Kurssteigerungspotenzial kann sich sehr schnell in Luft auflösen. Diese Erfahrung machten Bundesanleihen-Anleger im Frühling 2015, als die Kursanstiege von Monaten innerhalb weniger Tage verschwanden. Viele wollten damals gleichzeitig verkaufen, weil eine Kürzung des QE-Programms befürchtet wurde.

Anstatt also QE als eine sichere Bank für steigende Kurse zu sehen, sollten Anleger besser Skepsis walten lassen, wenn Staatsanleihen nur durch Kurssteigerungen Ertrag abwerfen können. Besser erscheint uns ein Fokus auf höher verzinste Wertpapiere, deren hohe laufende Erträge einen Puffer bieten können, wenn wieder auftretende Turbulenzen zu Kapitalverlusten führen.

Lesen Sie auch

Anleihenkaufrausch ist eingepreist

Ab Juni fügt die EZB auch Investment-Grade-Unternehmensanleihen zu ihrem QE-Einkaufskorb hinzu. Die Zentralbank will die Kreditkosten für große Unternehmen senken und hofft, dass dieser Effekt sich mit der Zeit auch für kleinere Unternehmen einstellt.

Das QE-Programm der EZB hat dafür gesorgt, dass die Spreads für Europas Staatsanleihen aus der Peripherie sich wieder eingeengt haben. Die Erwartung eines Unternehmensanleihen-Kaufrausches der EZB hat in den Credit-Märkten eine ähnliche Entwicklung anlaufen lassen.

Die Emissionstätigkeit bei Unternehmensanleihen ist stark angestiegen, und der Aufschlag für neue Papiere im Vergleich zu existierenden Anleihen ist durch den großen Appetit auf Neuemissionen abgeschmolzen. Die Renditen sind gefallen und die Lücke zwischen Unternehmens- und Staatsanleihen schließt sich zusehends.

Doch übertreiben es die Märkte nicht etwas? Details hinsichtlich der Menge und Art von Unternehmensanleihen, welche die EZB kaufen will, sind weiterhin nur spärlich verfügbar. Den vollen Überblick werden wir wahrscheinlich erst im Nachhinein erhalten. Unternehmensanleihen mit einem Volumen zwischen 400 und 700 Milliarden Euro sind für das Programm zugelassen, etwa ein Drittel des europäischen Investment-Grade-Markts in diesem Bereich.

Doch der tatsächliche Umfang der Käufe könnte weit geringer sein. Und das hätte Konsequenzen: Anleger, die sich zu einem Kaufrausch hinreißen ließen, würden einen heftigen Kater erleben.

Attraktive Kaufgelegenheiten entstehen, wenn einige Anleihen links liegen gelassen werden

Wir wissen bereits, dass das Unternehmensanleihen-Kaufprogramm der EZB bestimmte Anleihentypen und Emittenten exkludiert. Mindestens 50 % (vielleicht auch mehr) des europäischen Credit-Universums bleiben außen vor.

Die EZB sagt, dass die Käufe beschränkt sind auf "in der Eurozone etablierte Unternehmen außerhalb des Bankensektors". Eine recht vage Definition, weil das faktische Domizil eines multinationalen Unternehmens schwer zu bestimmen ist. Einige britische Anleihen erfüllen die Kriterien, ebenso einzelne Euro-Anleihen amerikanischer Unternehmen.

In jedem Fall wird ein gewichtiger Teil der europäischen Unternehmensanleihen nicht berücksichtigt werden, allen voran Banken. Die Spreads zwischen potenziell qualifizierten Anleihen und dem Rest weiten sich aus.

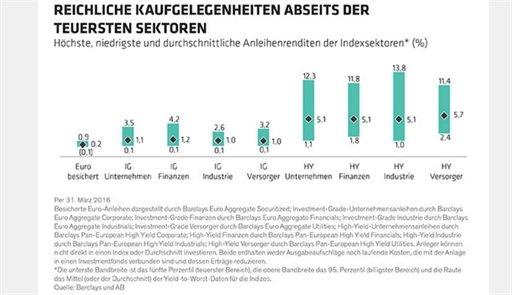

Das hat jedoch überhaupt nichts mit den fundamentalen Eigenschaften oder gar der Bonität dieser Anleihen zu tun. Das mutet merkwürdig an, ist aber ein Geschenk für Anleger, die Anleihen auf Basis ihres angenommenen intrinsischen Werts kaufen können - und nicht nur weil die EZB sie eventuell zukünftig kaufen könnte. (Abbildung).

Die EZB-Unterstützung für die Anleihenmärkte erschwert das Handeln

Europas Markt für Unternehmensanleihen ist weder liquid noch groß. Mit der EZB als neuem Schwergewicht unter den Marktteilnehmern wird sich das begrenzte Angebot an Anleihen, welche die Zulassungskriterien erfüllen, weiter verknappen. Damit dürfte selbst ein moderates Niveau von EZB-Anleihenkäufen den Handel mit Unternehmensanleihen noch weiter erschweren.

In diesem äußerst merkwürdigen Marktumfeld sollten Sie als Anleger mit Bedacht vorgehen. Achten Sie darauf, dass Sie Anleihen aufgrund ihrer Fundamentaldaten kaufen. Hüten Sie sich vor Fantasiekursen. Und lassen Sie sich nicht zu Rauschzuständen animieren, sondern verhindern Sie durch nüchterne Analyse einen schmerzhaften Kater.

Die hier geäußerten Einschätzungen und Meinungen sind weder Analysen noch Investmentberatung oder Anlageempfehlungen. Sie geben nicht notwendigerweise die Ansichten aller Portfoliomanagementteams von AB wieder. AB ist von der britischen Finanzmarktaufsicht genehmigt und wird von ihr beaufsichtigt.

John Taylor

Portfolio Manager - Europe Multi-Sector