Marktkommentar

1203

1203

0 Kommentare

0 Kommentare

Edgar Walk (Metzler): Drohen bei einem Brexit Ansteckungseffekte? Mögliche wirtschaftliche Konsequenzen für Kontinentaleuropa

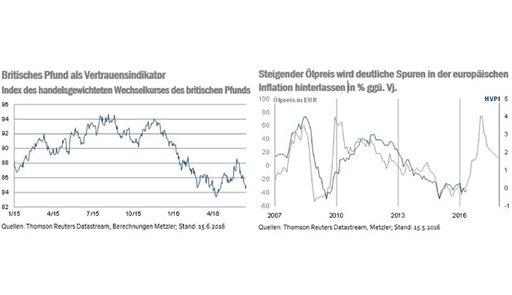

Das Lager der Brexit-Befürworter scheint derzeit zunehmend Stimmen bei den bisher Unentschiedenen zu gewinnen, so-dass die Wahrscheinlichkeit eines Brexits gestiegen ist. Nahezu alle volkswirtschaftlichen Analysen zeigen, dass Großbritannien mittelfristig dadurch an Wohlstand verlieren würde. Dagegen besteht jedoch noch eine große Unsicherheit über die kurzfristigen Folgen eines Brexits. So ist Großbritannien aufgrund des hohen Leistungsbilanzdefizits von mehr als 5 % des BIP abhängig von ausländischen Kapitalzuflüssen, um den Importüberschuss zu finanzieren. Sollten die ausländischen Kapitalgeber trotz eines Brexits ein unverändert hohes Vertrauen in die wirtschaftlichen Perspektiven Großbritanniens haben und das Leistungsbilanzdefizit weiterhin im vollen Umfang finanzieren, würde das britische Pfund stabil bleiben und der direkte wirtschaftliche Schaden für Großbritannien und Kontinentaleuropa wäre gering. Sollten die ausländischen Kreditgeber jedoch jegliches Vertrauen in ein Post-Brexit-Großbritannien verlieren und keine Kredite an Großbritannien mehr vergeben, müsste sich das Leistungsbilanzdefizit in kurzer Zeit merklich verringern und eine Abwertung des britischen Pfunds von mehr als 30 % wäre durchaus vorstellbar. In diesem Fall würden die Importpreise in Großbritannien stark steigen und es zu einem erheblichen realen Kaufkraftverlust der Konsumenten kommen. Ein schwere Rezession in Großbritannien und ein deutlicher Rückgang der kontinentaleuropäischen Exporte nach Großbritannien wären die Folgen. Die Entwicklung des handelsgewichteten Wechselkurses des britischen Pfunds ist demnach ein guter Indikator, um im Falle eines Brexits den wirtschaftlichen Schaden für Kontinentaleuropa abzuschätzen.

Schwache Geschäftsklimaindizes in Europa im Vorfeld des Brexit-Referendums

Die Unsicherheit und großen Turbulenzen an den Finanzmärkten im Vorfeld des Brexit-Referendums dürften zu einer deutlichen Eintrübung der Stimmung im Unternehmenssektor geführt haben, sodass mit einem deutlichen Rückgang der ersten Schätzung der Einkaufsmanagerindizes (Donnerstag) sowie des ifo-Index (Freitag) gerechnet werden kann. Auch der ZEW-Index (Dienstag) dürfte davon betroffen sein. Sollte sich die britische Bevölkerung jedoch für einen Verbleib in der Europäischen Union entscheiden, dürfte es im kommenden Monat zu einem kräftigen Anstieg der Geschäftsklimaindizes kommen, da viele Unternehmen die auf die Zeit nach dem Referendum verschobenen Ausgaben vollumfänglich tätigen werden, was eine merkliche Wachstumsbeschleunigung der europäischen Wirtschaft zur Folge haben dürfte. Interessant wird auch, wie die europäischen Banken den neuen Langzeittender TLTRO 2 aufnehmen werden, der am Freitag durchgeführt wird.

Inflationsausblick für die Eurozone

Im Mai verharrte die Inflation in der Eurozone im vierten Monat in Folge im negativen Bereich. Deflationssorgen und ein Gefühl der Wirkungslosigkeit der Geldpolitik (Neudeutsch: QF - Quantitative Failure) bestimmen nach wie vor die öffentliche Diskussion. Dabei wird jedoch oft der dominierende Einfluss des Ölpreises auf die Inflationsentwicklung unterschätzt. Schon im vergangenen November und Dezember wäre es bei stabilen Ölpreisen zu einem merklichen Inflationsanstieg in der Eurozone gekommen, wenn der Ölpreis nicht von etwa 50 USD pro Barrel im Herbst 2015 bis auf etwa 25 USD pro Barrel im Januar 2016 gefallen wäre. Der Ölpreis befindet sich jedoch seit Januar 2016 wieder auf einem Aufwärtstrend, der sich noch bis etwa 60 USD pro Barrel in den kommenden zwölf Monaten fortsetzen könnte. Bei einem stabilen Wechselkurs des USD gegenüber dem EUR wird der Ölpreiseffekt auf die Inflation in den kommenden Monaten stetig zunehmen - in der Spitze kann der Ölpreis in Euro um mehr als 70 % steigen.

Dementsprechend dürfte die Inflationsrate im Januar 2017 mit 1,9 % nur knapp unter dem Inflationsziel der EZB liegen. Im Dezember 2016 könnte die Inflationsrate schon wieder bei etwa 1,4 % liegen.

Natürlich hängen die Inflationsprognosen vom Ausgang des Referendums in Großbritannien ab und unterstellen implizit, dass Großbritannien in der EU bleibt. Sollten die Inflationsprognosen in etwa eintreffen, wird die EZB das Wertpapierkaufprogramm in der gegenwärtigen Form im März 2017 beenden und schon ab April 2017 das monatlich Kaufvolumen von derzeit 80 Mrd. EUR um etwa 10 Mrd. bis 20 Mrd. EUR pro Monat schnell reduzieren.

Lesen Sie auch

USA: Starker Konsum - schwache Investitionen

Die Wachstumsbeschleunigung in den USA ist im vollen Gange. Die bisher im Quartalsverlauf veröffentlichten Daten stehen im Einklang mit einem Wirtschaftswachstum von 2,8 % im zweiten Quartal laut dem BIP-Prognosemodell der Atlanta Fed. Wachstumsmotor ist der Konsum und der Wohnimmobilienmarkt, wie die Umsätze bestehender Wohnimmobilien (Mittwoch) sowie die Neubauverkäufe (Donnerstag) zeigen werden. Die Unternehmensinvestitionen neigen dagegen jedoch noch zur Schwäche, wie stagnierende Aufträge für Investitionsgüter (Freitag) eindrücklich belegen dürften.

Darüber hinaus wird noch Janet Yellen (Dienstag) vor den Bankenausschuss des Senats treten. Trotz der konjunkturellen Belebung und steigender Inflationsraten sinken derzeit die langfristigen Inflationserwartungen der Konsumenten und der Finanzmarktteilnehmer. Dies bereitet der US-Notenbank große Sorgen, da die Inflationserwartungen in den volkswirtschaftlichen Modellen einen großen Einfluss auf die tatsächliche Inflationsentwicklung haben. Auch scheint die US-Notenbank große Angst davor zu haben, infolge zu früher Leitzinserhöhungen die Konjunktur abzuwürgen und den Fehler von 1937/38 zu wiederholen, als die US-Wirtschaft eine zweite große Depression erleiden musste. Janet Yellen wird daher sehr wahrscheinlich einen vorsichtigen Ausblick geben. Vor diesem Hintergrund haben wir unsere Prognose von zwei Zinsschritten auf nur noch einen Zinsschritt in diesem Jahr reduziert. Der Zinsschritt könnte im September oder Dezember erfolgen.

Bundesverfassungsgericht über OMT

Am Dienstag um 10.00 Uhr wird das Bundesverfassungsgericht sein Urteil über die sogenannten "Outright Monetary Transactions" (OMT) verkünden. Laut Medienberichte sind sich die Bundesverfassungsrichter des zweiten Senats uneinig über das finale Urteil. Es wird demnach mit einem Kompromiss gerechnet, dass das Bundesverfassungsgericht OMT als vereinbar mit dem Grundgesetz unter bestimmten Bedingungen sieht - die EZB also noch geringfügig nachbessern wird. Darüber hinaus dürfte das Urteil keinen Einfluss auf das der-zeitige Wertpapierkaufprogramm der EZB haben, da viele Punkte nicht zum Tragen kommen, die das Bundesverfassungsgericht bei OMT als problematisch sehen könnte.

Eine gute und erfolgreiche Woche wünscht

Edgar Walk

Chefvolkswirt Metzler Asset Management