Pipestone Energy Corp -- ehemals Blackbird und Pennant schließen sich zusammen - passiert hier endli (Seite 2)

eröffnet am 21.02.14 10:52:51 von

neuester Beitrag 13.10.23 19:47:43 von

neuester Beitrag 13.10.23 19:47:43 von

Beiträge: 700

ID: 1.191.823

ID: 1.191.823

Aufrufe heute: 0

Gesamt: 164.229

Gesamt: 164.229

Aktive User: 0

ISIN: CA7241121077 · WKN: A2PBQV · Symbol: PIPE

1,9400

CAD

+1,04 %

+0,0200 CAD

Letzter Kurs 04.10.23 Toronto

Neuigkeiten

27.09.23 · globenewswire |

22.09.23 · globenewswire |

21.09.23 · globenewswire |

20.09.23 · globenewswire |

Werte aus der Branche Öl/Gas

| Wertpapier | Kurs | Perf. % |

|---|---|---|

| 1.300,00 | +23,81 | |

| 0,8529 | +22,54 | |

| 34,02 | +20,81 | |

| 0,8000 | +14,29 | |

| 19,650 | +11,77 |

| Wertpapier | Kurs | Perf. % |

|---|---|---|

| 12,145 | -8,89 | |

| 4,6700 | -10,19 | |

| 6,4900 | -10,97 | |

| 4,2000 | -11,39 | |

| 0,7400 | -22,11 |

Beitrag zu dieser Diskussion schreiben

2. Quartel Pipestone mit guten Zahlen

https://stockhouse.com/news/press-releases/2022/08/10/pipest…

Teil 2 - wer sich die Tabelle der Ein-Asugabe ansehen möchte möge sie sich über den Link anschauen

https://ceo.ca/@nasdaq/pipestone-energy-corp-reports-first-q…

BETRIEBSAKTUALISIERUNG:

Entwicklungslandkarte:

Eine Karte zu dieser Ankündigung finden Sie unter https://www.globenewswire.com/NewsRoom/AttachmentNg/bdc148ce…

Drilling & Completions Update:

Während des ersten Quartals gab das Pipestone-Bohrgerät vier Bohrlöcher auf dem 2-25-Pad frei (einschließlich des ersten Montney 'A'-Bohrlochs des Unternehmens) sowie zwei Bohrlöcher auf dem 9-14-Pad. Das Unternehmen plant, im Jahr 2022 weitere 19,5 Nettobohrlöcher zu bohren.

Das Unternehmen hat im 1. Quartal 2022 auch sechs Bohrlöcher auf dem Pad 2-31, drei Bohrlöcher in der zweiten Phase des 6-30-Pads und vier Bohrlöcher auf dem Pad 2-25 abgeschlossen. Pipestone plant, im weiteren Verlauf des Jahres 2022 weitere 15,5 Nettobohrungen zu schließen, darunter zwei Abgrenzungsbohrungen, die südöstlich des 9-14-Pads gebohrt wurden.

Produktionsupdate und Ausblick 2022:

Im April 2022 stellte Pipestone einen neuen monatlichen Produktionsrekord auf und erreichte rund 36.000 boe / d (31% Kondensat, 40% Gesamtflüssigkeiten), was den Vorteil starker Ergebnisse bei den jüngsten 2-31- und 6-30-Phase-2-Pads beinhaltete. Im zweiten Quartal 2022 erwartet Pipestone eine Produktion zwischen 30.000 und 32.000 boe/d, einschließlich der Auswirkungen der geplanten Turnarounds sowohl bei der Veresen Hythe Gas Plant als auch bei der Keyera Wapiti Gas Plant. Darüber hinaus durchläuft die Tidewater Pipestone Gas Plant im September dieses Jahres einen vollständigen Turnaround. Pipestone bestätigt erneut seine Produktionsprognose für das Gesamtjahr 2022 von 31.000 bis 33.000 boe/d.

Neue Bohrlochergebnisse:

Im 1. Quartal 2022 brachte Pipestone eine Lower Montney-Abgrenzungsbohrung in Produktion, bohrte nordwestlich von der 6-30-Padsite und neben den ursprünglichen sechs Bohrlöchern, die auf dem Pad entwickelt wurden. Die IP60-Ergebnisse von 361 bbl/d Bohrlochkopfkondensat + 2,0 MMcf/d Rohgas (Kondensatgasverhältnis von ~180 bbl/MMcf) unterstützen die weitere Entwicklung des Lower Montney auf der Anlagenbasis von Pipestone.

Ergebnisse der östlichen Explorationsbohrung

Im April 2022 schloss Pipestone seine stehende Montney-Explorationsbohrung auf dem Padsite 12-36-70-6W6 ("12-36") ab. Da es sich etwa 13 km östlich der nächsten produzierenden Bohrlöcher des Unternehmens befindet, ist dieser Test sehr wichtig, um die Ressourcenausdehnung dieses Vermögenswerts nachzuweisen. Das Bohrloch wurde mit einer Plug-and-Perf-artigen Fertigstellung mit einer Proppantlast von 2,5 Tonnen pro Meter auf einem kurzen 1.900 Meter langen Seitenabschnitt fertiggestellt. Pipestone begann Ende April mit dem Fließen des Bohrlochs und die durchschnittliche Rate in den letzten 8 Tagen beträgt 330 bbl / d Leichtöl + 1,4 MMcf / d Rohgas (Ölgasverhältnis von ~ 236 bbl / MMcf), mit einem H2S-Niveau von ungefähr 4%. Pipestone ist durch diese frühen Testergebnisse sehr ermutigt und erwartet, dass die Bohrlochleistung linear mit erhöhten seitlichen Längen von >3.000 m steigen wird.

VERARBEITUNGSERWEITERUNG UND 3-JAHRES-ENTWICKLUNGSPLAN-UPDATE:

Erweiterung der Verdichterstation 8-15:

Als Reaktion auf das wachsende Produktionsvolumen des Unternehmens haben Pipestone und Keyera Corp. ("Keyera") eine Absichtserklärung zur Erweiterung der 8-15-Verdichterstation ("8-15") von ihrer derzeitigen Auslegungskapazität von 90 MMcf/d auf eine Endkapazität von 120 MMcf/d unterzeichnet. Pipestone wird diese Erweiterung, die voraussichtlich etwa 8 Millionen US-Dollar kosten wird, finanzieren und im Gegenzug eine Arbeitsbeteiligung an der 8-15-Anlage erwerben, die eine dedizierte Wapiti-Gaskraftwerksquelle bleiben wird, vorausgesetzt, die Anlage kann solche Mengen akzeptieren. Die erweiterte Verdichtungskapazität von 30 MMcf/d wird unterbrechbar über die Keyera Wapiti Gas Plant verarbeitet, so dass das Unternehmen seine Take-or-Pay-Verpflichtungen nicht erhöht. Die Erweiterung wird voraussichtlich bis Ende 2022 in Betrieb gehen. Die Erweiterung von 8-15, kombiniert mit einer zusätzlichen Midstream-Erweiterung, die voraussichtlich 2023 in einer anderen Anlage in der Region stattfinden wird, bietet Pipestone eine ausreichende Verarbeitungskapazität, um in den kommenden Jahren mehr als 50.000 boe / d zu produzieren.

Geänderte Leitlinien für 2022:

Als Ergebnis der Expansion von 8-15 und in Anerkennung steigender Kapitalkosten erhöht Pipestone seine Kapitalprognose für 2022 auf 225 bis 235 Millionen US-Dollar (gegenüber 210 bis 220 Millionen US-Dollar). Bei einem überarbeiteten Budgetpreisdeck von 95 US-Dollar WTI und 5,00 US-Dollar AECO für 2022 prognostiziert Pipestone einen Cashflow von 380 bis 420 Millionen US-Dollar, was zu einem freien Cashflow von 155 bis 185 Millionen US-Dollar führen wird. Einschließlich der prognostizierten Aktienrückkäufe in Höhe von 50 bis 60 Millionen US-Dollar im Rahmen des NCIB erwartet das Unternehmen, das Jahr 2022 mit einer Nettoverschuldung von 75 bis 95 Millionen US-Dollar zu beenden, was zu einem Ausstieg aus der Nettoverschuldung im Jahr 2022 von etwa 0,2x führen wird.

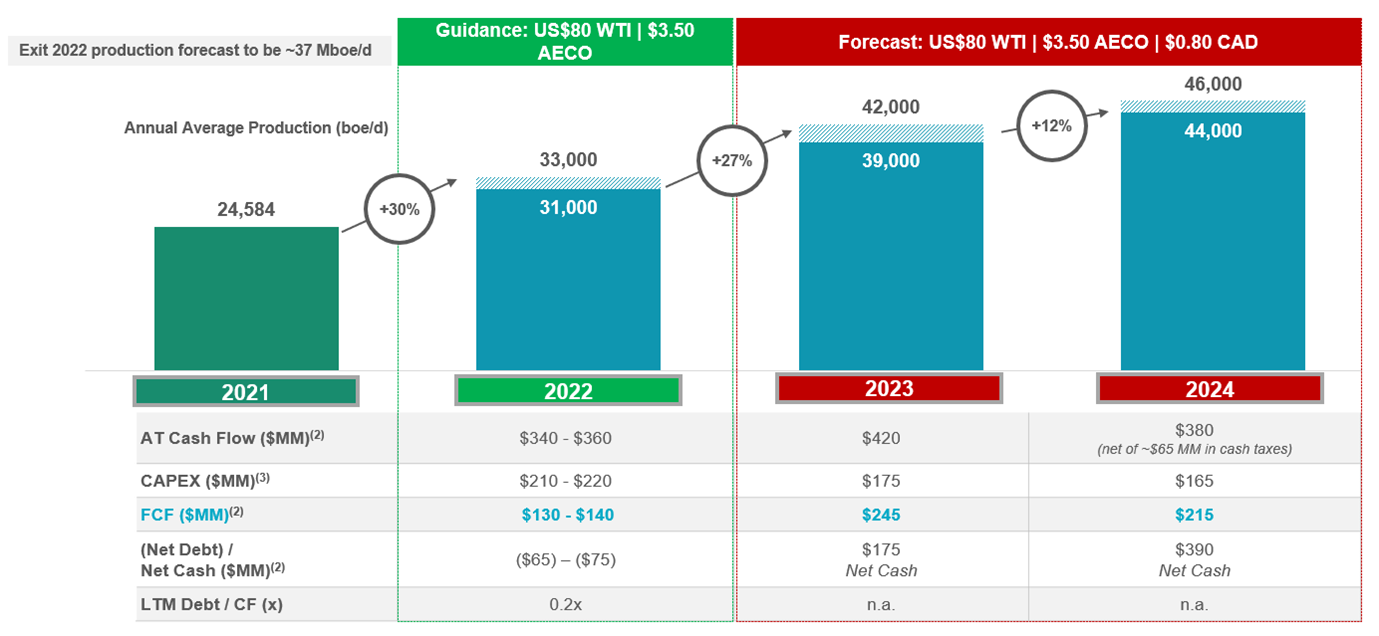

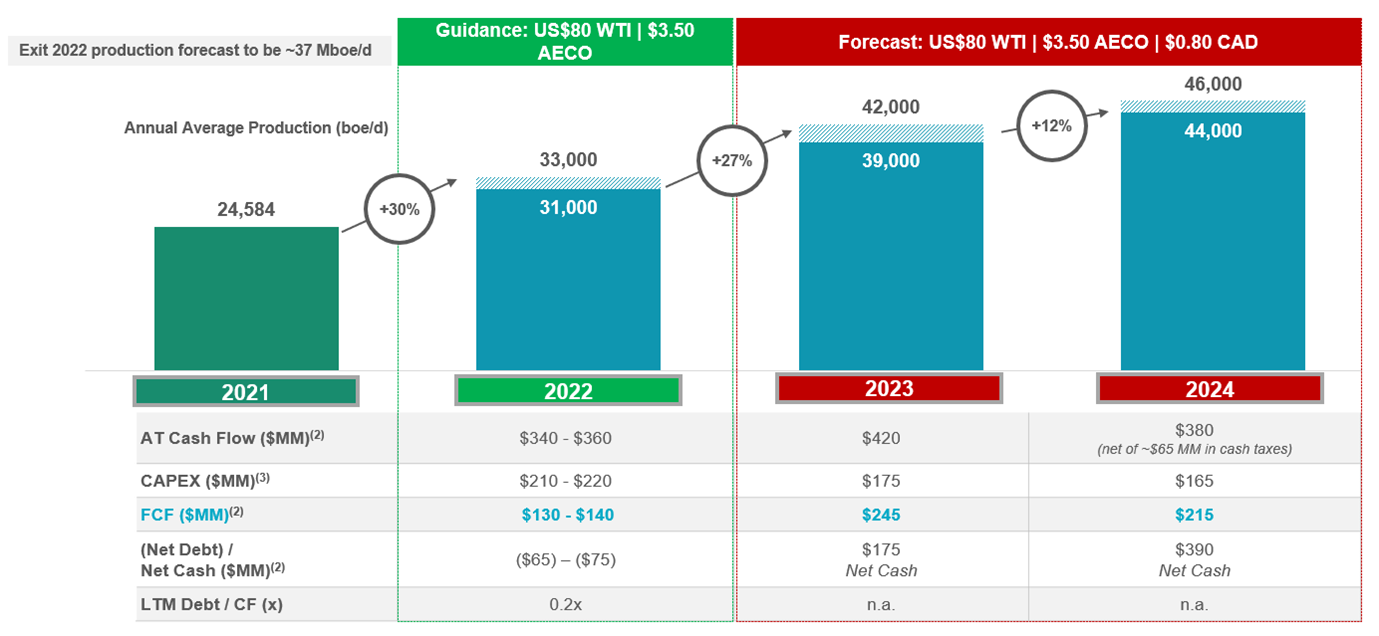

Aktualisierter 3-Jahres-Plan:

Pipestone hat auch seinen 3-Jahres-Plan für 2023 und 2024 aktualisiert, der nun eine durchschnittliche Inflation von 15% auf die Kapitalkosten im Jahr 2021 beinhaltet, in Anerkennung des derzeit erhöhten Rohstoffpreisumfelds. Darüber hinaus beinhaltet das Entwicklungsprogramm 2023 und 2024 auch beschleunigte Ausgaben, um die Vorteile der 8-15-Erweiterung zu nutzen, was zu einer Ausstiegsproduktionsrate von etwa 50.000 boe / d im Jahr 2024 führt. Kumuliert von 2022 bis 2024 wird erwartet, dass dieser Plan einen freien Cashflow von rund 670 Millionen US-Dollar generieren und gleichzeitig die Produktion vom Geschäftsjahr 2021 bis zum Ausstieg aus dem Jahr 2024 verdoppeln wird.

Eine Grafik zu dieser Ankündigung finden Sie unter https://www.globenewswire.com/NewsRoom/AttachmentNg/ba5c8bfe…

Telefonkonferenz zu den Finanzergebnissen des ersten Quartals 2022

Die Ergebnisse des ersten Quartals werden voraussichtlich vor Markteröffnung am 11. Mai 2022 veröffentlicht. Eine Telefonkonferenz ist für den 11. Mai 2022 um 9:00 Uhr .m Mountain Time (11:00 Uhr .m Eastern Time) für interessierte Investoren, Analysten, Broker und Medienvertreter geplant.

Details zur Telefonkonferenz:

Gebührenfrei: (866) 953-0776International

: (630) 652-5852Konferenz-ID

: 5239165

https://ceo.ca/@nasdaq/pipestone-energy-corp-reports-first-q…

BETRIEBSAKTUALISIERUNG:

Entwicklungslandkarte:

Eine Karte zu dieser Ankündigung finden Sie unter https://www.globenewswire.com/NewsRoom/AttachmentNg/bdc148ce…

Drilling & Completions Update:

Während des ersten Quartals gab das Pipestone-Bohrgerät vier Bohrlöcher auf dem 2-25-Pad frei (einschließlich des ersten Montney 'A'-Bohrlochs des Unternehmens) sowie zwei Bohrlöcher auf dem 9-14-Pad. Das Unternehmen plant, im Jahr 2022 weitere 19,5 Nettobohrlöcher zu bohren.

Das Unternehmen hat im 1. Quartal 2022 auch sechs Bohrlöcher auf dem Pad 2-31, drei Bohrlöcher in der zweiten Phase des 6-30-Pads und vier Bohrlöcher auf dem Pad 2-25 abgeschlossen. Pipestone plant, im weiteren Verlauf des Jahres 2022 weitere 15,5 Nettobohrungen zu schließen, darunter zwei Abgrenzungsbohrungen, die südöstlich des 9-14-Pads gebohrt wurden.

Produktionsupdate und Ausblick 2022:

Im April 2022 stellte Pipestone einen neuen monatlichen Produktionsrekord auf und erreichte rund 36.000 boe / d (31% Kondensat, 40% Gesamtflüssigkeiten), was den Vorteil starker Ergebnisse bei den jüngsten 2-31- und 6-30-Phase-2-Pads beinhaltete. Im zweiten Quartal 2022 erwartet Pipestone eine Produktion zwischen 30.000 und 32.000 boe/d, einschließlich der Auswirkungen der geplanten Turnarounds sowohl bei der Veresen Hythe Gas Plant als auch bei der Keyera Wapiti Gas Plant. Darüber hinaus durchläuft die Tidewater Pipestone Gas Plant im September dieses Jahres einen vollständigen Turnaround. Pipestone bestätigt erneut seine Produktionsprognose für das Gesamtjahr 2022 von 31.000 bis 33.000 boe/d.

Neue Bohrlochergebnisse:

Im 1. Quartal 2022 brachte Pipestone eine Lower Montney-Abgrenzungsbohrung in Produktion, bohrte nordwestlich von der 6-30-Padsite und neben den ursprünglichen sechs Bohrlöchern, die auf dem Pad entwickelt wurden. Die IP60-Ergebnisse von 361 bbl/d Bohrlochkopfkondensat + 2,0 MMcf/d Rohgas (Kondensatgasverhältnis von ~180 bbl/MMcf) unterstützen die weitere Entwicklung des Lower Montney auf der Anlagenbasis von Pipestone.

Ergebnisse der östlichen Explorationsbohrung

Im April 2022 schloss Pipestone seine stehende Montney-Explorationsbohrung auf dem Padsite 12-36-70-6W6 ("12-36") ab. Da es sich etwa 13 km östlich der nächsten produzierenden Bohrlöcher des Unternehmens befindet, ist dieser Test sehr wichtig, um die Ressourcenausdehnung dieses Vermögenswerts nachzuweisen. Das Bohrloch wurde mit einer Plug-and-Perf-artigen Fertigstellung mit einer Proppantlast von 2,5 Tonnen pro Meter auf einem kurzen 1.900 Meter langen Seitenabschnitt fertiggestellt. Pipestone begann Ende April mit dem Fließen des Bohrlochs und die durchschnittliche Rate in den letzten 8 Tagen beträgt 330 bbl / d Leichtöl + 1,4 MMcf / d Rohgas (Ölgasverhältnis von ~ 236 bbl / MMcf), mit einem H2S-Niveau von ungefähr 4%. Pipestone ist durch diese frühen Testergebnisse sehr ermutigt und erwartet, dass die Bohrlochleistung linear mit erhöhten seitlichen Längen von >3.000 m steigen wird.

VERARBEITUNGSERWEITERUNG UND 3-JAHRES-ENTWICKLUNGSPLAN-UPDATE:

Erweiterung der Verdichterstation 8-15:

Als Reaktion auf das wachsende Produktionsvolumen des Unternehmens haben Pipestone und Keyera Corp. ("Keyera") eine Absichtserklärung zur Erweiterung der 8-15-Verdichterstation ("8-15") von ihrer derzeitigen Auslegungskapazität von 90 MMcf/d auf eine Endkapazität von 120 MMcf/d unterzeichnet. Pipestone wird diese Erweiterung, die voraussichtlich etwa 8 Millionen US-Dollar kosten wird, finanzieren und im Gegenzug eine Arbeitsbeteiligung an der 8-15-Anlage erwerben, die eine dedizierte Wapiti-Gaskraftwerksquelle bleiben wird, vorausgesetzt, die Anlage kann solche Mengen akzeptieren. Die erweiterte Verdichtungskapazität von 30 MMcf/d wird unterbrechbar über die Keyera Wapiti Gas Plant verarbeitet, so dass das Unternehmen seine Take-or-Pay-Verpflichtungen nicht erhöht. Die Erweiterung wird voraussichtlich bis Ende 2022 in Betrieb gehen. Die Erweiterung von 8-15, kombiniert mit einer zusätzlichen Midstream-Erweiterung, die voraussichtlich 2023 in einer anderen Anlage in der Region stattfinden wird, bietet Pipestone eine ausreichende Verarbeitungskapazität, um in den kommenden Jahren mehr als 50.000 boe / d zu produzieren.

Geänderte Leitlinien für 2022:

Als Ergebnis der Expansion von 8-15 und in Anerkennung steigender Kapitalkosten erhöht Pipestone seine Kapitalprognose für 2022 auf 225 bis 235 Millionen US-Dollar (gegenüber 210 bis 220 Millionen US-Dollar). Bei einem überarbeiteten Budgetpreisdeck von 95 US-Dollar WTI und 5,00 US-Dollar AECO für 2022 prognostiziert Pipestone einen Cashflow von 380 bis 420 Millionen US-Dollar, was zu einem freien Cashflow von 155 bis 185 Millionen US-Dollar führen wird. Einschließlich der prognostizierten Aktienrückkäufe in Höhe von 50 bis 60 Millionen US-Dollar im Rahmen des NCIB erwartet das Unternehmen, das Jahr 2022 mit einer Nettoverschuldung von 75 bis 95 Millionen US-Dollar zu beenden, was zu einem Ausstieg aus der Nettoverschuldung im Jahr 2022 von etwa 0,2x führen wird.

Aktualisierter 3-Jahres-Plan:

Pipestone hat auch seinen 3-Jahres-Plan für 2023 und 2024 aktualisiert, der nun eine durchschnittliche Inflation von 15% auf die Kapitalkosten im Jahr 2021 beinhaltet, in Anerkennung des derzeit erhöhten Rohstoffpreisumfelds. Darüber hinaus beinhaltet das Entwicklungsprogramm 2023 und 2024 auch beschleunigte Ausgaben, um die Vorteile der 8-15-Erweiterung zu nutzen, was zu einer Ausstiegsproduktionsrate von etwa 50.000 boe / d im Jahr 2024 führt. Kumuliert von 2022 bis 2024 wird erwartet, dass dieser Plan einen freien Cashflow von rund 670 Millionen US-Dollar generieren und gleichzeitig die Produktion vom Geschäftsjahr 2021 bis zum Ausstieg aus dem Jahr 2024 verdoppeln wird.

Eine Grafik zu dieser Ankündigung finden Sie unter https://www.globenewswire.com/NewsRoom/AttachmentNg/ba5c8bfe…

Telefonkonferenz zu den Finanzergebnissen des ersten Quartals 2022

Die Ergebnisse des ersten Quartals werden voraussichtlich vor Markteröffnung am 11. Mai 2022 veröffentlicht. Eine Telefonkonferenz ist für den 11. Mai 2022 um 9:00 Uhr .m Mountain Time (11:00 Uhr .m Eastern Time) für interessierte Investoren, Analysten, Broker und Medienvertreter geplant.

Details zur Telefonkonferenz:

Gebührenfrei: (866) 953-0776International

: (630) 652-5852Konferenz-ID

: 5239165

Ergebnisse des ersten Quartals 2022

https://ceo.ca/@nasdaq/pipestone-energy-corp-reports-first-q…Automatisch übersetzt vom Browser, sollten irgendwo US-Dollar Beträge stehen, lesen sie diese bitte als CanadaDollar!

Pipestone Energy Corp. meldet Ergebnisse des ersten Quartals 2022 und stellt ein Betriebsupdate zur Verfügung

CALGARY, Alberta, May 11, 2022 (GLOBE NEWSWIRE) -- (PIPE – TSX) Pipestone Energy Corp. ("Pipestone" oder das "Unternehmen") freut sich, seine Finanz- und Betriebsergebnisse für das erste Quartal 2022 bekannt zu geben und ein Update zu seinen Betrieben bereitzustellen, einschließlich der ermutigenden ersten Ergebnisse aus dem Rückfluss seiner Explorationsbohrung 12-36 im Osten.

UNTERNEHMENS-HIGHLIGHTS IM ERSTEN QUARTAL 2022:

Das Unternehmen erzielte einen Rekordumsatz von 153,5 Millionen CAD, was den Umsatz von 71,5 Millionen US-Dollar im 1. Quartal 2021 mehr als verdoppelte und einen Anstieg von 12 % gegenüber dem Umsatz von 137,3 Millionen CAD im 4. Quartal 2021 darstellt;

Im 1. Quartal 2022 erreichte Pipestone eine durchschnittliche Quartalsproduktion von insgesamt 27.581 boe/d (29% Kondensat, 43% Gesamtflüssigkeiten), was einer vierteljährlichen Steigerung von 28% gegenüber der Produktion von 21.595 boe/d im ersten Quartal 2021 entspricht. Das Produktionsvolumen wurde durch 22 Tage ungeplanter Ausfälle in der Keyera Wapiti Gas Plant des Drittanbieters negativ beeinflusst, was zu einer um 4 % niedrigeren Produktion im Vergleich zum 4. Quartal 2021 führte. Die geschätzten Auswirkungen des Ausfalls auf die Produktion im 1. Quartal 2022 belaufen sich auf etwa 2.700 boe/d. Die Produktion im April 2022 betrug auf der Grundlage von Feldschätzungen durchschnittlich etwa 36.000 boe / d (31% Kondensat, 40% Gesamtflüssigkeiten), was einen neuen monatlichen Produktionsrekord darstellt;

Das Unternehmen erzielte eine kontinuierliche Verbesserung des operativen Netback(1) auf einen Unternehmensrekord von 37,69 $/boe, einen Anstieg von 115 % gegenüber dem 1. Quartal 2021 und einen Anstieg von 50 % gegenüber dem 4. Quartal 2021. Ohne den realisierten Verlust aus Rohstoffrisikomanagementverträgen in Höhe von 4,94 $/boe betrug der operative Netback(1) des Unternehmens für das 1. Quartal 2022 42,63 $/boe;

Das Unternehmen erzielte auch einen Rekord-bereinigten Mittelfluss aus dem operativen Geschäft(1) von 86,3 Millionen $ (0,45 $ pro Aktie unverwässert und 0,30 $ pro Aktie vollständig verwässert), was mehr als das Dreifache seines bereinigten Mittelflusses aus dem operativen Geschäft(1) von 28,2 Millionen $ im 1. Quartal 2021 entspricht, während es einen Anstieg von 47 % oder 27,4 Millionen $ gegenüber dem 4. Quartal 2021 darstellt, der bereinigte Mittelfluss aus dem operativen Geschäft(1) von 58,9 Millionen $;

Die Gesamtinvestitionen, einschließlich aktivierter G&A, beliefen sich in den drei Monaten zum 31. März 2022 auf 78,0 Millionen US-Dollar. Das Unternehmen begann sein Kapitalprogramm 2022 mit 6 Montney-Bohrungen, Bohrungen und Bohrgeräten, die im Quartal abgeschlossen wurden;

Im 1. Quartal 2022 erwirtschaftete das Unternehmen einen freien Cashflow in Höhe von 8,4 Millionen US-Dollar(1) nach Abzug der im Quartal angefallenen Investitionen. Das Unternehmen geht davon aus, dass es im weiteren Verlauf des Jahres 2022 weiterhin einen wesentlichen freien Cashflow(1) erwirtschaften wird, den es in den Schuldenabbau seiner Bilanz und den Rückkauf von Stammaktien lenken wird;

Bei 95 US-Dollar WTI und 5,00 US$ AECO prognostiziert das Unternehmen für 2022 einen freien Cashflow von 155 bis 185 Millionen US-Dollar, was zu einem Nettoverschuldungssaldo von 75 bis 95 Millionen US-Dollar zum Jahresende führt, nachdem NCIB-Käufe von 50 bis 60 Millionen US-Dollar für das Jahr berücksichtigt wurden;

Wie bereits angekündigt, hat das Unternehmen im 4. Quartal 2021 sein erstes Normal Course Issuer Bid ("NCIB") gestartet. Im Quartal, das am 31. März 2022 endete, erwarb Pipestone 1.484.600 Stammaktien zur Vernichtung zu einem gewichteten Durchschnittspreis von 4,82 US-Dollar pro Aktie für einen Gesamtgegenwert von 7,2 Millionen US-Dollar einschließlich der damit verbundenen Provisionen und Gebühren. Nach dem Quartal und bis zum Datum dieser Pressemitteilung hat das Unternehmen weitere 1.310.900 Stammaktien zur Vernichtung zu einem gewichteten Durchschnittspreis von 5,08 $ pro Aktie erworben. Seit Beginn des NCIB-Programms hat das Unternehmen insgesamt 3.744.600 Stammaktien zu einem gewichteten Durchschnittspreis von 4,60 $ pro Aktie erworben. Pipestone beabsichtigt, sein NCIB im Jahr 2022 im Rahmen seines Engagements für die Bereitstellung von Aktionärsrenditen weiter zu nutzen. und

Das Unternehmen erzielte starke Renditen auf das investierte Kapital, wobei der annualisierte ROCE(1) und CROIC(1) für das 1. Quartal 2022 35,4 % bzw. 34,7 % betrug, verglichen mit dem annualisierten ROCE(1) und CROIC(1) für das 1. Quartal 2021 von 10,9 % bzw. 16,5 %.

https://ceo.ca/content/sedar/PIPE-20220511-Interim-financial…

Neue Präsentation

https://static1.squarespace.com/static/5c083cd8aa49a1f2c0237…

Achtung, automatisch übersetzt vom Browser, alle Angaben sind statt US-Dollar in CAD zu lesen.

Pipestone Energy Corp. gibt finanz- und betriebsergebnisse für das vierte Quartal und das Gesamtjahr 2021 bekannt und gibt eine Aktualisierung seiner Prognose für 2022 und seines 3-Jahres-Geschäftsplans bekannt

CALGARY, Alberta, March 09, 2022 (GLOBE NEWSWIRE) -- (PIPE - TSX) Pipestone Energy Corp. ("Pipestone" oder das "Unternehmen") freut sich, seine Finanz- und Betriebsergebnisse für das vierte Quartal und das Gesamtjahr 2021 bekannt zu geben, seine Unternehmensprognose für 2022 zu aktualisieren und einen Dreijahresausblick zu geben.

UNTERNEHMENS-HIGHLIGHTS FÜR DAS VIERTE QUARTAL 2021

Im 4. Quartal 2021 erzielte Pipestone eine durchschnittliche Quartalsproduktion von insgesamt 28.623 boe/d (30 % Kondensat, 44 % Gesamtflüssigkeiten), was einem quartalsweisen Anstieg von 16 % gegenüber dem 3. Quartal 2021 und einem Anstieg von 61 % gegenüber dem 4. Quartal 2020 entspricht. Die Produktion des Unternehmens für das Gesamtjahr 2021 belief sich auf insgesamt 24.584 boe/d (31 % Kondensat, 45 % Gesamtflüssigkeiten) und erreichte damit die zuvor angekündigte Prognose von 24.000 bis 26.000 boe/d, was einem Wachstum des durchschnittlichen täglichen Produktionsvolumens um 58 % gegenüber dem Vorjahr entspricht;

Als Ergebnis seines anhaltenden Produktionswachstums in Verbindung mit der Verbesserung der Rohstoffpreise im Laufe des Quartals erzielte das Unternehmen einen Rekordumsatz von 137,3 Millionen US-Dollar, was den Umsatz gegenüber dem 4. Quartal 2020 von 45,9 Millionen US-Dollar fast verdreifachte und den Umsatz ab dem 3. Quartal 2021 um 37 % oder 37,1 Millionen US-Dollar steigerte;

Das Unternehmen erzielte eine kontinuierliche Verbesserung des operativen Netback(1) auf einen Unternehmensrekord von 25,06 $/boe, ein Anstieg von 14 % gegenüber dem 3. Quartal 2021 und ein Anstieg von 148 % gegenüber dem 4. Quartal 2020. Ohne den realisierten Verlust aus Rohstoffrisikomanagementverträgen in Höhe von 8,45 $/boe belief sich der operative Netback(1) des Unternehmens für das 4. Quartal 2021 auf 33,51 $/boe;

Das Unternehmen erzielte auch einen rekordverdächtigen bereinigten Mittelfluss aus dem operativen Geschäft(1) von 58,9 Millionen $ (0,31 $ pro Aktie unverwässert und 0,21 $ pro Aktie vollständig verwässert), was einem anstieg des bereinigten Mittelflusses aus dem operativen Geschäft(1) im Vergleich zu 11,1 Millionen $ im vierten Quartal 2020 und einem Anstieg von 35 % oder 15,2 Millionen $ gegenüber dem bereinigten Mittelfluss aus dem operativen Geschäft im 3. Quartal 2021(1) von 43,7 Millionen $ entspricht;

Das Unternehmen erzielte starke Renditen auf das investierte Kapital, mit Q4 2021 annualisierten ROCE(1) und CROIC(1) von 22,8 % bzw. 26,1 %, verglichen mit Q4 2020 annualisierten ROCE(1) und CROIC(1) von 1,7 % bzw. 8,1 %;

Wie bereits angekündigt, begann das Unternehmen im 4. Quartal 2021 mit seinem ersten Normal Course Issuer Bid ("NCIB") und erwarb 949.100 Stammaktien zur Vernichtung zu einem gewichteten Durchschnittspreis von 3,60 US-Dollar pro Aktie für einen Gesamtgegenwert von 3,4 Millionen US-Dollar, einschließlich der damit verbundenen Provisionen und Gebühren. Nach Jahresende und bis zum Datum dieser Pressemitteilung hat das Unternehmen weitere 792.600 Aktien zur Vernichtung zu einem gewichteten Durchschnittspreis von 4,64 $ pro Aktie erworben. Pipestone beabsichtigt, seine NCIB im Laufe des Jahres 2022 im Rahmen seines Engagements für die Bereitstellung von Aktionärsrenditen weiter zu nutzen.

(1) Siehe Advisory "Non-GAAP measures"

Pipestone Energy Corp. – Finanzielle und operative Highlights

Drei Monate zum 31. Dezember, Geschäftsjahr zum 31. Dezember,

(in tausend $, außer beträgt pro einheit und pro aktie) 2021 2020 2021 2020

Finanziell

Verkauf von Flüssigkeiten und Erdgas $ 137,264 $ 45,853 $ 391,295 $ 135,950

Cashflow aus laufender Geschäftstätigkeit 71,810 10,086 157,864 41,638

Bereinigter Mittelfluss aus operativer Tätigkeit (1) 58,927 11,088 166,358 40,498

Pro Aktie, unverwässert 0.31 0.06 0.87 0.21

Je Aktie, verwässert (4) 0.21 0.04 0.59 0.15

Ertrag (Verlust) und Gesamtergebnis (Verlust) 51,307 (1,846 ) 67,920 (17,277 )

Pro Aktie, unverwässert 0.27 (0.01 ) 0.35 (0.09 )

Je Aktie, verwässert (4) 0.18 (0.01 ) 0.24 (0.09 )

Bereinigtes EBITDA (1) 63,667 15,108 183,882 56,053

Investitionen 39,219 43,740 186,838 104,593

Freier Cashflow (1) 19,777 (32,652 ) (20,633 ) (64,113 )

Defizit des Betriebskapitals (Periodenende) (44,515 ) (48,603 )

Defizit des bereinigten Betriebskapitals (Periodenende) (1) (32,552 ) (37,163 )

Bankschulden (Periodenende) 171,866 133,466

Nettoverschuldung (Periodenende) (1) 204,418 170,629

Nicht in Anspruch genommene Kreditfazilitätskapazität (Ende des Zeitraums) 107,712 90,948

Verfügbare Mittel (Ende der Laufzeit) (1) $ 75,160 $ 53,785

Eigenkapital (Periodenende) 423,639 355,058

Annualisierte Barrendite auf das investierte Kapital (CROIC) (1) 26.1 % 8.1 % 18.9 % 7.5 %

Annualisierte Rendite auf das eingesetzte Kapital (ROCE) (1) 22.8 % 1.7 % 14.9 % 0.5 %

Unter NCIB erworbene Aktien (000s) 949 - 949 -

Ausstehende Aktien (000s) (Ende des Zeitraums) 191,446 190,799

Gewichtete durchschnittliche Basisaktien

hervorragend (000s) 192,033 190,698 191,525 190,288

Gewichtete durchschnittliche verwässerte Aktien

hervorragend (000s) (4) 282,530 274,758 281,656 274,401

Transaktionen

Produktion

Kondensat (bbls/d) 8,481 5,493 7,561 4,626

Sonstige Erdgasflüssigkeiten (NGLs) (bbls/d) 3,978 2,235 3,346

2,002

NGLs insgesamt (bbls/d) 12,459 7,728 10,907 6,628

Rohöl (bbls/d) 44 93 74 102

Erdgas (Mcf/d) 96,718 59,479 81,620 53,039

Insgesamt (boe/d) (2) 28,623 17,734 24,584 15,570

Kondensat und Rohöl (in % der Gesamtproduktion) 30 % 31 % 31 % 30 %

Flüssigkeiten insgesamt (in % der Gesamtproduktion) 44 % 44 % 45 % 43 %

Benchmark-Preise

Rohöl – WTI (C$/bbl) $ 97.19 $ 55.41 $ 85.10 $ 52.39

Kondensat – Edmonton Kondensat (C$/bbl) 100.17 55.86 85.88 49.82

Erdgas – AECO 5A (C$/GJ) 4.50 2.52 3.45 2.12

Durchschnittlich realisierte Preise (3)

Kondensat (pro bbl) 95.68 50.31 81.49 44.94

Sonstige NGLs (je bbl) 44.30 18.03 34.61 15.55

NGLs insgesamt (je Barrel) 79.27 40.97 67.11 36.06

Rohöl (pro bbl) 89.13 43.54 70.45 37.46

Erdgas (pro Mcf) 5.17 2.99 4.10 2.42

Netbacks

Einnahmen (pro boe) 52.12 28.10 43.61 23.86

Realisierter (Verlust-)Gewinn aus Rohstoffrisiken

managementverträge (pro boe) (5) (8.45 ) (1.34 ) (6.34 ) 2.46

Lizenzgebühren (pro boe) (2.58 ) (1.25 ) (1.60 ) (0.73 )

Betriebliche Aufwendungen (pro boe) (13.01 ) (12.22 ) (11.52 ) (11.18 )

Transport (pro boe) (3.02 ) (3.17 ) (2.77 ) (3.46 )

Operativer Netback (pro boe) (1) (5) 25.06 10.12 21.38 10.95

Bereinigter Mittelfluss Netback (pro boe) (1) $ 22.37 $ 6.80 $ 18.54 $ 7.11

(1) Siehe Advisory "Non-GAAP measures".

(2) Eine Beschreibung des boe-Umrechnungsverhältnisses finden Sie unter "Basis von Barrel Öläquivalent". Verweise auf Rohöl in Produktionsmengen beziehen sich auf den Produkttyp "Tight Oil" und Verweise auf Erdgas in Produktionsmengen beziehen sich auf den Produkttyp "Schiefergas". Verweise auf Gesamtflüssigkeiten umfassen Öl- und Erdgasflüssigkeiten (einschließlich Kondensat, Butan und Propan).

(3) Zahlen, die vor der Absicherung berechnet wurden.

(4) Die gewichtete durchschnittliche Anzahl der ausstehenden verwässerten Aktien zum Zwecke der Berechnung der verwässerten Beträge pro Aktie in den dargestellten Zeiträumen 2021 umfasst 89.506.903 Stammaktien, die nach Ermessen der Vorzugsaktionäre zum 31. Dezember 2021 ohne zusätzlichen Erlös für das Unternehmen ausgegeben werden können. Die Vorzugsaktien haben zum 31. Dezember 2021 einen Gesamtwandelwert von 76,1 Millionen US-Dollar und sind zu einem Preis von 0,85 US-Dollar pro Stammaktie wandelbar. Die Auswirkungen anderer verwässernder Instrumente werden gegebenenfalls ebenfalls in diese Berechnung einbezogen.

(5) Realisierter (Verlust-) Gewinn aus Rohstoffrisikomanagementverträgen, die umgegliedert wurden, um in den operativen Netback für 2021 aufgenommen zu werden, wurden die Zahlen der Vorperiode an die aktuelle Darstellung angepasst.

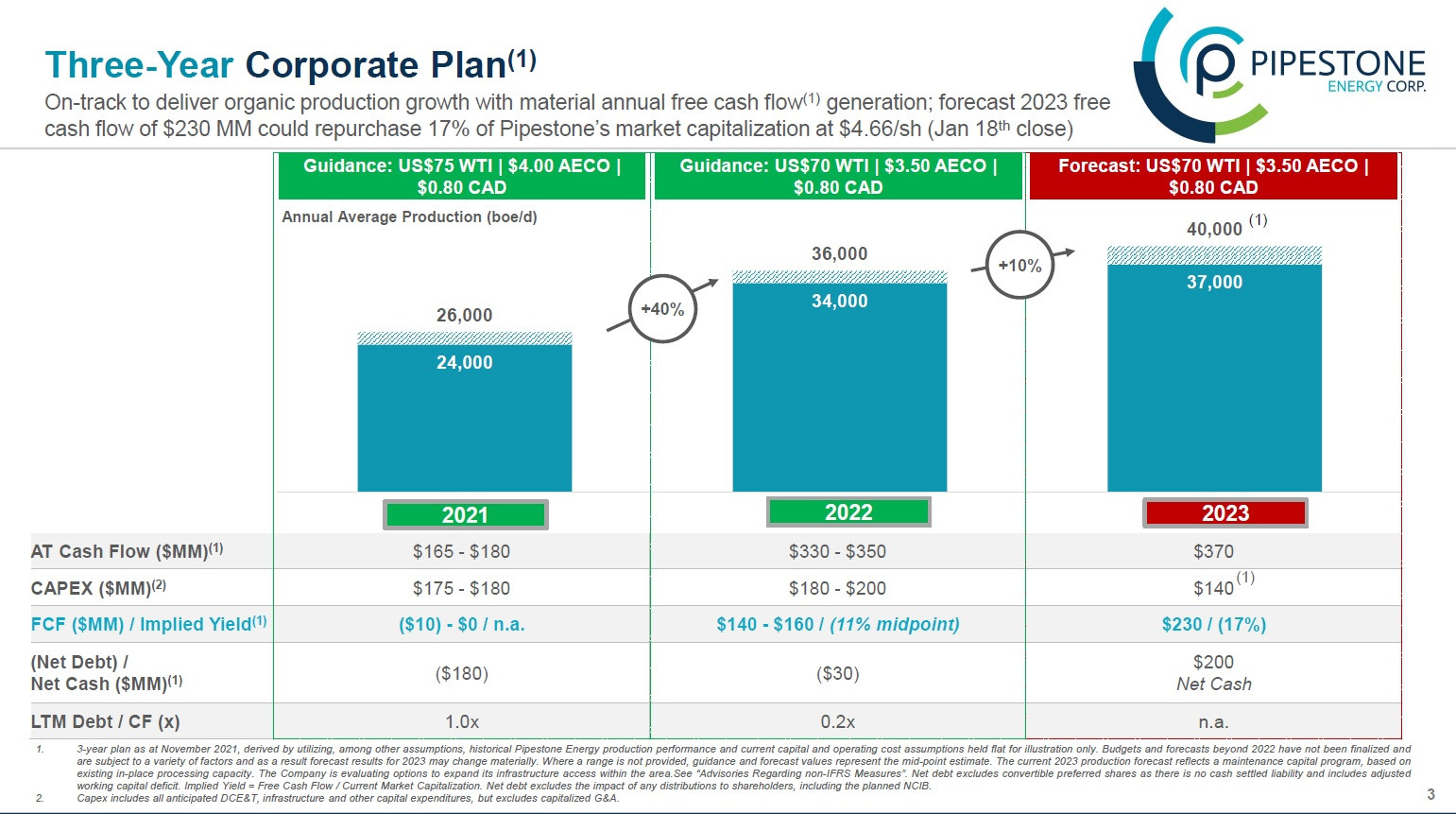

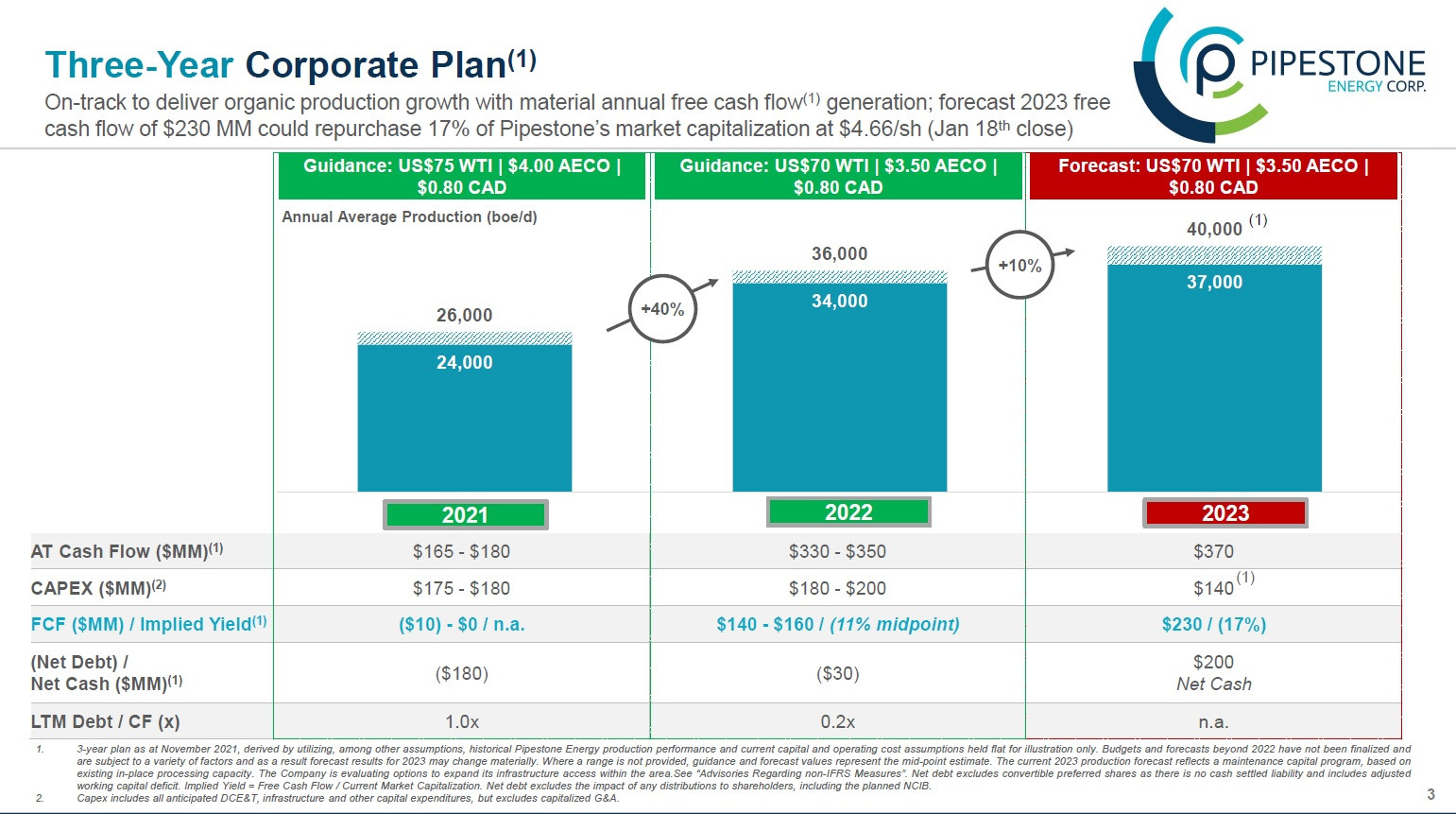

AKTUALISIERTE LEITLINIEN FÜR 2022 UND DREIJÄHRIGER ENTWICKLUNGSPLAN (1)

Eine Grafik zu dieser Ankündigung finden Sie unter https://www.globenewswire.com/NewsRoom/AttachmentNg/2626937c…

Als Ergebnis der erfolgreichen Abgrenzung des Zentralblocks, der starken Umsetzung des Kapitalprogramms und eines unterstützenden Rohstoffpreisumfelds hat Pipestone seinen 3-Jahres-Geschäftsplan überarbeitet, um die Investitionsausgaben innerhalb des Cashflows(2) moderat zu erhöhen, was zu einem zusätzlichen Produktionswachstum bis 2024 und darüber hinaus führt. Um dieses Wachstum zu erleichtern, hat sich das Unternehmen eine zusätzliche Rohgasverarbeitungskapazität gesichert, die voraussichtlich im 3. Quartal 2023 verfügbar sein wird, was eine neue Produktionsobergrenze von etwa 46.000 boe/d ermöglicht. Insgesamt prognostiziert Pipestone in den drei Jahren, 555 Millionen US-Dollar für Kapital auszugeben und gleichzeitig einen Cashflow von 1.150 Millionen US-Dollar(2) zu generieren (unter Verwendung eines WTI-| 3,50 C$ AECO-Preisdeck), was zu einem freien Cashflow von ca. 600 Mio. CAD(2) führt, was etwa 40 % der aktuellen vollständig verwässerten Marktkapitalisierung des Unternehmens entspricht.

1) 3-Jahres-Plan zum März 2022, abgeleitet unter anderem unter Verwendung der historischen Produktionsleistung von Pipestone Energy und der Annahmen über die aktuellen Kapital- und Betriebskosten, die nur zur Veranschaulichung unverändert gehalten wurden. Budgets und Prognosen über 2022 hinaus sind noch nicht abgeschlossen und unterliegen einer Vielzahl von Faktoren, so dass sich die Prognoseergebnisse für 2023 und 2024 wesentlich ändern können. Wird kein Bereich angegeben, stellen Richtwerte und Prognosewerte die Mittelwertschätzung dar. Jede Änderung der WTI-Preise um 10 US-Dollar pro Barrel entspricht einer Veränderung des freien Cashflows von ~ 40 Millionen US-Dollar im Jahr 2022, und jede Änderung des AECO-Erdgaspreises um 0,50 CAD pro GJ entspricht einer Änderung des freien Cashflows von ~ 20 Millionen US-Dollar im Jahr 2022.

2) Siehe "Non-GAAP-Kennzahlen".

3) Die Investitionen sind brutto zu den aktivierten G&A.

Modifiziertes Kapitalprogramm und Leitlinien für 2022

Für 2022 reduziert Pipestone seine Produktionsprognose um 8% auf 31.000 - 33.000 boe/d (von 34.000 - 36.000 boe/d). Die Produktion in der Keyera Wapiti Gas Plant wurde im Januar und Februar für 18 volle Tage unterbrochen, was sowohl auf wetterbedingte als auch auf mechanische Probleme zurückzuführen war. Die Möglichkeiten, die Produktion des Kalenderjahres wiederherzustellen, werden in Q2 und Q3 eingeschränkt sein, da alle drei Midstream-Werke, an die Pipestone angeschlossen ist, große Anlagenumschwünge planen. Darüber hinaus wird erwartet, dass die Verfügbarkeit der unterbrechbaren Verarbeitungskapazität im 2. Halbjahr 2022 eingeschränkter sein wird, da andere Gebietsbetreiber das Produktionsvolumen erhöhen. Bis zum 4. Quartal 2022 geht das Unternehmen davon aus, seine derzeit verfügbare Verarbeitungskapazität voll auszulasten und erwartet, dass es im Laufe des Quartals durchschnittlich etwa 37.000 boe/d erreichen wird. Es wird prognostiziert, dass die Produktion im Jahr 2023 auf 40.500 boe/d (Mittelpunkt) steigen wird, da im 3. Quartal dieses Jahres geplante neue Verarbeitungskapazitäten zur Verfügung stehen, was zu einem Austrittsvolumen von etwa 45.000 boe/d führen wird, das auf der Grundlage der überarbeiteten Verarbeitungsbeschränkungen voraussichtlich bis 2024 beibehalten wird.

Pipestone erhöht auch seine Kapitalprognose für 2022 auf 210 bis 220 Millionen US-Dollar (von 180 bis 200 Millionen US-Dollar). Dieses überarbeitete Kapitalprogramm ist gut im Cashflow(2) finanziert und wird das Vermögen von Pipestone weiter abgrenzen und gleichzeitig das Wachstum von Pipestone bis 2023 beschleunigen. Das erweiterte Kapitalprogramm umfasst: a) Erhöhte Infrastrukturausgaben, einschließlich einer Pipeline zum 6-33 Step-out-Pad; b) Verstärkte Bohr- und Fertigstellungsaktivitäten im 2. Halbjahr 2022; und c) Fertigstellung und Langzeittest der gebohrten, aber nicht abgeschlossenen Montney-Abgrenzungsbohrung bei 12-36 im zweiten Quartal 2022. Einschließlich des zusätzlichen Kapitals prognostiziert Pipestone weiterhin, im Jahr 2022 einen freien Cashflow von 130 bis 140 Millionen US-Dollar(2) zu generieren.

Langfristige Entwicklungsverläufe

Der zuvor veröffentlichte McDaniel 2P-Reservenbericht zum Jahresende 2021 umfasst 149 unerschlossene Standorte, die das Wachstum auf etwa 45.000 boe / d unterstützen und bis 2032 unverändert bleiben könnten. Pipestone hat intern weitere 160 tier 1 (Tier 1 = <12-monatsbezogene Auszahlung bei 80 US$WTI | 3,50 $ AECO) netto ungebuchte Standorte auf seinen zentralen und östlichen Flächenblöcken identifiziert, die ein weiteres Wachstum auf ein risikobehaftetes Plateau von ca. 55.000 boe/d bis zum Exit 2025 mit einem Plateau-Zeitraum von ca. 10 Jahren unterstützen würden. Um dieses Produktionsniveau zu erreichen, muss Pipestone weiterhin inkrementelle Verarbeitungskapazitäten kontrahieren. Das Unternehmen schätzt, dass es im Gebiet Pipestone etwa 250 MMcf/d an derzeit verfügbaren oder geplanten Erweiterungen der Sauergasverarbeitung geben wird, die bis 2025 in Betrieb sein könnten.

Eine Grafik und Karte zu dieser Ankündigung finden Sie unter https://www.globenewswire.com/NewsRoom/AttachmentNg/53ecac4e…

Free Cashflow Allocation 2022

Pipestone hat sich von einem Nettokapitalverbraucher zu einem Nettogenerator von freiem Cashflow entwickelt. Wie bereits angekündigt, besteht die erste Priorität von Pipestone für seinen freien Cashflow im Jahr 2022 darin, das Geschäft zu entschulden, mit einem Unternehmensverschuldungsziel von weniger als 100 Millionen US-Dollar, was <1,0x D/CF bei einem WTI-| 2,00 US-Dollar AECO (100 Millionen US-Dollar Schuldenstand entsprechen einer Run-Rate 2022E Schulden / Cashflow von 0,3x bei 80 US$WTI | 3,50 $ AECO). Pipestone geht davon aus, dieses Ziel bis Mitte des Jahres zu erreichen. In Verbindung mit dem Schuldenabbau hat Pipestone eine NCIB begonnen, um bis zu 5% seiner Basisaktien oder rund 10 Millionen Aktien über einen Zeitraum von 12 Monaten ab Beginn im November 2021 zurückzukaufen. Nach dem Schuldenabbau und der Ausführung seiner NCIB erwartet Pipestone, im Jahr 2022 einen zusätzlichen freien Cashflow zu generieren, der für zusätzliche Schuldenrückzahlungen und / oder Aktionärsrenditen oder zusätzliches Kapital zur Erweiterung des Geschäfts zur Verfügung stehen wird.

NCIB

Seit dem 26. November 2021 hat Pipestone rund 1,7 Millionen Stammaktien im Rahmen seiner 5%-NCIB zu einem Durchschnittspreis von 4,07 US-Dollar pro Aktie zurückgekauft. Im weiteren Verlauf des Jahres 2022 erwartet Pipestone den Rückkauf von rund 8,5 Millionen zusätzlichen Stammaktien, was zu einem prognostizierten vollständig verwässerten Stammaktiensaldo von rund 272,8 Millionen zum Jahresende führen wird.

In den Jahren 2023 und 2024 geht Pipestone davon aus, im Rahmen eines NCIB-Programms rund 13,0 Millionen Stammaktien pro Jahr erwerben zu können. Der erwartete Anstieg der Rückkäufe im Jahr 2022 resultiert aus der im Herbst 2022 erwarteten Umwandlung aller wandelbaren Vorzugsaktien. Bei einem aktuellen Aktienkurs von 5,68 US-Dollar würde sich der Aktienrückkauf in diesem Zweijahreszeitraum auf rund 147,7 Millionen US-Dollar belaufen, und die vollständig verwässerten Aktien von Pipestone zum Jahresende 2024 würden 246,8 Millionen betragen, was einem Rückgang von etwa 12 % gegenüber heute entspricht.

Zulassungsanträge:

Pipestone hat seinen geprüften Jahresabschluss 2021, seine MD&A und sein jährliches Informationsformular 2021 auf SEDAR eingereicht und diese Dokumente auf seiner Website veröffentlicht.

Telefonkonferenz zu den Finanzergebnissen für das 4. Quartal 2021 und das Gesamtjahr 2021

Die Ergebnisse des vierten Quartals und des Gesamtjahres 2021 werden voraussichtlich vor Markteröffnung am 9. März 2022 veröffentlicht. Für den 9. März 2022 um 9:00 Uhr Mountain Time (11:00 Uhr Eastern Time) ist eine Telefonkonferenz für interessierte Investoren, Analysten, Broker und Medienvertreter geplant.m.m

Details zur Telefonkonferenz:

Gebührenfrei: (866) 953-0776International

: (630) 652-5852Konferenz-ID

: 5089085

Pipestone Energy Corp

https://ceo.ca/@nasdaq/pipestone-energy-corp-announces-fourt…

Pipestone Energy Corp. gibt finanz- und betriebsergebnisse für das vierte Quartal und das Gesamtjahr 2021 bekannt und gibt eine Aktualisierung seiner Prognose für 2022 und seines 3-Jahres-Geschäftsplans bekannt

CALGARY, Alberta, March 09, 2022 (GLOBE NEWSWIRE) -- (PIPE - TSX) Pipestone Energy Corp. ("Pipestone" oder das "Unternehmen") freut sich, seine Finanz- und Betriebsergebnisse für das vierte Quartal und das Gesamtjahr 2021 bekannt zu geben, seine Unternehmensprognose für 2022 zu aktualisieren und einen Dreijahresausblick zu geben.

UNTERNEHMENS-HIGHLIGHTS FÜR DAS VIERTE QUARTAL 2021

Im 4. Quartal 2021 erzielte Pipestone eine durchschnittliche Quartalsproduktion von insgesamt 28.623 boe/d (30 % Kondensat, 44 % Gesamtflüssigkeiten), was einem quartalsweisen Anstieg von 16 % gegenüber dem 3. Quartal 2021 und einem Anstieg von 61 % gegenüber dem 4. Quartal 2020 entspricht. Die Produktion des Unternehmens für das Gesamtjahr 2021 belief sich auf insgesamt 24.584 boe/d (31 % Kondensat, 45 % Gesamtflüssigkeiten) und erreichte damit die zuvor angekündigte Prognose von 24.000 bis 26.000 boe/d, was einem Wachstum des durchschnittlichen täglichen Produktionsvolumens um 58 % gegenüber dem Vorjahr entspricht;

Als Ergebnis seines anhaltenden Produktionswachstums in Verbindung mit der Verbesserung der Rohstoffpreise im Laufe des Quartals erzielte das Unternehmen einen Rekordumsatz von 137,3 Millionen US-Dollar, was den Umsatz gegenüber dem 4. Quartal 2020 von 45,9 Millionen US-Dollar fast verdreifachte und den Umsatz ab dem 3. Quartal 2021 um 37 % oder 37,1 Millionen US-Dollar steigerte;

Das Unternehmen erzielte eine kontinuierliche Verbesserung des operativen Netback(1) auf einen Unternehmensrekord von 25,06 $/boe, ein Anstieg von 14 % gegenüber dem 3. Quartal 2021 und ein Anstieg von 148 % gegenüber dem 4. Quartal 2020. Ohne den realisierten Verlust aus Rohstoffrisikomanagementverträgen in Höhe von 8,45 $/boe belief sich der operative Netback(1) des Unternehmens für das 4. Quartal 2021 auf 33,51 $/boe;

Das Unternehmen erzielte auch einen rekordverdächtigen bereinigten Mittelfluss aus dem operativen Geschäft(1) von 58,9 Millionen $ (0,31 $ pro Aktie unverwässert und 0,21 $ pro Aktie vollständig verwässert), was einem anstieg des bereinigten Mittelflusses aus dem operativen Geschäft(1) im Vergleich zu 11,1 Millionen $ im vierten Quartal 2020 und einem Anstieg von 35 % oder 15,2 Millionen $ gegenüber dem bereinigten Mittelfluss aus dem operativen Geschäft im 3. Quartal 2021(1) von 43,7 Millionen $ entspricht;

Das Unternehmen erzielte starke Renditen auf das investierte Kapital, mit Q4 2021 annualisierten ROCE(1) und CROIC(1) von 22,8 % bzw. 26,1 %, verglichen mit Q4 2020 annualisierten ROCE(1) und CROIC(1) von 1,7 % bzw. 8,1 %;

Wie bereits angekündigt, begann das Unternehmen im 4. Quartal 2021 mit seinem ersten Normal Course Issuer Bid ("NCIB") und erwarb 949.100 Stammaktien zur Vernichtung zu einem gewichteten Durchschnittspreis von 3,60 US-Dollar pro Aktie für einen Gesamtgegenwert von 3,4 Millionen US-Dollar, einschließlich der damit verbundenen Provisionen und Gebühren. Nach Jahresende und bis zum Datum dieser Pressemitteilung hat das Unternehmen weitere 792.600 Aktien zur Vernichtung zu einem gewichteten Durchschnittspreis von 4,64 $ pro Aktie erworben. Pipestone beabsichtigt, seine NCIB im Laufe des Jahres 2022 im Rahmen seines Engagements für die Bereitstellung von Aktionärsrenditen weiter zu nutzen.

(1) Siehe Advisory "Non-GAAP measures"

Pipestone Energy Corp. – Finanzielle und operative Highlights

Drei Monate zum 31. Dezember, Geschäftsjahr zum 31. Dezember,

(in tausend $, außer beträgt pro einheit und pro aktie) 2021 2020 2021 2020

Finanziell

Verkauf von Flüssigkeiten und Erdgas $ 137,264 $ 45,853 $ 391,295 $ 135,950

Cashflow aus laufender Geschäftstätigkeit 71,810 10,086 157,864 41,638

Bereinigter Mittelfluss aus operativer Tätigkeit (1) 58,927 11,088 166,358 40,498

Pro Aktie, unverwässert 0.31 0.06 0.87 0.21

Je Aktie, verwässert (4) 0.21 0.04 0.59 0.15

Ertrag (Verlust) und Gesamtergebnis (Verlust) 51,307 (1,846 ) 67,920 (17,277 )

Pro Aktie, unverwässert 0.27 (0.01 ) 0.35 (0.09 )

Je Aktie, verwässert (4) 0.18 (0.01 ) 0.24 (0.09 )

Bereinigtes EBITDA (1) 63,667 15,108 183,882 56,053

Investitionen 39,219 43,740 186,838 104,593

Freier Cashflow (1) 19,777 (32,652 ) (20,633 ) (64,113 )

Defizit des Betriebskapitals (Periodenende) (44,515 ) (48,603 )

Defizit des bereinigten Betriebskapitals (Periodenende) (1) (32,552 ) (37,163 )

Bankschulden (Periodenende) 171,866 133,466

Nettoverschuldung (Periodenende) (1) 204,418 170,629

Nicht in Anspruch genommene Kreditfazilitätskapazität (Ende des Zeitraums) 107,712 90,948

Verfügbare Mittel (Ende der Laufzeit) (1) $ 75,160 $ 53,785

Eigenkapital (Periodenende) 423,639 355,058

Annualisierte Barrendite auf das investierte Kapital (CROIC) (1) 26.1 % 8.1 % 18.9 % 7.5 %

Annualisierte Rendite auf das eingesetzte Kapital (ROCE) (1) 22.8 % 1.7 % 14.9 % 0.5 %

Unter NCIB erworbene Aktien (000s) 949 - 949 -

Ausstehende Aktien (000s) (Ende des Zeitraums) 191,446 190,799

Gewichtete durchschnittliche Basisaktien

hervorragend (000s) 192,033 190,698 191,525 190,288

Gewichtete durchschnittliche verwässerte Aktien

hervorragend (000s) (4) 282,530 274,758 281,656 274,401

Transaktionen

Produktion

Kondensat (bbls/d) 8,481 5,493 7,561 4,626

Sonstige Erdgasflüssigkeiten (NGLs) (bbls/d) 3,978 2,235 3,346

2,002

NGLs insgesamt (bbls/d) 12,459 7,728 10,907 6,628

Rohöl (bbls/d) 44 93 74 102

Erdgas (Mcf/d) 96,718 59,479 81,620 53,039

Insgesamt (boe/d) (2) 28,623 17,734 24,584 15,570

Kondensat und Rohöl (in % der Gesamtproduktion) 30 % 31 % 31 % 30 %

Flüssigkeiten insgesamt (in % der Gesamtproduktion) 44 % 44 % 45 % 43 %

Benchmark-Preise

Rohöl – WTI (C$/bbl) $ 97.19 $ 55.41 $ 85.10 $ 52.39

Kondensat – Edmonton Kondensat (C$/bbl) 100.17 55.86 85.88 49.82

Erdgas – AECO 5A (C$/GJ) 4.50 2.52 3.45 2.12

Durchschnittlich realisierte Preise (3)

Kondensat (pro bbl) 95.68 50.31 81.49 44.94

Sonstige NGLs (je bbl) 44.30 18.03 34.61 15.55

NGLs insgesamt (je Barrel) 79.27 40.97 67.11 36.06

Rohöl (pro bbl) 89.13 43.54 70.45 37.46

Erdgas (pro Mcf) 5.17 2.99 4.10 2.42

Netbacks

Einnahmen (pro boe) 52.12 28.10 43.61 23.86

Realisierter (Verlust-)Gewinn aus Rohstoffrisiken

managementverträge (pro boe) (5) (8.45 ) (1.34 ) (6.34 ) 2.46

Lizenzgebühren (pro boe) (2.58 ) (1.25 ) (1.60 ) (0.73 )

Betriebliche Aufwendungen (pro boe) (13.01 ) (12.22 ) (11.52 ) (11.18 )

Transport (pro boe) (3.02 ) (3.17 ) (2.77 ) (3.46 )

Operativer Netback (pro boe) (1) (5) 25.06 10.12 21.38 10.95

Bereinigter Mittelfluss Netback (pro boe) (1) $ 22.37 $ 6.80 $ 18.54 $ 7.11

(1) Siehe Advisory "Non-GAAP measures".

(2) Eine Beschreibung des boe-Umrechnungsverhältnisses finden Sie unter "Basis von Barrel Öläquivalent". Verweise auf Rohöl in Produktionsmengen beziehen sich auf den Produkttyp "Tight Oil" und Verweise auf Erdgas in Produktionsmengen beziehen sich auf den Produkttyp "Schiefergas". Verweise auf Gesamtflüssigkeiten umfassen Öl- und Erdgasflüssigkeiten (einschließlich Kondensat, Butan und Propan).

(3) Zahlen, die vor der Absicherung berechnet wurden.

(4) Die gewichtete durchschnittliche Anzahl der ausstehenden verwässerten Aktien zum Zwecke der Berechnung der verwässerten Beträge pro Aktie in den dargestellten Zeiträumen 2021 umfasst 89.506.903 Stammaktien, die nach Ermessen der Vorzugsaktionäre zum 31. Dezember 2021 ohne zusätzlichen Erlös für das Unternehmen ausgegeben werden können. Die Vorzugsaktien haben zum 31. Dezember 2021 einen Gesamtwandelwert von 76,1 Millionen US-Dollar und sind zu einem Preis von 0,85 US-Dollar pro Stammaktie wandelbar. Die Auswirkungen anderer verwässernder Instrumente werden gegebenenfalls ebenfalls in diese Berechnung einbezogen.

(5) Realisierter (Verlust-) Gewinn aus Rohstoffrisikomanagementverträgen, die umgegliedert wurden, um in den operativen Netback für 2021 aufgenommen zu werden, wurden die Zahlen der Vorperiode an die aktuelle Darstellung angepasst.

AKTUALISIERTE LEITLINIEN FÜR 2022 UND DREIJÄHRIGER ENTWICKLUNGSPLAN (1)

Eine Grafik zu dieser Ankündigung finden Sie unter https://www.globenewswire.com/NewsRoom/AttachmentNg/2626937c…

Als Ergebnis der erfolgreichen Abgrenzung des Zentralblocks, der starken Umsetzung des Kapitalprogramms und eines unterstützenden Rohstoffpreisumfelds hat Pipestone seinen 3-Jahres-Geschäftsplan überarbeitet, um die Investitionsausgaben innerhalb des Cashflows(2) moderat zu erhöhen, was zu einem zusätzlichen Produktionswachstum bis 2024 und darüber hinaus führt. Um dieses Wachstum zu erleichtern, hat sich das Unternehmen eine zusätzliche Rohgasverarbeitungskapazität gesichert, die voraussichtlich im 3. Quartal 2023 verfügbar sein wird, was eine neue Produktionsobergrenze von etwa 46.000 boe/d ermöglicht. Insgesamt prognostiziert Pipestone in den drei Jahren, 555 Millionen US-Dollar für Kapital auszugeben und gleichzeitig einen Cashflow von 1.150 Millionen US-Dollar(2) zu generieren (unter Verwendung eines WTI-| 3,50 C$ AECO-Preisdeck), was zu einem freien Cashflow von ca. 600 Mio. CAD(2) führt, was etwa 40 % der aktuellen vollständig verwässerten Marktkapitalisierung des Unternehmens entspricht.

1) 3-Jahres-Plan zum März 2022, abgeleitet unter anderem unter Verwendung der historischen Produktionsleistung von Pipestone Energy und der Annahmen über die aktuellen Kapital- und Betriebskosten, die nur zur Veranschaulichung unverändert gehalten wurden. Budgets und Prognosen über 2022 hinaus sind noch nicht abgeschlossen und unterliegen einer Vielzahl von Faktoren, so dass sich die Prognoseergebnisse für 2023 und 2024 wesentlich ändern können. Wird kein Bereich angegeben, stellen Richtwerte und Prognosewerte die Mittelwertschätzung dar. Jede Änderung der WTI-Preise um 10 US-Dollar pro Barrel entspricht einer Veränderung des freien Cashflows von ~ 40 Millionen US-Dollar im Jahr 2022, und jede Änderung des AECO-Erdgaspreises um 0,50 CAD pro GJ entspricht einer Änderung des freien Cashflows von ~ 20 Millionen US-Dollar im Jahr 2022.

2) Siehe "Non-GAAP-Kennzahlen".

3) Die Investitionen sind brutto zu den aktivierten G&A.

Modifiziertes Kapitalprogramm und Leitlinien für 2022

Für 2022 reduziert Pipestone seine Produktionsprognose um 8% auf 31.000 - 33.000 boe/d (von 34.000 - 36.000 boe/d). Die Produktion in der Keyera Wapiti Gas Plant wurde im Januar und Februar für 18 volle Tage unterbrochen, was sowohl auf wetterbedingte als auch auf mechanische Probleme zurückzuführen war. Die Möglichkeiten, die Produktion des Kalenderjahres wiederherzustellen, werden in Q2 und Q3 eingeschränkt sein, da alle drei Midstream-Werke, an die Pipestone angeschlossen ist, große Anlagenumschwünge planen. Darüber hinaus wird erwartet, dass die Verfügbarkeit der unterbrechbaren Verarbeitungskapazität im 2. Halbjahr 2022 eingeschränkter sein wird, da andere Gebietsbetreiber das Produktionsvolumen erhöhen. Bis zum 4. Quartal 2022 geht das Unternehmen davon aus, seine derzeit verfügbare Verarbeitungskapazität voll auszulasten und erwartet, dass es im Laufe des Quartals durchschnittlich etwa 37.000 boe/d erreichen wird. Es wird prognostiziert, dass die Produktion im Jahr 2023 auf 40.500 boe/d (Mittelpunkt) steigen wird, da im 3. Quartal dieses Jahres geplante neue Verarbeitungskapazitäten zur Verfügung stehen, was zu einem Austrittsvolumen von etwa 45.000 boe/d führen wird, das auf der Grundlage der überarbeiteten Verarbeitungsbeschränkungen voraussichtlich bis 2024 beibehalten wird.

Pipestone erhöht auch seine Kapitalprognose für 2022 auf 210 bis 220 Millionen US-Dollar (von 180 bis 200 Millionen US-Dollar). Dieses überarbeitete Kapitalprogramm ist gut im Cashflow(2) finanziert und wird das Vermögen von Pipestone weiter abgrenzen und gleichzeitig das Wachstum von Pipestone bis 2023 beschleunigen. Das erweiterte Kapitalprogramm umfasst: a) Erhöhte Infrastrukturausgaben, einschließlich einer Pipeline zum 6-33 Step-out-Pad; b) Verstärkte Bohr- und Fertigstellungsaktivitäten im 2. Halbjahr 2022; und c) Fertigstellung und Langzeittest der gebohrten, aber nicht abgeschlossenen Montney-Abgrenzungsbohrung bei 12-36 im zweiten Quartal 2022. Einschließlich des zusätzlichen Kapitals prognostiziert Pipestone weiterhin, im Jahr 2022 einen freien Cashflow von 130 bis 140 Millionen US-Dollar(2) zu generieren.

Langfristige Entwicklungsverläufe

Der zuvor veröffentlichte McDaniel 2P-Reservenbericht zum Jahresende 2021 umfasst 149 unerschlossene Standorte, die das Wachstum auf etwa 45.000 boe / d unterstützen und bis 2032 unverändert bleiben könnten. Pipestone hat intern weitere 160 tier 1 (Tier 1 = <12-monatsbezogene Auszahlung bei 80 US$WTI | 3,50 $ AECO) netto ungebuchte Standorte auf seinen zentralen und östlichen Flächenblöcken identifiziert, die ein weiteres Wachstum auf ein risikobehaftetes Plateau von ca. 55.000 boe/d bis zum Exit 2025 mit einem Plateau-Zeitraum von ca. 10 Jahren unterstützen würden. Um dieses Produktionsniveau zu erreichen, muss Pipestone weiterhin inkrementelle Verarbeitungskapazitäten kontrahieren. Das Unternehmen schätzt, dass es im Gebiet Pipestone etwa 250 MMcf/d an derzeit verfügbaren oder geplanten Erweiterungen der Sauergasverarbeitung geben wird, die bis 2025 in Betrieb sein könnten.

Eine Grafik und Karte zu dieser Ankündigung finden Sie unter https://www.globenewswire.com/NewsRoom/AttachmentNg/53ecac4e…

Free Cashflow Allocation 2022

Pipestone hat sich von einem Nettokapitalverbraucher zu einem Nettogenerator von freiem Cashflow entwickelt. Wie bereits angekündigt, besteht die erste Priorität von Pipestone für seinen freien Cashflow im Jahr 2022 darin, das Geschäft zu entschulden, mit einem Unternehmensverschuldungsziel von weniger als 100 Millionen US-Dollar, was <1,0x D/CF bei einem WTI-| 2,00 US-Dollar AECO (100 Millionen US-Dollar Schuldenstand entsprechen einer Run-Rate 2022E Schulden / Cashflow von 0,3x bei 80 US$WTI | 3,50 $ AECO). Pipestone geht davon aus, dieses Ziel bis Mitte des Jahres zu erreichen. In Verbindung mit dem Schuldenabbau hat Pipestone eine NCIB begonnen, um bis zu 5% seiner Basisaktien oder rund 10 Millionen Aktien über einen Zeitraum von 12 Monaten ab Beginn im November 2021 zurückzukaufen. Nach dem Schuldenabbau und der Ausführung seiner NCIB erwartet Pipestone, im Jahr 2022 einen zusätzlichen freien Cashflow zu generieren, der für zusätzliche Schuldenrückzahlungen und / oder Aktionärsrenditen oder zusätzliches Kapital zur Erweiterung des Geschäfts zur Verfügung stehen wird.

NCIB

Seit dem 26. November 2021 hat Pipestone rund 1,7 Millionen Stammaktien im Rahmen seiner 5%-NCIB zu einem Durchschnittspreis von 4,07 US-Dollar pro Aktie zurückgekauft. Im weiteren Verlauf des Jahres 2022 erwartet Pipestone den Rückkauf von rund 8,5 Millionen zusätzlichen Stammaktien, was zu einem prognostizierten vollständig verwässerten Stammaktiensaldo von rund 272,8 Millionen zum Jahresende führen wird.

In den Jahren 2023 und 2024 geht Pipestone davon aus, im Rahmen eines NCIB-Programms rund 13,0 Millionen Stammaktien pro Jahr erwerben zu können. Der erwartete Anstieg der Rückkäufe im Jahr 2022 resultiert aus der im Herbst 2022 erwarteten Umwandlung aller wandelbaren Vorzugsaktien. Bei einem aktuellen Aktienkurs von 5,68 US-Dollar würde sich der Aktienrückkauf in diesem Zweijahreszeitraum auf rund 147,7 Millionen US-Dollar belaufen, und die vollständig verwässerten Aktien von Pipestone zum Jahresende 2024 würden 246,8 Millionen betragen, was einem Rückgang von etwa 12 % gegenüber heute entspricht.

Zulassungsanträge:

Pipestone hat seinen geprüften Jahresabschluss 2021, seine MD&A und sein jährliches Informationsformular 2021 auf SEDAR eingereicht und diese Dokumente auf seiner Website veröffentlicht.

Telefonkonferenz zu den Finanzergebnissen für das 4. Quartal 2021 und das Gesamtjahr 2021

Die Ergebnisse des vierten Quartals und des Gesamtjahres 2021 werden voraussichtlich vor Markteröffnung am 9. März 2022 veröffentlicht. Für den 9. März 2022 um 9:00 Uhr Mountain Time (11:00 Uhr Eastern Time) ist eine Telefonkonferenz für interessierte Investoren, Analysten, Broker und Medienvertreter geplant.m.m

Details zur Telefonkonferenz:

Gebührenfrei: (866) 953-0776International

: (630) 652-5852Konferenz-ID

: 5089085

Pipestone Energy Corp

https://ceo.ca/@nasdaq/pipestone-energy-corp-announces-fourt…

also die Zukünftigen Schätzungen bleiben schon mal sehr konservativ, mal sehen was die Öl/Gaspreise die nächsten beiden Jahre in dem Umfeld das wir zur Zeit haben machen.

Die Produktion haben sie auch etwas heruntergeschraubt, ich stelle gleich noch die News übersetzt ein.

Die Produktion haben sie auch etwas heruntergeschraubt, ich stelle gleich noch die News übersetzt ein.

NCIB

und auch über 5 CAD werden weiter Aktien zurückgekauft

2022-03-08 - 38 - Einlösung, Widerruf, Stornierung, Rückkauf

$752.937

+146.700 vol

$5.13 pro stück

und Morgen sollen die Zahlen kommen 💎

Diese Zahlen aus der letzten Präsentation können wir getrost vergessen

Pipestone kann 2022 alle Schulden zurückzahlen und es wird noch ein schöner Batzen übrig bleiben 💲

Würde mich über eine kleine Dividende von 0,50 CAD freuen 😜

Pipestone kann 2022 alle Schulden zurückzahlen und es wird noch ein schöner Batzen übrig bleiben 💲

Würde mich über eine kleine Dividende von 0,50 CAD freuen 😜

Eric Nuttall spricht über Pipestone Energy

https://www.bnnbloomberg.ca/market-call/eric-nuttall-discuss…