Deutsche Bank - Fakten - Hintergründe - Chancen - Risiken - 500 Beiträge pro Seite (Seite 3)

eröffnet am 17.01.09 12:28:26 von

neuester Beitrag 17.04.16 14:38:42 von

neuester Beitrag 17.04.16 14:38:42 von

Beiträge: 1.065

ID: 1.147.619

ID: 1.147.619

Aufrufe heute: 0

Gesamt: 173.260

Gesamt: 173.260

Aktive User: 0

ISIN: DE0005140008 · WKN: 514000 · Symbol: DBK

16,686

EUR

+0,01 %

+0,002 EUR

Letzter Kurs 11:31:26 Tradegate

Neuigkeiten

25.04.24 · wallstreetONLINE Redaktion |

| Deutsche Bank Aktien ab 5,80 Euro handeln - Ohne versteckte Kosten!Anzeige |

17:38 Uhr · dpa-AFX Analysen |

13:22 Uhr · dpa-AFX Analysen |

Werte aus der Branche Finanzdienstleistungen

| Wertpapier | Kurs | Perf. % |

|---|---|---|

| 0,9000 | +20,00 | |

| 2,1875 | +19,37 | |

| 4,5000 | +15,38 | |

| 6,3000 | +14,55 | |

| 3,4200 | +14,00 |

| Wertpapier | Kurs | Perf. % |

|---|---|---|

| 1,3500 | -10,60 | |

| 7,16 | -12,04 | |

| 12,60 | -21,93 | |

| 1,5000 | -23,08 | |

| 1,5000 | -40,00 |

Antwort auf Beitrag Nr.: 49.904.497 von oscarello am 03.06.15 14:48:26

der zins ist gerade im minus, heisst das für anschlussfinanzierungen negative zinsen?

http://de.euribor-rates.eu/euribor-zinssatz-3-monate.asp

Zitat von oscarello: Der Referenzzinssatz für die meisten Darlehen (Immobilien- usw)

ist der Drei-Monats EURIBOR

der zins ist gerade im minus, heisst das für anschlussfinanzierungen negative zinsen?

http://de.euribor-rates.eu/euribor-zinssatz-3-monate.asp

Antwort auf Beitrag Nr.: 49.904.497 von oscarello am 03.06.15 14:48:26möglich, aber ich habe defintiv mein variables DA an den LIBOR gekoppelt

Antwort auf Beitrag Nr.: 49.907.737 von Camelita am 03.06.15 21:17:11daaas würde dir so passen

...ist ja nur eine "Komponente" um den Kreditzins für Endverbraucher

darzustellen... KWG,Refinanzierung und Struktur der Bank müssen

ebenso beachtet werden

...ist ja nur eine "Komponente" um den Kreditzins für Endverbraucher

darzustellen... KWG,Refinanzierung und Struktur der Bank müssen

ebenso beachtet werden

endlich längst fälliger Rücktritt ?

http://www.spiegel.de/wirtschaft/unternehmen/deutsche-bank-w…

Kein Gehalt, keine AbfindungJain verzichtet auf Millionen

Anshu Jain will laut Medienberichten nach seinem Abschied als Co-Chef der Deutschen Bank ein halbes Jahr lang umsonst für den Konzern arbeiten. Auch auf eine Abfindung verzichtet der Manager. Alles zum Wohl der Bank, die wie eine Familie für ihn war.

Der vor seinem Abschied von der Deutschen Bank stehende Co-Vorstandschef Anshu Jain verzichtet nach Zeitungsberichten bei seinem Weggang auf mehrere Millionen Euro. Jain wolle keine Abfindung und werde auch für seine vereinbarte halbjährige Beratertätigkeit für die Bank kein Honorar erhalten, berichten die "Frankfurter Allgemeine Sonntagszeitung" und "Bild am Sonntag" übereinstimmend.

Jain verzichte auf mehr als zehn Millionen Euro Gehalt, da er von sich aus gekündigt habe und sein eigentlich bis Frühjahr 2017 laufender Vertrag nicht ausbezahlt werde, berichtete die FAS. Laut "Bild am Sonntag" hat Ja

in auf "mindestens zwölf Millionen Euro" verzichtet.

http://www.n-tv.de/wirtschaft/Jain-verzichtet-auf-Millionen-…

Anshu Jain will laut Medienberichten nach seinem Abschied als Co-Chef der Deutschen Bank ein halbes Jahr lang umsonst für den Konzern arbeiten. Auch auf eine Abfindung verzichtet der Manager. Alles zum Wohl der Bank, die wie eine Familie für ihn war.

Der vor seinem Abschied von der Deutschen Bank stehende Co-Vorstandschef Anshu Jain verzichtet nach Zeitungsberichten bei seinem Weggang auf mehrere Millionen Euro. Jain wolle keine Abfindung und werde auch für seine vereinbarte halbjährige Beratertätigkeit für die Bank kein Honorar erhalten, berichten die "Frankfurter Allgemeine Sonntagszeitung" und "Bild am Sonntag" übereinstimmend.

Jain verzichte auf mehr als zehn Millionen Euro Gehalt, da er von sich aus gekündigt habe und sein eigentlich bis Frühjahr 2017 laufender Vertrag nicht ausbezahlt werde, berichtete die FAS. Laut "Bild am Sonntag" hat Ja

in auf "mindestens zwölf Millionen Euro" verzichtet.

http://www.n-tv.de/wirtschaft/Jain-verzichtet-auf-Millionen-…

18.06.2015 "Groteske Zentralisierung"

Neuer Deutsche-Bank-Chef Cryan nimmt Sparten in die Pflicht

Hamburg - Um die Sparziele des Konzerns zu erreichen, will der designierte Deutsche-Bank-Chef John Cryan (54) die Geschäftssparten stärker in die Verantwortung nehmen. Eines seiner wichtigsten Ziele sei es, die "teils groteske Zentralisierung" zu beenden, berichtet das manager magazin in seiner neuen Ausgabe (Erscheinungstermin: 19. Juni). Daher könne es länger dauern, bis der Konzern mit Details zum angekündigten Sparprogramm aufwartet.

Ende April hatten die scheidenden Vorstandschefs Anshu Jain und Jürgen Fitschen bekannt gegeben, durch Filialschließungen, Effizienzsteigerungen und den Rückzug aus unprofitablen Bereichen zusätzlich zu den bislang veranschlagten 4,5 Milliarden Euro weitere 3,5 Milliarden Euro einzusparen. Details wollten sie spätestens 90 Tage später nennen, also bis Ende Juli.

Durch den Machtwechsel - Jain wird zum 1. Juli durch Cryan ersetzt, Fitschen bleibt noch bis Mai 2016 an Bord - könnte eine Verschiebung notwendig sein. Komplett überholen will Cryan das Programm nicht; in seiner bisherigen Funktion als Aufsichtsrat hat er es schließlich mit abgesegnet.

Strategiemanager Campelli mit Chancen auf Vorstandsposten

Die Feinarbeit überlässt er vor allem Fabrizio Campelli (42), im erweiterten Vorstand für Strategie zuständig, sowie Henry Ritchotte (51), Digitalvorstand und Chief Operating Officer (COO). Reüssieren die beiden, könnte das personelle Folgen im Vorstand haben: Campelli hätte dann beste Chancen, als neuer COO in den Kernvorstand einzuziehen, Ritchotte wiederum könnte sich voll auf das Megathema Digitalisierung konzentrieren.

Auch der Posten des Rechtsvorstands soll so rasch wie möglich neu besetzt werden. Amtsinhaber Christian Sewing will sich auf seine eigentliche Hauptaufgabe konzentrieren und die Sparte für Privat- und mittelständische Firmenkunden PBC umbauen. Zu PBC gehört derzeit noch die Postbank, von der sich der Konzern allerdings bis spätestens Ende 2016 trennen will.

(...)

http://www.manager-magazin.de/unternehmen/artikel/neuer-deut…

Mehr neues gibt es nicht.

Neuer Deutsche-Bank-Chef Cryan nimmt Sparten in die Pflicht

Hamburg - Um die Sparziele des Konzerns zu erreichen, will der designierte Deutsche-Bank-Chef John Cryan (54) die Geschäftssparten stärker in die Verantwortung nehmen. Eines seiner wichtigsten Ziele sei es, die "teils groteske Zentralisierung" zu beenden, berichtet das manager magazin in seiner neuen Ausgabe (Erscheinungstermin: 19. Juni). Daher könne es länger dauern, bis der Konzern mit Details zum angekündigten Sparprogramm aufwartet.

Ende April hatten die scheidenden Vorstandschefs Anshu Jain und Jürgen Fitschen bekannt gegeben, durch Filialschließungen, Effizienzsteigerungen und den Rückzug aus unprofitablen Bereichen zusätzlich zu den bislang veranschlagten 4,5 Milliarden Euro weitere 3,5 Milliarden Euro einzusparen. Details wollten sie spätestens 90 Tage später nennen, also bis Ende Juli.

Durch den Machtwechsel - Jain wird zum 1. Juli durch Cryan ersetzt, Fitschen bleibt noch bis Mai 2016 an Bord - könnte eine Verschiebung notwendig sein. Komplett überholen will Cryan das Programm nicht; in seiner bisherigen Funktion als Aufsichtsrat hat er es schließlich mit abgesegnet.

Strategiemanager Campelli mit Chancen auf Vorstandsposten

Die Feinarbeit überlässt er vor allem Fabrizio Campelli (42), im erweiterten Vorstand für Strategie zuständig, sowie Henry Ritchotte (51), Digitalvorstand und Chief Operating Officer (COO). Reüssieren die beiden, könnte das personelle Folgen im Vorstand haben: Campelli hätte dann beste Chancen, als neuer COO in den Kernvorstand einzuziehen, Ritchotte wiederum könnte sich voll auf das Megathema Digitalisierung konzentrieren.

Auch der Posten des Rechtsvorstands soll so rasch wie möglich neu besetzt werden. Amtsinhaber Christian Sewing will sich auf seine eigentliche Hauptaufgabe konzentrieren und die Sparte für Privat- und mittelständische Firmenkunden PBC umbauen. Zu PBC gehört derzeit noch die Postbank, von der sich der Konzern allerdings bis spätestens Ende 2016 trennen will.

(...)

http://www.manager-magazin.de/unternehmen/artikel/neuer-deut…

Mehr neues gibt es nicht.

Chefwechsel bei der Deutschen Bank Cryan ersetzt Jain

Der Brite John Cryan ist neuer Co-Chef der Deutschen Bank. Foto: Steffen Schmidt / ArchivNeuanfang an der Spitze der Deutschen Bank: John Cryan kommt als Sanierer. Nach einer Serie von Skandalen sind die Erwartungen an den ehemaligen UBS-Finanzchef gewaltig.

Gut drei Wochen nach der Rücktrittsankündigung von Anshu Jain bekommt die Deutsche Bank einen neuen Co-Chef: Der Brite John Cryan tritt sein Amt an der Seite von Jürgen Fitschen an.

Nach der Hauptversammlung am 19. Mai 2016 soll Cryan die Führung des größten deutschen Geldhauses allein in die Hand nehmen.

Die Erwartungen an den 54-Jährigen sind gewaltig: Die Börse bejubelte die Personalie, Aktionäre hoffen auf endlich wieder dauerhaft steigende Kurse, Aufseher mahnen ein Ende der Skandale an. "Es reicht nicht, eine gute Strategie zu haben, auch die Prozesse bei der Umsetzung der Strategie müssen stimmen", sagte Deutschlands oberster Bankenaufseher, Bafin-Präsident Felix Hufeld, am Montagabend vor Journalisten in Frankfurt auf Fragen zu dem Dax-Konzern.

Deutschland einzige wirklich globale Bank müsse unter ihrem neuen Chef neben traditionellen Stärken auch "zuverlässige und belastbare Prozesse" im Einklang mit den Regeln aufbauen, mahnte der Präsident der Bundesanstalt für Finanzdienstleistungsaufsicht (Bafin). "Hier muss die Bank nachbessern." Dafür seien viele Schritte notwendig.

Cryan, ehemals Finanzvorstand der Schweizer Großbank UBS (2008-2011), wird in der Branche als erfolgreicher Sanierer geschätzt. Bei der UBS entrümpelte er die Bilanz und war mitten in der jüngsten Finanzkrise maßgeblich an einer radikalen Umstrukturierung des Finanzriesen beteiligt. Die Deutsche Bank kennt er seit 2013 von innen, als ihn Aufsichtsratschef Paul Achleitner in das Kontrollgremium holte. Diesen Posten gibt Cryan mit seinem Antritt als Co-Chef auf.

(...)

http://www.n24.de/n24/Nachrichten/Wirtschaft/d/6906020/cryan…

Neuer Deutsche-Bank-Chef verschiebt Strategiedetails auf Herbst

Mittwoch, 1. Juli 2015, 09:50 Uhr

Frankfurt (Reuters) - Der neue Chef der Deutschen Bank will die Details der unlängst beschlossenen "Strategie 2020" erst im Herbst vorstellen.

An den grundlegenden Beschlüssen halte er fest, schrieb John Cryan am Mittwoch in einem Brief an die Mitarbeiter. Er halte es aber für richtig, "den Sommer und Frühherbst zu nutzen, um zu prüfen, wie diese Entscheidungen am Besten ausgeführt werden", betonte er an seinem ersten Arbeitstag in neuer Funktion. "Wir werden daher Markt und Öffentlichkeit bis Ende Oktober über weitere Details informieren."

Cryan hat nach eigenem Bekunden vier Schwächen bei Deutschlands größtem Geldhaus ausgemacht: Die Reputation sei durch Skandale beschädigt, die Bank sei zu ineffizient, viel zu komplex und die Systeme müssten dringend modernisiert werden.

http://de.reuters.com/article/companiesNews/idDEKCN0PB3V0201…

Mittwoch, 1. Juli 2015, 09:50 Uhr

Frankfurt (Reuters) - Der neue Chef der Deutschen Bank will die Details der unlängst beschlossenen "Strategie 2020" erst im Herbst vorstellen.

An den grundlegenden Beschlüssen halte er fest, schrieb John Cryan am Mittwoch in einem Brief an die Mitarbeiter. Er halte es aber für richtig, "den Sommer und Frühherbst zu nutzen, um zu prüfen, wie diese Entscheidungen am Besten ausgeführt werden", betonte er an seinem ersten Arbeitstag in neuer Funktion. "Wir werden daher Markt und Öffentlichkeit bis Ende Oktober über weitere Details informieren."

Cryan hat nach eigenem Bekunden vier Schwächen bei Deutschlands größtem Geldhaus ausgemacht: Die Reputation sei durch Skandale beschädigt, die Bank sei zu ineffizient, viel zu komplex und die Systeme müssten dringend modernisiert werden.

http://de.reuters.com/article/companiesNews/idDEKCN0PB3V0201…

Bumm !

John Cryan will bei der Deutschen Bank ausmistenIn einem Brief an die Mitarbeiter kündigt der neue Chef radikale Massnahmen an.

Vor seinem Job bei der Deutschen Bank erwarb sich Cryan schon bei der UBS den Ruf eines verlässlichen Sanierers.

Vor seinem Job bei der Deutschen Bank erwarb sich Cryan schon bei der UBS den Ruf eines verlässlichen Sanierers.21:52

Der neue Chef der Deutschen Bank will beim skandalgeschüttelten Geldhaus ordentlich aufräumen. Deutschlands grösste Bank stehe wegen seiner ramponierten Reputation vor immensen Herausforderungen, schreibt John Cryan in einem Brief an die rund 100'000 Mitarbeiter.

«Ich werde Ihnen nicht sagen, dass in den nächsten Monaten alles harmonisch und ohne Probleme verlaufen wird», hiess es in dem Schreiben vom Mittwoch. Zusammen mit Jürgen Fitschen, der noch bis zum Frühjahr als Co-Chef an Bord bleibt, werde er alles daran setzen, dass die Deutsche Bank wieder dorthin zurückkehre, wo sie hingehöre: «ins Herz der deutschen Gesellschaft und ihrer Wirtschaft».

Anshu Jain ist Geschichte

Der Brite Cryan, früher Finanzchef bei der Schweizer Grossbank UBS und seit 2013 im Verwaltungsrat der Deutschen Bank, war Anfang Juni überraschend zum neuen Konzernchef berufen worden. Der bisherige Co-Chef Anshu Jain, den viele Investoren für die teuren Skandale der Bank verantwortlich gemacht haben, ist seit dieser Woche Geschichte.

Drei Jahre lang hatte die Doppelspitze glücklos agiert. Sie polsterte zwar die Kapitaldecke des Geldhauses auf. Aber die Rendite blieb deutlich unter den Erwartungen der Anleger, die mehrmals frisches Geld in das Institut pumpen mussten. Der Aktienkurs stagnierte ebenso wie die Dividende.

«Strategie 2020»

Befreiungsschlag soll die Ende April noch von Jain und Fitschen ausgerufene «Strategie 2020» sein. Sie sieht im Kern eine deutliche Schrumpfkur vor: Die Postbank wird verkauft, das restliche Privatkundengeschäft zusammengestrichen und auch die Investmentbank soll verschlankt und damit schlagkräftiger werden. Beobachter erwarten den Abbau tausender Stellen, vor allem im Filialgeschäft.

Cryan machte nun klar, dass er an den grundlegenden Weichenstellungen festhalten will. Schliesslich hat er sie im Verwaltungsrat selbst mit auf den Weg gebracht.

Geschäftsmodell vereinfachen und Kosten senken

Für die mit Spannung erwarteten Details der Umsetzung will er sich allerdings mehr Zeit lassen. Er halte es für richtig, «den Sommer und Frühherbst zu nutzen, um zu prüfen, wie diese Entscheidungen am Besten ausgeführt werden», betonte er. «Wir werden daher Markt und Öffentlichkeit bis Ende Oktober über weitere Details informieren.»

Schon jetzt machte Cryan allerdings klar, dass er das Geschäftsmodell vereinfachen und Kosten senken will. Die nächsten Schritte zur Postbank-Trennung sollten «so schnell und effektiv wie möglich» kommen - bevorzugter Plan ist nach früheren Angaben der Börsengang. Aber auch die Investmentbank muss Federn lassen: «Unser Handelsgeschäft mit Wertpapieren und Derivaten kann nicht mehr so bilanzintensiv sein.»

Cryan als verlässlicher Sanierer

Kritiker hatten Jain vorgeworfen, die lange Zeit von ihm persönlich geführte Sparte bei der Neuaufstellung der Bank verschont zu haben. Cryan hingegen hat sich schon bei der UBS den Ruf eines verlässlichen Sanierers erarbeitet und (...)

http://www.handelszeitung.ch/unternehmen/john-cryan-will-bei…

Na endlich ! Zieh ihnen die Hammelbeine lang ....

Gruß codiman

Umfrage: Deutsche Bank büßt Vertrauen unter Finanzchefs ein

Do, 16.07.15 11:17

FRANKFURT (dpa-AFX) - Die Turbulenzen bei der Deutschen Bank haben dem Ansehen des Instituts auch unter Firmenkunden schwer geschadet. In einer Umfrage des Fachmagazins "Finance" (Freitag) unter 117 Finanzchefs von deutschen Mittelständlern und Konzernen gaben nur elf Prozent an, dass ihr Vertrauen in die Bank durch die Querelen der vergangenen Monate nicht gelitten habe. 60 Prozent der Befragten begrüßten zumindest den personellen Neuanfang. Als führende Bank für Firmenkunden nennen die Finanzchefs derzeit aber eher die Commerzbank als die Deutsche Bank.

Der Brite John Cryan hatte zu Monatsbeginn Anshu Jain in der Doppelspitze der Deutschen Bank abgelöst. Bis zur Hauptversammlung im Mai 2016 wird er die Bank zusammen mit Jürgen Fitschen führen und danach allein leiten. Skandale und Milliardenstrafen hatten das Image der Bank zuletzt zunehmend ramponiert und die Ergebnisse schwer belastet.

Für Verunsicherung unter den Finanzexperten sorgt auch die im April vorgestellte neue Ausrichtung der Bank. Die Hälfte der Befragten gab an, keine Klarheit über die Entwicklung des größten deutschen Geldhauses zu haben - ebenso wenig darüber, was die Veränderungen für die eigenen Geschäftsbeziehungen zu dem Institut bedeuten. 58 Prozent der Finanzchefs befürchten, dass die Bank künftig ihre Kunden stärker nach Gruppen voneinander trennt. Fast 30 Prozent erwarten einen häufigeren Wechsel ihres Firmenkundenbetreuers. 33 Prozent rechnen zudem damit, dass Entscheidungen künftig stärker in London getroffen werden.

Die neue Strategie der Deutschen Bank sieht tiefe Einschnitte vor allem im Privatkundengeschäft und im Investmentbanking vor. Cryan hat angekündigt, grundsätzlich an dieser Strategie festzuhalten. Details sind noch unbekannt. Im Oktober will Cryan Farbe bekennen.

Fast drei Viertel der Befragten pflegen nach eigenen Angaben eine aktive Geschäftsbeziehung zur Deutschen Bank. Bei der Bedeutung im Firmenkundengeschäft muss sich das Institut aber mit Rang zwei hinter der Commerzbank begnügen. 84 Prozent der Teilnehmer der Umfrage zählen das zweitgrößte deutschen Kreditinstitut zu den führenden Banken für Profi-Kunden, die Deutsche Bank nannten rund 71 Prozent, die Unicredit-Tochter HypoVereinsbank kam mit 47 Prozent auf Platz drei./enl/stw/stb

https://www.comdirect.de/inf/aktien/detail/news_detail.html?…

Do, 16.07.15 11:17

FRANKFURT (dpa-AFX) - Die Turbulenzen bei der Deutschen Bank haben dem Ansehen des Instituts auch unter Firmenkunden schwer geschadet. In einer Umfrage des Fachmagazins "Finance" (Freitag) unter 117 Finanzchefs von deutschen Mittelständlern und Konzernen gaben nur elf Prozent an, dass ihr Vertrauen in die Bank durch die Querelen der vergangenen Monate nicht gelitten habe. 60 Prozent der Befragten begrüßten zumindest den personellen Neuanfang. Als führende Bank für Firmenkunden nennen die Finanzchefs derzeit aber eher die Commerzbank als die Deutsche Bank.

Der Brite John Cryan hatte zu Monatsbeginn Anshu Jain in der Doppelspitze der Deutschen Bank abgelöst. Bis zur Hauptversammlung im Mai 2016 wird er die Bank zusammen mit Jürgen Fitschen führen und danach allein leiten. Skandale und Milliardenstrafen hatten das Image der Bank zuletzt zunehmend ramponiert und die Ergebnisse schwer belastet.

Für Verunsicherung unter den Finanzexperten sorgt auch die im April vorgestellte neue Ausrichtung der Bank. Die Hälfte der Befragten gab an, keine Klarheit über die Entwicklung des größten deutschen Geldhauses zu haben - ebenso wenig darüber, was die Veränderungen für die eigenen Geschäftsbeziehungen zu dem Institut bedeuten. 58 Prozent der Finanzchefs befürchten, dass die Bank künftig ihre Kunden stärker nach Gruppen voneinander trennt. Fast 30 Prozent erwarten einen häufigeren Wechsel ihres Firmenkundenbetreuers. 33 Prozent rechnen zudem damit, dass Entscheidungen künftig stärker in London getroffen werden.

Die neue Strategie der Deutschen Bank sieht tiefe Einschnitte vor allem im Privatkundengeschäft und im Investmentbanking vor. Cryan hat angekündigt, grundsätzlich an dieser Strategie festzuhalten. Details sind noch unbekannt. Im Oktober will Cryan Farbe bekennen.

Fast drei Viertel der Befragten pflegen nach eigenen Angaben eine aktive Geschäftsbeziehung zur Deutschen Bank. Bei der Bedeutung im Firmenkundengeschäft muss sich das Institut aber mit Rang zwei hinter der Commerzbank begnügen. 84 Prozent der Teilnehmer der Umfrage zählen das zweitgrößte deutschen Kreditinstitut zu den führenden Banken für Profi-Kunden, die Deutsche Bank nannten rund 71 Prozent, die Unicredit-Tochter HypoVereinsbank kam mit 47 Prozent auf Platz drei./enl/stw/stb

https://www.comdirect.de/inf/aktien/detail/news_detail.html?…

Staatsanwaltschaft abgewatscht ...

21.07.2015 20:00:00

Im Betrugsprozess gegen Deutsche-Bank -Co-Chef Jürgen Fitschen und weitere Spitzenbanker sieht das Landgericht München hohe Hürden für eine Verurteilung. "Eins ist mal klar. Eine Verurteilung kommt überhaupt nur in Betracht, wenn kein vernünftiger Zweifel an der Schuld besteht", hielt Richter Peter Noll am Dienstag der Staatsanwaltschaft vor.

Sie müsse Fakten für ihre Behauptung liefern, die Angeklagten hätten den Vorsatz gehabt, den früheren Medienmogul Leo Kirch in einem anderen Prozess um einen Schadenersatzanspruch zu betrügen.

Fitschen, seine Vorgänger Josef Ackermann und Rolf Breuer sowie zwei weitere Ex-Vorstände von Deutschlands größter Bank sollen vor Jahren versucht haben, ein anderes Gericht zu täuschen, um Kirchs milliardenschwere Schadenersatzklage abzublocken. Der Unternehmer, der 2011 starb, hatte die Bank für den Zusammenbruch seines Imperiums verantwortlich gemacht. Der Streit begann mit einem Fernsehinterview, in dem Breuer Zweifel an Kirchs Kreditwürdigkeit äußerte.

Die Bank einigte sich schließlich mit Kirchs Erben auf einen 925 Millionen Euro schweren Vergleich bei. Dessen ungeachtet erhob die Staatsanwaltschaft jedoch Anklage. Die Bank habe Kirch mit dem Interview unter Druck setzten wollen, um von ihm einen Restrukturierungsauftrag zu erhalten, und habe ihn später um seinen Schadenersatzanspruch prellen wollen. Die Banker, denen bei einer Verurteilung bis zu zehn Jahre Gefängnis drohen, haben die Anschuldigungen zurückgewiesen.

Am Dienstag bekräftigte die Staatsanwaltschaft ihre Vorwürfe. Ackermanns Aussage, er sei gegen ein Mandat von Kirch gewesen, sei nicht glaubhaft. "Dr. Ackermann widerspricht sich selbst. Hinzu kommt, dass er erneut falsche Tatsachen behauptet", sagte Staatsanwalt Stephan Necknig. Aus seinem Verhalten im Schadenersatzprozess müsse man einen Betrugsvorsatz ableiten.

Dies wies nicht nur Ackermanns Verteidiger zurück, sondern auch Richter Noll. "Rein hypothetisch" auf subjektive Gedanken der Angeklagten zu schlussfolgern, sei nicht möglich. "Ich glaube nicht, dass wir ohne Kenntnis der realen Lage auf die subjektive Seite schließen können."

Gegenwind bekam die Staatsanwaltschaft am Dienstag auch von zwei Zeugen. Sie widersprachen der Auffassung der Ankläger, Breuers Interviewäußerung sei Teil einer Verschwörung gegen Kirch gewesen. Der Journalist, der die Fragen gestellt hatte, und Breuers damaliger Pressesprecher erklärten übereinstimmend, Breuer sei nicht auf die Fragen nach Kirchs Situation vorbereitet worden.

"Was alles man darüber lesen und hören kann, ist ja, dass der Finanzsektor nicht bereit ist, auf unveränderter Basis noch weitere Fremd- oder gar Eigenmittel zur Verfügung zu stellen", lautete Breuers damalige Antwort. Begonnen hatte das Interview mit Fragen zur Konjunktur und zum Geschäftsverlauf der Bank.

30.07.2015 | 11:43

(27 Leser)

Schrift ändern:

(0 Bewertungen)

WirtschaftsWoche Online·Mehr Nachrichten von WirtschaftsWoche Online

Das Kostenproblem der Deutschen Bank: Trotz guter Zahlen ist bei der Deutschen Bank nichts in Ordnung. ...

Trotz guter Zahlen ist bei der Deutschen Bank nichts in Ordnung. Dementsprechend poltert der neue Chef John Cryan, als er die Quartalszahlen vorlegt. Die hohen Kosten drücken aufs Gemüt. Die nahe Zukunft wird unangenehm.

"Inakzeptabel hohe Kosten, anhaltend hohe Belastungen aus Rechtsstreitigkeiten, zu bilanzintensive Geschäfte und insgesamt eine Rendite für unsere Aktionäre, die zu niedrig ist", wenn man John Cryan den neuen Chef der Deutschen Bank hört, dann könnte man meinen dass das größte heimische Geldhaus ein miserables zweites Quartal hinter sich hat. Das ist nicht der Fall, im Gegenteil die Zahlen sehen gar nicht so schlecht aus. Schließlich kletterte das Vorsteuerergebnis im Vergleich zum Vorjahr um gut ein Drittel auf 1,2 Milliarden Euro, und der Nettogewinn sprang sogar von 238 Millionen Euro auf 818 Millionen Euro.

Cryans harsche Worte haben nichts damit zu tun, dass die Zahlen für die Monate April bis Juni eigentlich noch seinem glücklosen Vorgänger Anshu Jain zuzurechnen sind. Der neue Mann an der Spitze hat gleich mehrere gute Gründe, um mit seiner Bank hart ins Gericht zu gehen.

Aber zunächst zu den guten Nachrichten: Im Vergleich zum Vorjahr stiegen die Erträge der Bank um 17 Prozent auf 9,2 Milliarden. Die Investmentbank lieferte beim Vorsteuergewinn ein Plus von 828 Millionen Euro auf 1,2 Milliarden, obwohl das bilanzintensive Geschäft reduziert wurde; die Vermögensverwaltung verdoppelte das Vorsteuerergebnis auf 422 Millionen Euro. Im Privatkundengeschäft und im Zahlungsverkehr verbesserte sich das Ergebnis ebenfalls - trotz des Niedrigzinsumfelds. Die harte Kernkapitalquote der Bank stieg im Vergleich zum Vorquartal von 11,1 auf 11,4 Prozent, einige Analysten sehen damit die Gefahr einer weiteren Kapitalerhöhung gebannt.

Aber trotz all dieser guten Nachrichten fallen die entscheidenden Werte auch im zweiten Quartal enttäuschend aus. Der Grund dafür: Ein zu großer Teil der Erträge wird durch steigende Kosten wieder aufgefressen. Die Kosten sind im Vergleich zum Vorjahr um 17 Prozent auf 7,8 Milliarden Euro angestiegen, vor allem durch Aufwendungen für Rechtsstreitigkeiten, die sich mit 1,2 Milliarden Euro im Vergleich zum zweiten Quartal mehr als verdoppelt haben, aber auch durch steigende Gehälte

http://www.wiwo.de/vorstandschef-cryan-erzuernt-das-kostenpr…

(27 Leser)

Schrift ändern:

(0 Bewertungen)

WirtschaftsWoche Online·Mehr Nachrichten von WirtschaftsWoche Online

Das Kostenproblem der Deutschen Bank: Trotz guter Zahlen ist bei der Deutschen Bank nichts in Ordnung. ...

Trotz guter Zahlen ist bei der Deutschen Bank nichts in Ordnung. Dementsprechend poltert der neue Chef John Cryan, als er die Quartalszahlen vorlegt. Die hohen Kosten drücken aufs Gemüt. Die nahe Zukunft wird unangenehm.

"Inakzeptabel hohe Kosten, anhaltend hohe Belastungen aus Rechtsstreitigkeiten, zu bilanzintensive Geschäfte und insgesamt eine Rendite für unsere Aktionäre, die zu niedrig ist", wenn man John Cryan den neuen Chef der Deutschen Bank hört, dann könnte man meinen dass das größte heimische Geldhaus ein miserables zweites Quartal hinter sich hat. Das ist nicht der Fall, im Gegenteil die Zahlen sehen gar nicht so schlecht aus. Schließlich kletterte das Vorsteuerergebnis im Vergleich zum Vorjahr um gut ein Drittel auf 1,2 Milliarden Euro, und der Nettogewinn sprang sogar von 238 Millionen Euro auf 818 Millionen Euro.

Cryans harsche Worte haben nichts damit zu tun, dass die Zahlen für die Monate April bis Juni eigentlich noch seinem glücklosen Vorgänger Anshu Jain zuzurechnen sind. Der neue Mann an der Spitze hat gleich mehrere gute Gründe, um mit seiner Bank hart ins Gericht zu gehen.

Aber zunächst zu den guten Nachrichten: Im Vergleich zum Vorjahr stiegen die Erträge der Bank um 17 Prozent auf 9,2 Milliarden. Die Investmentbank lieferte beim Vorsteuergewinn ein Plus von 828 Millionen Euro auf 1,2 Milliarden, obwohl das bilanzintensive Geschäft reduziert wurde; die Vermögensverwaltung verdoppelte das Vorsteuerergebnis auf 422 Millionen Euro. Im Privatkundengeschäft und im Zahlungsverkehr verbesserte sich das Ergebnis ebenfalls - trotz des Niedrigzinsumfelds. Die harte Kernkapitalquote der Bank stieg im Vergleich zum Vorquartal von 11,1 auf 11,4 Prozent, einige Analysten sehen damit die Gefahr einer weiteren Kapitalerhöhung gebannt.

Aber trotz all dieser guten Nachrichten fallen die entscheidenden Werte auch im zweiten Quartal enttäuschend aus. Der Grund dafür: Ein zu großer Teil der Erträge wird durch steigende Kosten wieder aufgefressen. Die Kosten sind im Vergleich zum Vorjahr um 17 Prozent auf 7,8 Milliarden Euro angestiegen, vor allem durch Aufwendungen für Rechtsstreitigkeiten, die sich mit 1,2 Milliarden Euro im Vergleich zum zweiten Quartal mehr als verdoppelt haben, aber auch durch steigende Gehälte

http://www.wiwo.de/vorstandschef-cryan-erzuernt-das-kostenpr…

Antwort auf Beitrag Nr.: 50.297.874 von codiman am 30.07.15 12:04:40

Heute aktuell: alle Analysten von heute haben ein negatives

Kursziel für die Deutsche Bank und jetzt gerade wird sie noch

bei unveränderten DAX hochgezogen

Was hat das wohl zu bedeuten -- oder steckt da System dahinter?

DIE wissen wohl schon, warum sie jetzt hochkaufen

Heute aktuell: alle Analysten von heute haben ein negatives

Kursziel für die Deutsche Bank und jetzt gerade wird sie noch

bei unveränderten DAX hochgezogen

Was hat das wohl zu bedeuten -- oder steckt da System dahinter?

DIE wissen wohl schon, warum sie jetzt hochkaufen

Börsen-Zeitung, 26.8.2015

bn Frankfurt -Ein hartnäckig hoher Vergütungsaufwand konterkariert das Vorhaben von Deutsche-Bank-Co-Chef John Cryan, die Performance des Konzerns durch Kostensenkungen zu verbessern. Gemessen am Ergebnis fallen die Boni bzw. in fixe Zahlungen verwandelte Boni der Bank zu hoch aus, um die Ertragskraft zu steigern und aus eigener Kraft nennenswert Eigenkapital aufzubauen, wie ein Blick auf die Zahlen der vergangenen Jahre zeigt. Während der Personalaufwand des Instituts zwischen 2009 und 2014 von 11,3 Mrd. auf 12,5 Mrd. Euro zunahm, stürzte das den Aktionären zurechenbare Ergebnis von rund 5 Mrd. auf 1,7 Mrd. Euro 2014 ab - in den beiden Jahren davor blieben in dem Konzern mit seinen rund 100 000 Beschäftigten nur 670 Mill. und 260 Mill. übrig.

Cryan hat der Bank ein "strukturelles Kostenproblem" bescheinigt und will bis Ende Oktober über Details der neuen Strategie informieren. Änderungen der Vergütungsstruktur sind dem Vernehmen nach bisher nicht geplant. In Reaktion auf den EU-Bonusdeckel hat die Bank erst 2014 die Fixvergütung von rund 1 100 Beschäftigten aufgestockt, was rund 300 Mill. Euro kostete. Die Frage sei, ob die Verteilung des Ergebnisses einer Bank zwischen Thesaurierung, Boni und Ausschüttung an die Aktionäre im richtigen Verhältnis stehe, sagt Vergütungsberater Michael Kramarsch. (...)

Mein Reden seit Jahren ...

https://www.boersen-zeitung.de/index.php?li=1&artid=20151620…

bn Frankfurt -Ein hartnäckig hoher Vergütungsaufwand konterkariert das Vorhaben von Deutsche-Bank-Co-Chef John Cryan, die Performance des Konzerns durch Kostensenkungen zu verbessern. Gemessen am Ergebnis fallen die Boni bzw. in fixe Zahlungen verwandelte Boni der Bank zu hoch aus, um die Ertragskraft zu steigern und aus eigener Kraft nennenswert Eigenkapital aufzubauen, wie ein Blick auf die Zahlen der vergangenen Jahre zeigt. Während der Personalaufwand des Instituts zwischen 2009 und 2014 von 11,3 Mrd. auf 12,5 Mrd. Euro zunahm, stürzte das den Aktionären zurechenbare Ergebnis von rund 5 Mrd. auf 1,7 Mrd. Euro 2014 ab - in den beiden Jahren davor blieben in dem Konzern mit seinen rund 100 000 Beschäftigten nur 670 Mill. und 260 Mill. übrig.

Cryan hat der Bank ein "strukturelles Kostenproblem" bescheinigt und will bis Ende Oktober über Details der neuen Strategie informieren. Änderungen der Vergütungsstruktur sind dem Vernehmen nach bisher nicht geplant. In Reaktion auf den EU-Bonusdeckel hat die Bank erst 2014 die Fixvergütung von rund 1 100 Beschäftigten aufgestockt, was rund 300 Mill. Euro kostete. Die Frage sei, ob die Verteilung des Ergebnisses einer Bank zwischen Thesaurierung, Boni und Ausschüttung an die Aktionäre im richtigen Verhältnis stehe, sagt Vergütungsberater Michael Kramarsch. (...)

Mein Reden seit Jahren ...

https://www.boersen-zeitung.de/index.php?li=1&artid=20151620…

Antwort auf Beitrag Nr.: 50.490.495 von codiman am 26.08.15 10:29:36Mal übersetzt: Selbstbedienungsmentalität.

Hauptsache den Bänkern geht's gut. Es kann ja nicht sein dass die zerlumpt und verhungert zur Arbeit erscheinen, was, würde man sie nach Leistung bezahlen, bei vielen wahrscheinlich der Fall wäre.

Was macht das für einen Eindruck? Statt "Leistung aus Leidenschaft", Leistung die Leiden schafft.

Was macht das für einen Eindruck? Statt "Leistung aus Leidenschaft", Leistung die Leiden schafft.

2010 war noch nicht klar, dass sich die USA zu einem Bankräuber erster Güte entwickeln würde.

Von jedem Euro, den sich die Banken durch fragwürdige Geschäftsmodelle einsackten, holten sich die staatlichen Bankrauber wenigsten fünf Euro zusätzlich.

Es reicht den Staaten nicht, dass sie schon durch Steuereinnahmen an den zusätzlichen Einnahmen verdienten, nein, sie müssen den Ertrag durch Strafen und Vergleiche wenigstens verfünffachen.

Von jedem Euro, den sich die Banken durch fragwürdige Geschäftsmodelle einsackten, holten sich die staatlichen Bankrauber wenigsten fünf Euro zusätzlich.

Es reicht den Staaten nicht, dass sie schon durch Steuereinnahmen an den zusätzlichen Einnahmen verdienten, nein, sie müssen den Ertrag durch Strafen und Vergleiche wenigstens verfünffachen.

Antwort auf Beitrag Nr.: 50.493.510 von Ines43 am 26.08.15 16:20:51Aber dem Management hat´s bislang nicht geschadet; ist doch nur das Geld der Aktionäre...

Aber dem Management hat´s bislang nicht geschadet<

Jain ist nicht mehr dabei, Fitschen geht bald.

Weitere werden auch gehen.

Erfolg sieht anders aus.

Jain ist nicht mehr dabei, Fitschen geht bald.

Weitere werden auch gehen.

Erfolg sieht anders aus.

Antwort auf Beitrag Nr.: 50.493.627 von Ines43 am 26.08.15 16:34:51Hallo in die Runde - hier mal was Interessantes vom Kopp-Verlag zum Thema Manipulation.

Gelbe Kriminalität: Wird am Gold-Markt die größte Gaunerei der Geschichte gelüftet?

Markus Gärtner

Die EU-Kommission geht Manipulationsvorwürfen im Handel mit Gold und Silber nach. Bei großen Banken herrscht helle Aufregung. Kritische Beobachter der Edelmetall-Märkte sind jedoch kaum überrascht von der Enthüllung. Sie wissen: Die Manipulation des Goldmarktes erreicht ein nie da gewesenes Ausmaß, weil die Konsequenzen exzessiver Schuldenpolitik versteckt werden sollen. Ein niedriger Goldkurs ist eine gute Tarnung. Doch selten sprachen mehr Gründe für den Erwerb der Edelmetalle.

Alle kaufen Gold, aber man sieht es den Kursen kaum an. Münzprägeanstalten kommen mit der Herstellung kaum nach, so werden sie rund um den Globus mit Bestellungen bombardiert. Doch der Goldpreis ist seit Jahresbeginn um vier Prozent eingeknickt. Im Zwölf-Monats-Vergleich beträgt der Rückgang zwölf Prozent.

Weil es immer offensichtlicher wird, wie stark Investmentbanken an den Futures-Märkten mit Papieraufträgen, die nicht durch physisches Gold unterlegt sind, die Kurse nach unten peitschen, haben jetzt auch die Marktaufseher keine andere Wahl mehr: sie müssen einem der größten Preis-Komplotte auf dem Planeten endlich nachgehen.

Deutsche Leitmedien heben in den bisher noch wenigen Berichten hervor, dass es sich lediglich um »vermutete Unregelmäßigkeiten« handle sowie um »mutmaßlich wettbewerbswidriges Verhalten«. Das klingt eher nach einer kleineren Gaunerei. Auf amerikanischen Finanzseiten liest sich das jedoch ganz anders.

Die Webseite »Activist Post« (»Aktivisten-Anzeiger«) bringt heute wie viele andere Blogs und Nachrichtenseiten in der englischsprachigen Welt einen Beitrag von Dave Kranzler, einem ehemaligen Ramschanleihen-Händler, der jetzt mit Sitz in Denver Edelmetall-Fonds verwaltet. Laut Kranzler handelt es sich bei den Eingriffen in den Goldmarkt um den »größten Finanzskandal in der amerikanischen Geschichte«. Aufgrund der engen globalen Verzahnung der Finanzmärkte dürfen wir also davon ausgehen, dass das auch für Deutschland gilt.

Wir alle haben noch gut die vielen Berichte – und Milliardenstrafen – zur Manipulation von Interbanken-Zinsen, Derivaten, Wechselkursen und anderen Referenzwerten oder Produkten des Finanzsystems in frischer Erinnerung. Verschiedene Großbanken legen für ihre Betrügereien seit Jahren mehr Geld hin als sie an ihre Aktionäre ausschütten.

Dass ausgerechnet jetzt (endlich) die Märkte für Edelmetall stärker ins Visier der Finanzfahnder geraten, ist kein Zufall. In weiten Teilen Europas wachsen die öffentlichen Schulden schneller als die Wirtschaftsleistung. In den USA wächst der Schuldenberg seit Beginn des Jahrhunderts zwei Mal so schnell wie das Bruttoinlandsprodukt.

Zusammen mit der exzessiven Geldvermehrung der Notenbanken von Washington über Frankfurt bis nach Tokyo höhlt das den Wert unserer Währungen aus. Weil der Anteil der öffentlichen Schulden, die nicht mit physischem Gold hinterlegt werden können, eskaliert, wird ernsthaft das Vertrauen in das Fiatgeld strapaziert. Viele haben dieses Vertrauen bereits verloren.

Der Goldpreis müsste in diesem Umfeld rasant ansteigen. Tut er aber nicht. Der Grund sind jene illegalen Markteingriffe im großen Stil, die Behörden in Europa und den USA in den kommenden Monaten zutage fördern werden. Jedenfalls wenn sie genau hinschauen, was noch keineswegs klar ist.

Man braucht aber keine Staatsanwälte und Finanzfahnder, um den Betrug zu entlarven. Ein Blick auf die jedermann zugänglichen Umsatz-Statistiken von Waren-Terminbörsen wie der COMEX genügt.

Dort sieht man, dass mit Papieraufträgen ein Vielfaches desjenigen Goldes gehandelt wird, das auf Wunsch für die vereinbarten Kontrakte ausgeliefert werden müsste. Immens große Verkaufsaufträge, die nie eingelöst werden, weil es nur um schnelles Geld geht, pressen den Goldpreis zuverlässig und in immer neuen Schüben zu Boden. Das ist keine Verschwörungstheorie, sondern simple Google-Recherche.

Im Internet kursiert ein Schaubild, das zeigt, wie viel größer der Umfang noch offener Papierkontrakte für das Gold in Relation zu dem tatsächlich verfügbaren physischen Gold ist. Die Relation ist 117:1. Würden alle Teilnehmer am Futures-Markt der COMEX auf die Auslieferung des Goldes bestehen, mit dem sie in ihren Kontrakten wetten, bräuchte man also 117 Mal das in den Lagerhäusern befindliche (tatsächlich vorhandene) Gold.

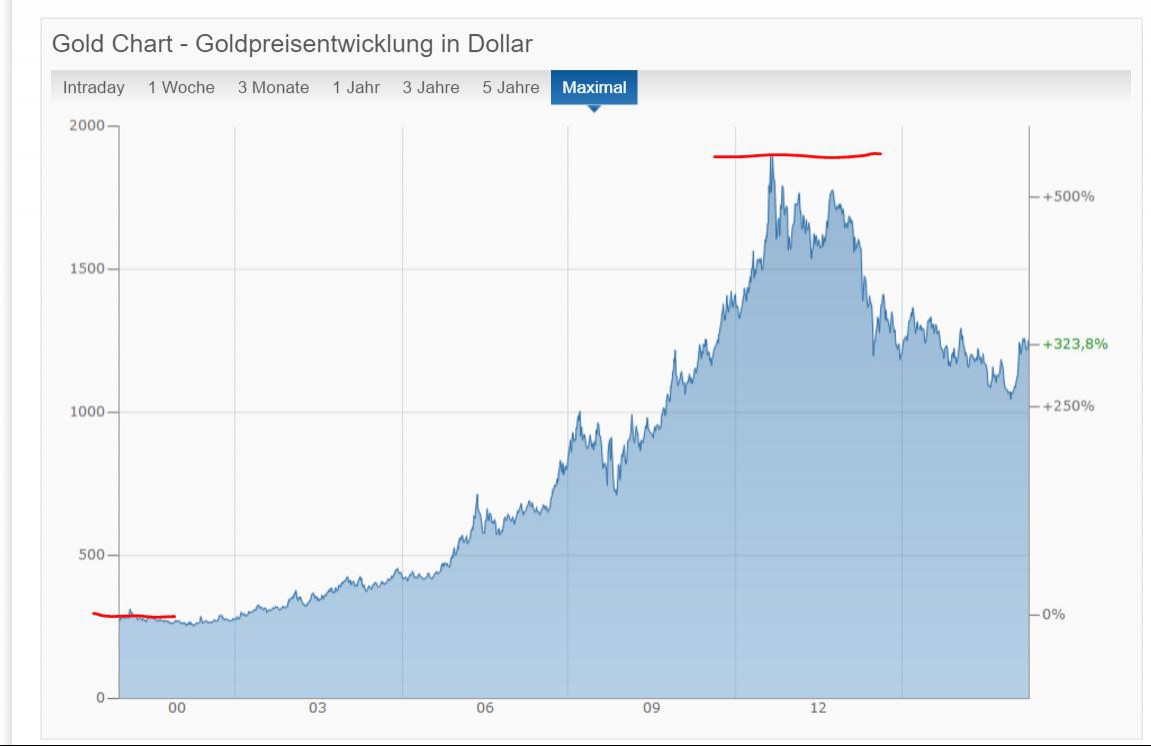

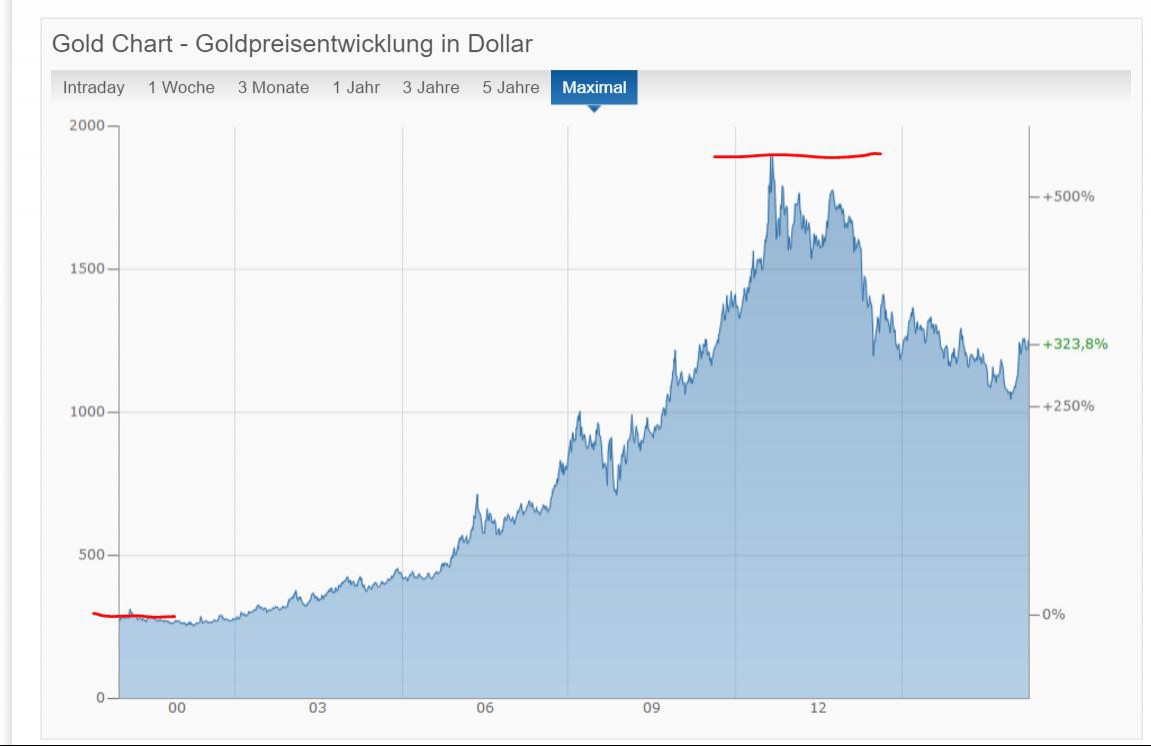

Die Manipulation hat sich seit 2011 stark beschleunigt. Das zeigen Charts, die den Goldpreis mit dem Volumen der Liquidität, die Notenbanken geschaffen haben, vergleichen. Bis 2010 laufen diese beiden Kurven einigermaßen parallel. Das bedeutet: Der Goldpreis ging bis zum Beginn des laufenden Jahrzehnts mehr oder minder im Gleichschritt mit der Geldschwemme, die Notenbanker anzettelten.

Im Verlauf des Jahres 2010 ging diese Gleichläufigkeit verloren. Und seit 2013 bricht das Gold gegen die ansteigende Kurve des von Notenbanken aus dem Nichts geschaffenen Geldes völlig ein. Dies macht deutlich, wie stark der Goldpreis nach unten manipuliert wurde, um keine Panik über die zerstörte Substanz unserer Währungen aufkommen zu lassen.

Der Glaube an das Fortbestehen des uns bekannten Finanzsystems mit dem Dollar als Anker wird mit einem Aufwand – und einer Skrupellosigkeit – beeinflusst, der dem Bau der Pyramiden vergleichbar ist. Doch im Vergleich zu den ägyptischen Bauwerken haben wir es hier mit einem Kartenhaus zu tun. Und niemand weiß, ob wir nicht schon seit ein paar Tagen mit den heftigen Börsenturbulenzen dem beginnenden Einbruch dieses Kartenhauses beiwohnen.

Der Goldpreis lässt sich nicht mehr lange gegen die Marktkräfte nach unten zwingen. Denn von der Weltkonjunktur über regionale Konflikte bis hin zu schwelenden Schulden- und Währungskrisen sind wir umringt von Faktoren, die eindeutig für die Edelmetalle sprechen.

Topmanager der Minengesellschaften, die Gold abbauen, weisen zudem darauf hin, dass in den kommenden Jahren aufgrund der gesunkenen Gold-Notierungen mit weiteren Einschränkungen der Produktion zu rechnen ist, was den Preisen Auftrieb verleihen dürfte. So sagt der Chef von Gold Fields laut den GoldSeiten ab 2018 einen »starken Rückgang« der Förderung vorher.

Und im Newsletter »Sicheres Geld« macht Herausgeber Dimitri Speck auf die Prognosen des amerikanischen Zyklen-Spezialisten Larry Edelson aufmerksam. Speck verweist in diesem Zusammenhang auf die Tatsache, dass eine Reihe bekannter und weniger bekannter Zyklen-Theorien für die kommenden Jahre bis zum Ende des Jahrzehnts im Gleichschritt eine Abwärtsbewegung prognostizieren.

Das gilt für die bekannten Kondratjew-Wellen ebenso wie für die nach dem französischen Konjunkturtheoretiker Joseph Kitchin benannten Zyklen und den Juglar-Zyklus, den der französische Mediziner und Konjunkturforscher Clement Juglar aufstellte.

Larry Edelson hat laut Speck den 7. Oktober dieses Jahres als eine »langjährige Trennlinie zwischen zwei Epochen« definiert. An diesem Tag soll es einen Wechsel geben zwischen unserer Ära, in der die Schulden massiv und rücksichtslos wachsen, und einer neuen Zeitrechnung, in der »die Sünden der Vergangenheit aufgearbeitet werden müssen«.

Egal, ob diese wegen ihrer Präzision gewagte Prognose zutrifft oder nicht: Die entscheidende Frage ist, ob uns das hoch-oktanige Finanz-Universum, das Notenbanken bis zur Unkenntlichkeit aufgebläht haben, nicht vorher um die Ohren fliegt. Die ersten Hinweise darauf haben wir in den vergangenen Tagen bereits gesehen.

Gelbe Kriminalität: Wird am Gold-Markt die größte Gaunerei der Geschichte gelüftet?

Markus Gärtner

Die EU-Kommission geht Manipulationsvorwürfen im Handel mit Gold und Silber nach. Bei großen Banken herrscht helle Aufregung. Kritische Beobachter der Edelmetall-Märkte sind jedoch kaum überrascht von der Enthüllung. Sie wissen: Die Manipulation des Goldmarktes erreicht ein nie da gewesenes Ausmaß, weil die Konsequenzen exzessiver Schuldenpolitik versteckt werden sollen. Ein niedriger Goldkurs ist eine gute Tarnung. Doch selten sprachen mehr Gründe für den Erwerb der Edelmetalle.

Alle kaufen Gold, aber man sieht es den Kursen kaum an. Münzprägeanstalten kommen mit der Herstellung kaum nach, so werden sie rund um den Globus mit Bestellungen bombardiert. Doch der Goldpreis ist seit Jahresbeginn um vier Prozent eingeknickt. Im Zwölf-Monats-Vergleich beträgt der Rückgang zwölf Prozent.

Weil es immer offensichtlicher wird, wie stark Investmentbanken an den Futures-Märkten mit Papieraufträgen, die nicht durch physisches Gold unterlegt sind, die Kurse nach unten peitschen, haben jetzt auch die Marktaufseher keine andere Wahl mehr: sie müssen einem der größten Preis-Komplotte auf dem Planeten endlich nachgehen.

Deutsche Leitmedien heben in den bisher noch wenigen Berichten hervor, dass es sich lediglich um »vermutete Unregelmäßigkeiten« handle sowie um »mutmaßlich wettbewerbswidriges Verhalten«. Das klingt eher nach einer kleineren Gaunerei. Auf amerikanischen Finanzseiten liest sich das jedoch ganz anders.

Die Webseite »Activist Post« (»Aktivisten-Anzeiger«) bringt heute wie viele andere Blogs und Nachrichtenseiten in der englischsprachigen Welt einen Beitrag von Dave Kranzler, einem ehemaligen Ramschanleihen-Händler, der jetzt mit Sitz in Denver Edelmetall-Fonds verwaltet. Laut Kranzler handelt es sich bei den Eingriffen in den Goldmarkt um den »größten Finanzskandal in der amerikanischen Geschichte«. Aufgrund der engen globalen Verzahnung der Finanzmärkte dürfen wir also davon ausgehen, dass das auch für Deutschland gilt.

Wir alle haben noch gut die vielen Berichte – und Milliardenstrafen – zur Manipulation von Interbanken-Zinsen, Derivaten, Wechselkursen und anderen Referenzwerten oder Produkten des Finanzsystems in frischer Erinnerung. Verschiedene Großbanken legen für ihre Betrügereien seit Jahren mehr Geld hin als sie an ihre Aktionäre ausschütten.

Dass ausgerechnet jetzt (endlich) die Märkte für Edelmetall stärker ins Visier der Finanzfahnder geraten, ist kein Zufall. In weiten Teilen Europas wachsen die öffentlichen Schulden schneller als die Wirtschaftsleistung. In den USA wächst der Schuldenberg seit Beginn des Jahrhunderts zwei Mal so schnell wie das Bruttoinlandsprodukt.

Zusammen mit der exzessiven Geldvermehrung der Notenbanken von Washington über Frankfurt bis nach Tokyo höhlt das den Wert unserer Währungen aus. Weil der Anteil der öffentlichen Schulden, die nicht mit physischem Gold hinterlegt werden können, eskaliert, wird ernsthaft das Vertrauen in das Fiatgeld strapaziert. Viele haben dieses Vertrauen bereits verloren.

Der Goldpreis müsste in diesem Umfeld rasant ansteigen. Tut er aber nicht. Der Grund sind jene illegalen Markteingriffe im großen Stil, die Behörden in Europa und den USA in den kommenden Monaten zutage fördern werden. Jedenfalls wenn sie genau hinschauen, was noch keineswegs klar ist.

Man braucht aber keine Staatsanwälte und Finanzfahnder, um den Betrug zu entlarven. Ein Blick auf die jedermann zugänglichen Umsatz-Statistiken von Waren-Terminbörsen wie der COMEX genügt.

Dort sieht man, dass mit Papieraufträgen ein Vielfaches desjenigen Goldes gehandelt wird, das auf Wunsch für die vereinbarten Kontrakte ausgeliefert werden müsste. Immens große Verkaufsaufträge, die nie eingelöst werden, weil es nur um schnelles Geld geht, pressen den Goldpreis zuverlässig und in immer neuen Schüben zu Boden. Das ist keine Verschwörungstheorie, sondern simple Google-Recherche.

Im Internet kursiert ein Schaubild, das zeigt, wie viel größer der Umfang noch offener Papierkontrakte für das Gold in Relation zu dem tatsächlich verfügbaren physischen Gold ist. Die Relation ist 117:1. Würden alle Teilnehmer am Futures-Markt der COMEX auf die Auslieferung des Goldes bestehen, mit dem sie in ihren Kontrakten wetten, bräuchte man also 117 Mal das in den Lagerhäusern befindliche (tatsächlich vorhandene) Gold.

Die Manipulation hat sich seit 2011 stark beschleunigt. Das zeigen Charts, die den Goldpreis mit dem Volumen der Liquidität, die Notenbanken geschaffen haben, vergleichen. Bis 2010 laufen diese beiden Kurven einigermaßen parallel. Das bedeutet: Der Goldpreis ging bis zum Beginn des laufenden Jahrzehnts mehr oder minder im Gleichschritt mit der Geldschwemme, die Notenbanker anzettelten.

Im Verlauf des Jahres 2010 ging diese Gleichläufigkeit verloren. Und seit 2013 bricht das Gold gegen die ansteigende Kurve des von Notenbanken aus dem Nichts geschaffenen Geldes völlig ein. Dies macht deutlich, wie stark der Goldpreis nach unten manipuliert wurde, um keine Panik über die zerstörte Substanz unserer Währungen aufkommen zu lassen.

Der Glaube an das Fortbestehen des uns bekannten Finanzsystems mit dem Dollar als Anker wird mit einem Aufwand – und einer Skrupellosigkeit – beeinflusst, der dem Bau der Pyramiden vergleichbar ist. Doch im Vergleich zu den ägyptischen Bauwerken haben wir es hier mit einem Kartenhaus zu tun. Und niemand weiß, ob wir nicht schon seit ein paar Tagen mit den heftigen Börsenturbulenzen dem beginnenden Einbruch dieses Kartenhauses beiwohnen.

Der Goldpreis lässt sich nicht mehr lange gegen die Marktkräfte nach unten zwingen. Denn von der Weltkonjunktur über regionale Konflikte bis hin zu schwelenden Schulden- und Währungskrisen sind wir umringt von Faktoren, die eindeutig für die Edelmetalle sprechen.

Topmanager der Minengesellschaften, die Gold abbauen, weisen zudem darauf hin, dass in den kommenden Jahren aufgrund der gesunkenen Gold-Notierungen mit weiteren Einschränkungen der Produktion zu rechnen ist, was den Preisen Auftrieb verleihen dürfte. So sagt der Chef von Gold Fields laut den GoldSeiten ab 2018 einen »starken Rückgang« der Förderung vorher.

Und im Newsletter »Sicheres Geld« macht Herausgeber Dimitri Speck auf die Prognosen des amerikanischen Zyklen-Spezialisten Larry Edelson aufmerksam. Speck verweist in diesem Zusammenhang auf die Tatsache, dass eine Reihe bekannter und weniger bekannter Zyklen-Theorien für die kommenden Jahre bis zum Ende des Jahrzehnts im Gleichschritt eine Abwärtsbewegung prognostizieren.

Das gilt für die bekannten Kondratjew-Wellen ebenso wie für die nach dem französischen Konjunkturtheoretiker Joseph Kitchin benannten Zyklen und den Juglar-Zyklus, den der französische Mediziner und Konjunkturforscher Clement Juglar aufstellte.

Larry Edelson hat laut Speck den 7. Oktober dieses Jahres als eine »langjährige Trennlinie zwischen zwei Epochen« definiert. An diesem Tag soll es einen Wechsel geben zwischen unserer Ära, in der die Schulden massiv und rücksichtslos wachsen, und einer neuen Zeitrechnung, in der »die Sünden der Vergangenheit aufgearbeitet werden müssen«.

Egal, ob diese wegen ihrer Präzision gewagte Prognose zutrifft oder nicht: Die entscheidende Frage ist, ob uns das hoch-oktanige Finanz-Universum, das Notenbanken bis zur Unkenntlichkeit aufgebläht haben, nicht vorher um die Ohren fliegt. Die ersten Hinweise darauf haben wir in den vergangenen Tagen bereits gesehen.

Antwort auf Beitrag Nr.: 50.496.744 von Pyromorphit am 26.08.15 22:02:39Moin,

nur kurz dazu...

"keine Verschwörungstheorie"?

Im Kopp Verlag gibt es eigentlich nur Verschwörungstheorien für diejenigen, die gerne so etwas lesen.

Siehe z.B. Wikipedia:

(https://de.wikipedia.org/wiki/Kopp_Verlag)

Gruß q.

nur kurz dazu...

"keine Verschwörungstheorie"?

Im Kopp Verlag gibt es eigentlich nur Verschwörungstheorien für diejenigen, die gerne so etwas lesen.

Siehe z.B. Wikipedia:

(https://de.wikipedia.org/wiki/Kopp_Verlag)

Gruß q.

Antwort auf Beitrag Nr.: 50.496.972 von quepos am 26.08.15 22:23:17

... und Du denkst, dass Wikipedia "sauber" ist. Jedenfalls ist doch offensichtlich, dass sämtliche Rohstoffe preislich manipuliert werden und zwar von den Nutzniesern, die zufällig auch gerade an den Hebeln der Macht stehen.

Träum weiter.

Zitat von quepos: Moin,

nur kurz dazu...

"keine Verschwörungstheorie"?

Im Kopp Verlag gibt es eigentlich nur Verschwörungstheorien für diejenigen, die gerne so etwas lesen.

Siehe z.B. Wikipedia:

(https://de.wikipedia.org/wiki/Kopp_Verlag)

Gruß q.

... und Du denkst, dass Wikipedia "sauber" ist. Jedenfalls ist doch offensichtlich, dass sämtliche Rohstoffe preislich manipuliert werden und zwar von den Nutzniesern, die zufällig auch gerade an den Hebeln der Macht stehen.

Träum weiter.

Der Kopp-Verlag ist eine Verschwörungstheorie!

Den gibt es nämlich gar nicht, ebenso wie Bielefeld oder Wolfsburg (Verschwörung die die DB aufgedeckt hat, als sie den dortigen Bahnhof nicht mehr gefunden hat).

Der Kopp-Verlag ist nur eine Erfindung von "denen da oben" mit denen sie die geistig unterversorgten einnebeln , damit die nicht merken, wie sie hinter's Licht geführt werden. Solche Intellenzgranaten lassen sich damit vielleicht hinter's Licht führen (oder wahlweise hinter die Fichte). Aber Leute mit Durchblick sehen das ja sofort!

Und nun zu etwas völlig unwichtigem:

Dem Jahreschart der Deutschen Bank:

Denn der sieht trotz aller kleinen und grossen Katatstrophen nicht uninteressant aus. Zwar wurde auch die Aktie der DeuBa zuletzt ordentlich gerupft, sie steht aber immer noch über dem 52Wochen-Tief von letztem Oktober. Momentan sieht es auch (noch) so aus, als könnte diese Unterstützung halten. Derzeit strebt die Aktie wieder nach oben, unterstützt von einem ansteigenden Stochastik. Dennoch dürfte der Anstieg vorerst im Bereich der gleitenden Durchschnitte zwischen grob 28€ - 29€ enden.

Wenn die DeuBa dann oberhalb dieses 52Wochen Tief (wahrscheinlich tatsächlich um 24€) hält, sollte sich ein Doppelboden ausgebildet haben, und stark steigende Kurse folgen.

Den gibt es nämlich gar nicht, ebenso wie Bielefeld oder Wolfsburg (Verschwörung die die DB aufgedeckt hat, als sie den dortigen Bahnhof nicht mehr gefunden hat).

Der Kopp-Verlag ist nur eine Erfindung von "denen da oben" mit denen sie die geistig unterversorgten einnebeln , damit die nicht merken, wie sie hinter's Licht geführt werden. Solche Intellenzgranaten lassen sich damit vielleicht hinter's Licht führen (oder wahlweise hinter die Fichte). Aber Leute mit Durchblick sehen das ja sofort!

Und nun zu etwas völlig unwichtigem:

Dem Jahreschart der Deutschen Bank:

Denn der sieht trotz aller kleinen und grossen Katatstrophen nicht uninteressant aus. Zwar wurde auch die Aktie der DeuBa zuletzt ordentlich gerupft, sie steht aber immer noch über dem 52Wochen-Tief von letztem Oktober. Momentan sieht es auch (noch) so aus, als könnte diese Unterstützung halten. Derzeit strebt die Aktie wieder nach oben, unterstützt von einem ansteigenden Stochastik. Dennoch dürfte der Anstieg vorerst im Bereich der gleitenden Durchschnitte zwischen grob 28€ - 29€ enden.

Wenn die DeuBa dann oberhalb dieses 52Wochen Tief (wahrscheinlich tatsächlich um 24€) hält, sollte sich ein Doppelboden ausgebildet haben, und stark steigende Kurse folgen.

Der Aktienmarkt ist ein guter Jo Jo Spieler.

eigentlich ich wollte nie wieder bankaktien. am montag hatte ich leider beim kurs kurzfristig einen ausetzter und gekauft.

mit einem miniplus kam der verstand wieder und ich bin raus heute. sorry aber bei den ganzen prozessen und risiken ist die deutsche bank kein investment mehr für mich. man muß nicht in jedem skandal dabei sein und es ist auch unwürdig für ein haus das sich "deutsche bank" nennt, jedesmal dabei zu sein.

die bank sollte ein paar jahre an ihrem image arbeiten. vielleicht ist sie dann wieder ein solideres investment.

mit einem miniplus kam der verstand wieder und ich bin raus heute. sorry aber bei den ganzen prozessen und risiken ist die deutsche bank kein investment mehr für mich. man muß nicht in jedem skandal dabei sein und es ist auch unwürdig für ein haus das sich "deutsche bank" nennt, jedesmal dabei zu sein.

die bank sollte ein paar jahre an ihrem image arbeiten. vielleicht ist sie dann wieder ein solideres investment.

Es ist unheimlich, auf welche Weise die Deutsche Bank ihre 25% Eigenkapitalrenditen "erwirtschaftet" zu haben scheint. Die vielen Prozesse betreffend der Geschäftspraktiken der Deutschen Bank scheinen nun der Preis dafür zu sein. Schade, dass man die Prämien, Aktienoptionen, Mondgehälter nicht von den ehemaligen Deutschbänkern zurückholen kann.

Antwort auf Beitrag Nr.: 50.501.400 von sdaktien am 27.08.15 14:49:46

Und ich sehe einen Abwärtskanal mit unterer und oberer Begrenzung (oben 31,00 ) würde mir im Derivat mehr als ausreichen ...

Zitat von sdaktien: Der Kopp-Verlag ist eine Verschwörungstheorie!

Den gibt es nämlich gar nicht, ebenso wie Bielefeld oder Wolfsburg (Verschwörung die die DB aufgedeckt hat, als sie den dortigen Bahnhof nicht mehr gefunden hat).

Der Kopp-Verlag ist nur eine Erfindung von "denen da oben" mit denen sie die geistig unterversorgten einnebeln , damit die nicht merken, wie sie hinter's Licht geführt werden. Solche Intellenzgranaten lassen sich damit vielleicht hinter's Licht führen (oder wahlweise hinter die Fichte). Aber Leute mit Durchblick sehen das ja sofort!

Und nun zu etwas völlig unwichtigem:

Dem Jahreschart der Deutschen Bank:

![]()

Denn der sieht trotz aller kleinen und grossen Katatstrophen nicht uninteressant aus. Zwar wurde auch die Aktie der DeuBa zuletzt ordentlich gerupft, sie steht aber immer noch über dem 52Wochen-Tief von letztem Oktober. Momentan sieht es auch (noch) so aus, als könnte diese Unterstützung halten. Derzeit strebt die Aktie wieder nach oben, unterstützt von einem ansteigenden Stochastik. Dennoch dürfte der Anstieg vorerst im Bereich der gleitenden Durchschnitte zwischen grob 28€ - 29€ enden.

Wenn die DeuBa dann oberhalb dieses 52Wochen Tief (wahrscheinlich tatsächlich um 24€) hält, sollte sich ein Doppelboden ausgebildet haben, und stark steigende Kurse folgen.

Und ich sehe einen Abwärtskanal mit unterer und oberer Begrenzung (oben 31,00 ) würde mir im Derivat mehr als ausreichen ...

Der anstehende Personalabbau dürfte für die Deutsche Bank teuer werden. In der Bank geht man davon aus, dass Abfindungen und Vorruhestandsregelungen leicht Milliardenbeträge verschlingen könnten, berichtet die Zeitung "Welt am Sonntag".

Das gilt insbesondere für Bankmitarbeiter in Deutschland. Bei Tarifpersonal könnten sechsstellige Beträge pro Person fällig werden. Doch gerade in der Zentrale der Bank, wo viele gut bezahlte Angestellte arbeiten, werde das nicht reichen. Es werde erwartet, dass der Konzern betriebsbedingte Kündigungen vermeiden will, so die Zeitung.

Die Deutsche Bank hatte im Frühjahr angekündigt, ihre Kosten um weitere 4,7 Milliarden Euro drücken zu wollen. Wie viele Stellen dabei gestrichen werden, ist bislang nicht bekannt. Auch die Verteilung des Abbaus auf Länder und Geschäftsbereiche ist bislang noch unklar. Fest steht, dass in Deutschland 200 Filialen geschlossen werden sollen.

Allein dadurch könnten mehr als eintausend Stellen wegfallen, berichtet die Zeitung. Der neue Co-Vorstandschef John Cryan will die Details der künftigen Strategie und des Sparpakets bis spätestens Ende Oktober vorstellen.

© 2015 dts Nachrichtenagentur

Das gilt insbesondere für Bankmitarbeiter in Deutschland. Bei Tarifpersonal könnten sechsstellige Beträge pro Person fällig werden. Doch gerade in der Zentrale der Bank, wo viele gut bezahlte Angestellte arbeiten, werde das nicht reichen. Es werde erwartet, dass der Konzern betriebsbedingte Kündigungen vermeiden will, so die Zeitung.

Die Deutsche Bank hatte im Frühjahr angekündigt, ihre Kosten um weitere 4,7 Milliarden Euro drücken zu wollen. Wie viele Stellen dabei gestrichen werden, ist bislang nicht bekannt. Auch die Verteilung des Abbaus auf Länder und Geschäftsbereiche ist bislang noch unklar. Fest steht, dass in Deutschland 200 Filialen geschlossen werden sollen.

Allein dadurch könnten mehr als eintausend Stellen wegfallen, berichtet die Zeitung. Der neue Co-Vorstandschef John Cryan will die Details der künftigen Strategie und des Sparpakets bis spätestens Ende Oktober vorstellen.

© 2015 dts Nachrichtenagentur

DieDBk plant den Personalabbau sicher nicht deshalb, weil er so teuer ist, sondern weil sie Geld sparen wollen. Da vertraue ich mal auf die Rechenkuenste des Vorstandes.

Ich bin da eher positiv gestimmmt. Bin auch kein Leerverkäufer.

Ich bin da eher positiv gestimmmt. Bin auch kein Leerverkäufer.

Antwort auf Beitrag Nr.: 50.523.375 von Ines43 am 31.08.15 11:30:29Na ja, die Rechenkünste des Vorstandes haben sich in der Vergangenheit nicht immer als belastbar erwiesen.

Und selbstverständlich will man langfristig Kosten sparen und zahlt den Angestellten erst mal sechsstellige Abfindungen. Das wollte bislang aber jedes Unternehmen und nicht immer geht die Rechnung auf. letztlich ist das auch egal, denn die Rechnung zahlt ganz sicher NICHT der Vorstand !

Und selbstverständlich will man langfristig Kosten sparen und zahlt den Angestellten erst mal sechsstellige Abfindungen. Das wollte bislang aber jedes Unternehmen und nicht immer geht die Rechnung auf. letztlich ist das auch egal, denn die Rechnung zahlt ganz sicher NICHT der Vorstand !

Es wird geschrumpft ....

http://www.wallstreet-online.de/nachricht/...eckzug-russland…Die Deutsche Bank erwägt einen Teilrückzug aus dem Russlandgeschäft. Nach Informationen der „WirtschaftsWoche“ setze sich vor allem der Co-Chef des Investment-Bankings, Colin Fan, für diesen Schritt ein. Damit würde das Geldinstitut auf die mutmaßliche Verwicklung in einen Geldwäscheskandal in dem Land reagieren. Wie es heißt, ermitteln auch die US-amerikanische und britische Justiz wegen der Transaktionen (wallstreet:online berichtete).

Dem Bericht zufolge wurde das Thema auch auf die Tagesordnung einer Sitzung des Aufsichtsrats ab dem 10. September genommen.

Dann wollen Aufsichtsräte von dem neuen Co-Chef John Cryan Details seiner Strategie erfahren. Dabei soll es auch um die Zukunft der durch einen BaFin-Bericht belasteten Vorstände Stefan Krause, Stephan Leithner und Henry Ritchotte gehen, spekulieren hochrangige Banker in London. Aufsichtsratskreise erwarten aber, dass Personalentscheidungen erst im Oktober anstehen. Lesen Sie auch: Deutsche Bank: Radikalumbau erforderlich - Deutsche Bank zwischen Libor-Affäre und Geldwäscheverdacht.

Was ist das nur für ein Theater an der Börse.

Ich werde Minimalist, ignoriere jede Kursbewegung und erfreue

mich im nächsten Frühjahr an ein paar Tausend Euro Dividende,

bei denen ich mir fast sicher bin, dass sie auch auf meinem Konto landen

werden.

Das Schöne daran ist, Zinsen fallen auf dem Wertpapierkreditkonto nicht mehr an, nur der raffgierige Staat kassiert insgesamt fast die Hälfte des mir als Aktionär zustehenden Gewinns meiner AGs über die Körperschafts-, Gewerbe-, und Abgeltungssteuer, an denen ich Teilhaber bin.

Und dann gibt es noch Leute, die meinen, die Steuernn seien zu niedrig.

Gegen noch höehere Steuern (> 50 % des Gewinns) könnte man vor dem BVG wahrscheinlich erfolgreich klagen.

Ich werde Minimalist, ignoriere jede Kursbewegung und erfreue

mich im nächsten Frühjahr an ein paar Tausend Euro Dividende,

bei denen ich mir fast sicher bin, dass sie auch auf meinem Konto landen

werden.

Das Schöne daran ist, Zinsen fallen auf dem Wertpapierkreditkonto nicht mehr an, nur der raffgierige Staat kassiert insgesamt fast die Hälfte des mir als Aktionär zustehenden Gewinns meiner AGs über die Körperschafts-, Gewerbe-, und Abgeltungssteuer, an denen ich Teilhaber bin.

Und dann gibt es noch Leute, die meinen, die Steuernn seien zu niedrig.

Gegen noch höehere Steuern (> 50 % des Gewinns) könnte man vor dem BVG wahrscheinlich erfolgreich klagen.

Antwort auf Beitrag Nr.: 50.559.284 von Ines43 am 04.09.15 15:59:17Im Vergleich zu den zukünftigen Steuern sind die aktuellen wahrscheinlich niedrig(er). Oder wer soll die Sozialleistungen für unsere zukünftigen hochqualifizierten Arbeitskräfte und Kulturbereicherer denn erwirtschaften...

Realjoker,

sowas darf man insgeheim denken, ("Die Gedanken sind frei"), noch, aber daran öffentlich zu zweifeln, dass wir von den

Einwanderern profitieren werden, gilt schon als rechtsradikal, als "Dunkeldeutschland" zugehörig.

Ich habe kürzlich rd 300 neue Nachbarn bekommen.

Wenn ich genau hinschaue, dann entdecke ich dort "Dunkeldeutschland".

Aber vielleicht steigt die DBk auch noch im Kurs, dann bin ich mit den Steuern vielleicht wieder versöhnt.

sowas darf man insgeheim denken, ("Die Gedanken sind frei"), noch, aber daran öffentlich zu zweifeln, dass wir von den

Einwanderern profitieren werden, gilt schon als rechtsradikal, als "Dunkeldeutschland" zugehörig.

Ich habe kürzlich rd 300 neue Nachbarn bekommen.

Wenn ich genau hinschaue, dann entdecke ich dort "Dunkeldeutschland".

Aber vielleicht steigt die DBk auch noch im Kurs, dann bin ich mit den Steuern vielleicht wieder versöhnt.

Antwort auf Beitrag Nr.: 50.559.911 von Ines43 am 04.09.15 17:06:53Wir ist natürlich immer relativ ! Wir Arbeitgeber wünschen uns jede Menge billige Arbeitskräfte , um aus einem größeren Pool schöpfen zu können. Wir Steuerzahler hingegen werden uns noch wundern, welche Kosten auf die Sozialkassen zukommen ! Wenn jemand vor dem Krieg flieht, warum ist es demjenigen nicht zuzumuten, in Ungarn einen Asylantrag zu stellen ? Nur weil man dort keine Sozialleistungen auf dem Niveau des Erwerbseinkommens eines Balkanstaates erhält ?

Lesenswert:

http://www.welt.de/wirtschaft/article146105785/John-Cryans-K…John Cryans Kampf mit "Anshu's Army"

(...)

Hoffnungslos überbesetzte Führungsetagen

Dabei trifft Cryans Kritik am Zustand der Bank fraglos zu. Trotz ehrgeiziger Sparpläne sind die Kosten unter Jain und Co-Chef Jürgen Fitschen unterm Strich nicht gesunken. 4,7 Milliarden sollen nun eingespart werden, die Details will Cryan bis Ende Oktober nennen. Ein Kraftakt, der alle Ebenen erfassen muss.

Da kann man sich vorstellen, wie viele hoch bezahlte Leute ihre Zeit nur noch in Sitzungen verbringen und keinem mehr erklären können, was sie noch mit dem Geschäft zu tun haben

Ein Deutschbanker

Gerade die Führungsetagen gelten als hoffnungslos überbesetzt. Der 19-köpfige erweiterte Vorstand, genannt "Group Executive Committee", ist dabei nur die Spitze des Eisbergs. Die überbordende Struktur zieht sich durch die ganze Bank.

Intern lästert man über Gremien mit sage und schreibe 35 Sub-Komitees. "Da kann man sich vorstellen, wie viele hoch bezahlte Leute ihre Zeit nur noch in Sitzungen verbringen und keinem mehr erklären können, was sie noch mit dem Geschäft zu tun haben"

, schimpft ein Banker.

, schimpft ein Banker.Die Bestrebungen der vergangenen Jahre, die "Silos" der Geschäftssparten aufzubrechen und mehr Funktionen zu zentralisieren, sollen alles nur noch komplexer gemacht haben. Dazu kam der Druck der Regulierer, die bessere interne Kontrollsysteme einforderten – was unzählige weitere Gremien mit sich brachte.

"Organisierte Verantwortungslosigkeit"

All das führt zu den ewig langen Entscheidungswegen, die Cryan bereits bei seiner bislang einzigen öffentlichen Ansprache Ende Juli scharf kritisierte. "Dieses Komiteewesen ist inzwischen die organisierte Verantwortungslosigkeit", sagt ein Betriebsrat. Und nachdem diese Zentralfunktionen bei früheren Sparrunden weitgehend verschont blieben, müsse man hier nun ansetzen.

Zumal den Mitarbeitern im Kundengeschäft die absehbaren Einschnitte für sie selbst sonst auch kaum zu vermitteln wären. Wie viele Stellen wegfallen, wissen derzeit selbst jene noch nicht, die von solchen Plänen sonst sehr früh erfahren. 10.000 Jobs könnten es sein, hört man immer wieder, teilweise kursieren in der Bank sogar noch höhere Zahlen, die Belegschaftsvertreter aber für überzogen halten.

Auch die Verteilung auf Länder und Geschäftsbereiche soll bislang allenfalls im engen Vorstands-Zirkel klar sein. Fest steht, dass in Deutschland 200 Filialen geschlossen werden sollen. Allein dadurch dürften 1200 bis 1800 Stellen wegfallen, schätzen Betriebsräte.

(...)

Milliarden für den Stellenabbau

Bei Tarifpersonal rechnet man intern mit Kosten von durchschnittlich 120.000 Euro pro Person, etwa für Vorruhestandsregelungen oder Abfindungen. Doch in der Zentrale der Bank, wo viele gut Bezahlte arbeiten, wird das nicht reichen. "Da muss man schnell 300.000 bis 400.000 Euro auf den Tisch legen, um jemanden loszuwerden", heißt es in Aufsichtsratskreisen. Ein Abbau von mehreren Tausend Stellen kann so erst einmal Milliardensummen verschlingen.

Oh Wunder,

was nur bewegt die Käufer heute dazu, plötzlich 3,5 % mehr für die DBk Aktie auszugeben als gestern?

Sowas werde ich nie verstehen.

was nur bewegt die Käufer heute dazu, plötzlich 3,5 % mehr für die DBk Aktie auszugeben als gestern?

Sowas werde ich nie verstehen.

Kaufempfehlung JP Morgan. Der Amerikaner sieht wahrscheinlich die Leidenszeit als beendet an. Viellecht schlesst sich die Justiz von "God's own country" ja an.

Lesenswert // Deutsche Bank Eine erste Bilanz

13. September 2015, 18:51 UhrDeutsche Bank Eine erste Bilanz

Der neue Konzernchef John Cryan klärte den Aufsichtsrat über seine Umbaupläne auf. Er bot einen tiefen Einblick in die Problemfelder des größten deutschen Finanzinstituts, sagte ein Mitglied des Kontrollgremiums der SZ.

Von Meike Schreiber, Frankfurt

(...)

Nicht minder fordernd war das Wochenende für den neuen Deutsche-Bank-Chef John Cryan, musste er dem Aufsichtsrat doch aufzeigen, wie weit seine Umbaupläne für das Institut gediehen sind, die bis spätestens Ende Oktober beschlossen werden sollen. Die anfänglichen Kursgewinne, welche die Deutsche-Bank-Aktie nach Cryans Amtsübernahme im Juli eingefahren hatte, sind inzwischen verpufft, die Aktionäre lechzen nach weiteren Details. Aber diese gab es am Freitag und Samstag noch nicht. Im Aufsichtsgremium kam die Bestandsaufnahme des Briten offenbar trotzdem gut an. "Cryan hat sehr beeindruckt, er hat einen tiefen Einblick in all die Problemfelder geboten, die es gibt", sagte ein Aufsichtsratsmitglied der SZ.

Dass wegen dieser vielen Problemfelder - darunter die hohen Kosten - tiefe Einschnitte anstehen, hatte Cryan bereits in zwei Mitarbeiterbriefen zu seinem Amtsantritt deutlich gemacht. So soll nicht nur die Postbank verkauft und das Investmentbanking geschrumpft werden, es sollen auch Filialen geschlossen werden. Von den knapp 100 000 Arbeitsplätzen weltweit werden wohl 10 000 wegfallen, was die Kosten um 3,5 Milliarden Euro pro Jahr drücken kann. Beschlossene Sache ist laut der Nachrichtenagentur Reuters zudem der Rückzug aus sechs Ländern, in denen die Bank keine große Rolle spielt.

Zugleich wird das Haus jedoch weitere Kosten für Rechtsstreitigkeiten verdauen müssen. Erst am Freitagabend wurde bekannt, dass ein Dutzend internationaler Großbanken in den USA vor einem neuen Vergleich von insgesamt 1,87 Milliarden US-Dollar stehen. Dabei geht es um verbotene Absprachen bei Kreditausfallversicherungen. Unter den zwölf betroffenen Kreditinstituten befindet sich auch die Deutsche Bank.

http://www.sueddeutsche.de/wirtschaft/deutsche-bank-eine-ers…

Erst am Freitagabend wurde bekannt, dass ein Dutzend internationaler Großbanken in den USA vor einem neuen Vergleich von insgesamt 1,87 Milliarden US-Dollar stehen<

Wenn die Summe durch 12 geteilt wird, muss die DBk 150 Millionen Dollar zahlen.

Erdnüsse bei knapp Milliarden Euro an Rückstellungen.

Im Grunde der Meldung nicht wert.

Wenn die Summe durch 12 geteilt wird, muss die DBk 150 Millionen Dollar zahlen.

Erdnüsse bei knapp Milliarden Euro an Rückstellungen.

Im Grunde der Meldung nicht wert.

bei knapp Milliarden Euro<

bei knapp 3 Milliarden Euro an Rückstellungen.

bei knapp 3 Milliarden Euro an Rückstellungen.

!

Dieser Beitrag wurde vom System automatisch gesperrt. Bei Fragen wenden Sie sich bitte an feedback@wallstreet-online.de!

Dieser Beitrag wurde vom System automatisch gesperrt. Bei Fragen wenden Sie sich bitte an feedback@wallstreet-online.de

Antwort auf Beitrag Nr.: 50.572.430 von codiman am 07.09.15 14:23:32

In den letzten 6 Monaten las man doch immer wieder, dass die Neuen im Top-Management der Bank Briten oder Amerikaner sind.

So auch jüngst:

Deutsche Bank appoints Alasdair Warren as Head of Corporate & Investment Banking Europe, Middle East and Africa

https://www.db.com/newsroom_news/2015/medien/deutsche-bank-a…

Auch er kommt aus dem Stall von GoldmanSachs, wie viele andere vor ihm (auch solche bei der EZB )

)

Da frage ich mich langsam, ob die Down-Spekulation des DB-Kurses nicht vielleicht damit zusammen hängt, dass eine US Grossbank sich einkaufen will, um preiswert an ein Stadnbein in der EU zu kommen.

Werden Amerikaner die DB übernehmen?

Die Personalentscheidungen bei der Dt. Bank wundern immer mehr. Gibt es keine deutschen Banker mehr?In den letzten 6 Monaten las man doch immer wieder, dass die Neuen im Top-Management der Bank Briten oder Amerikaner sind.

So auch jüngst:

Deutsche Bank appoints Alasdair Warren as Head of Corporate & Investment Banking Europe, Middle East and Africa

https://www.db.com/newsroom_news/2015/medien/deutsche-bank-a…

Auch er kommt aus dem Stall von GoldmanSachs, wie viele andere vor ihm (auch solche bei der EZB

)

)Da frage ich mich langsam, ob die Down-Spekulation des DB-Kurses nicht vielleicht damit zusammen hängt, dass eine US Grossbank sich einkaufen will, um preiswert an ein Stadnbein in der EU zu kommen.

dann dürfte sie aber nicht mehr "deutsche" bank heissen

Das ist kein Problem. Chais Mainhäddan wäre eine Alternative.

Wie auch immer sie in Zukunft heissen will, momentan scheint sich ein fester Boden unter 24€ für die Aktie als Unterstützung herauszustellen.

Wie auch immer sie in Zukunft heissen will, momentan scheint sich ein fester Boden unter 24€ für die Aktie als Unterstützung herauszustellen.

Jetzt wird richtig aufgeräumt.....

8.11.2015 17:06Bewerten (0)

0 Kommentare

Deutsche Bank streicht eine Marke: Die Berliner Bank ist am Ende

(...)

Die Berliner Bank wird Ende 2017 Geschichte sein: Die Konzernmutter, die Deutsche Bank, hat im Zuge ihres Sparprogramms entschieden die Marke aufzugeben. Das trifft in Berlin 600 Mitarbeiter und 300.000 Kunden.

(...)Deutsche-Bank-Chef Cryan räumt auf

Der Grund für diese Entscheidung liegt auf der Hand: Die Deutsche Bank muss sich neuaufstellen. Konzernchef John Cryan hat bereits angekündigt insgesamt 9000 Stellen zu streichen und 200 Filialen zu schließen. Da kann man sich eine zweite Marke in Berlin schlichtweg nicht leisten.

Jetzt wird richtig aufgeräumt .... II

Eliteeinheit AfK: Deutsche Bank löst hauseigenen Strategie-Thinktank aufVon manager-magazin-Redakteur Tim Bartz

(...)

Deutsche-Bank-Chef John Cryan: Mehr Verantwortung für die einzelnen Sparten

Die Strategie der Deutschen Bank liegt seit Jahrzehnten in der Verantwortung einer internen Denkfabrik. Jetzt löst der neue Vorstandschef John Cryan die Eliteeinheit auf.

Hamburg - Die Deutsche Bank löst de facto die Abteilung für Konzernentwicklung (AfK) auf, die jahrzehntelang die strategische Denkfabrik

des Konzerns war. Einen Nachfolger für AfK-Chef Fabrizio Campelli, 42, werde es nicht geben, berichtet das manager magazin in seiner neuen Ausgabe, die am Freitag erscheint.

des Konzerns war. Einen Nachfolger für AfK-Chef Fabrizio Campelli, 42, werde es nicht geben, berichtet das manager magazin in seiner neuen Ausgabe, die am Freitag erscheint.Der neue Vorstandschef John Cryan will so den einzelnen Sparten mehr Verantwortung zuweisen und die überfrachtete Zentrale personell ausdünnen.

endlich! Schon zu seinem Amtsantritt im Juli hatte der 54-jährige Brite das Hierarchiedickicht des Konzerns kritisiert, hinter dem sich viele Entscheidungsträger versteckt hätten - mitsamt ihrer Managementfehler.

endlich! Schon zu seinem Amtsantritt im Juli hatte der 54-jährige Brite das Hierarchiedickicht des Konzerns kritisiert, hinter dem sich viele Entscheidungsträger versteckt hätten - mitsamt ihrer Managementfehler.(...)

So eine Strategieabteilung, gehört schnellstens aufgelöst ....

Jetzt wird richtig aufgeräumt Teil III

Deutsche Bank Said Planning 1,000 London Job Cuts: Sunday TimesClaudia Rach

November 22, 2015 — 2:05 PM CET

Share on FacebookShare on Twitter

(...)

Deutsche Bank AG plans to cut 1,000 jobs in London next year, The Sunday Times reports, citing people it didn’t identify.

(...)

http://bloom.bg/dg-ws-core-bcom-a1

Jetzt wird richtig aufgeräumt Teil IV (das bringt 0,35% hartes Kernkapital)

Deutsche Bank (XETRA: DBKGn.DE / NYSE: DB) announced today that it has agreed to sell its entire 19.99% stake in Hua Xia Bank to PICC Property and Casualty Company Limited for a consideration of RMB 23.0 to 25.7bn subject to final price adjustment at closing (approximately EUR 3.2 to 3.7 billion, based on current exchange rates).The completion of the transaction is subject to customary closing conditions and regulatory approvals including that of the China Banking Regulatory Commission. The sale will have a positive financial impact and, on a pro-forma basis, would have improved Deutsche Bank’s Common Equity Tier 1 capital ratio (CRR/CRD 4 fully loaded) as of 30 September 2015 by approximately 30-40 basis points.

Antwort auf Beitrag Nr.: 51.376.539 von codiman am 28.12.15 20:06:18

na schau an ...zur Abwechslung kommt mal Geld rein ...und das nicht zu knapp

2016 wird spannend ...wann greift die Umstrukturierung vom Kurs her ...ich gehe vom Schnitt mit 23,50 in das Jahr 2016 ...fühle mich damit sauwohl ...man glaubt es kaum ...dieses Jahr war die DBK eine meiner fettestesten Gewinnpos., aber auch nur weil ich vorher kräftig zugekauft und ab 32 dann die SL für VK nach unten reingehauen habe ...

Es bleibt spannend ...

Cure

Zitat von codiman: Deutsche Bank (XETRA: DBKGn.DE / NYSE: DB) announced today that it has agreed to sell its entire 19.99% stake in Hua Xia Bank to PICC Property and Casualty Company Limited for a consideration of RMB 23.0 to 25.7bn subject to final price adjustment at closing (approximately EUR 3.2 to 3.7 billion, based on current exchange rates).

The completion of the transaction is subject to customary closing conditions and regulatory approvals including that of the China Banking Regulatory Commission. The sale will have a positive financial impact and, on a pro-forma basis, would have improved Deutsche Bank’s Common Equity Tier 1 capital ratio (CRR/CRD 4 fully loaded) as of 30 September 2015 by approximately 30-40 basis points.

na schau an ...zur Abwechslung kommt mal Geld rein ...und das nicht zu knapp

2016 wird spannend ...wann greift die Umstrukturierung vom Kurs her ...ich gehe vom Schnitt mit 23,50 in das Jahr 2016 ...fühle mich damit sauwohl ...man glaubt es kaum ...dieses Jahr war die DBK eine meiner fettestesten Gewinnpos., aber auch nur weil ich vorher kräftig zugekauft und ab 32 dann die SL für VK nach unten reingehauen habe ...

Es bleibt spannend ...

Cure

Banken müssen Handelsrisiken mit mehr Kapital absichern 15:15 14.01.16

BASEL (dpa-AFX) - Internationale Großbanken müssen sich auf weiter verschärfte Regeln einstellen. Die im sogenannten Baseler Ausschuss zusammengeschlossenen Bankaufsichtsbehörden aus den führenden Wirtschaftsnationen vereinbarten am Donnerstag strengere Vorgaben für die Risiken in den Handelsbüchern der Banken. Das soll die Institute dazu bewegen, künftig für ihre Kunden weniger über die eigenen Bücher zu handeln.Nach aktuellem Stand müssten die Banken laut Berechnungen des Komitees ihre Handelsbücher mit 40 Prozent mehr eigenem Kapital ausstatten. Allerdings wären die einzelnen Konzerne sehr unterschiedlich davon betroffen. Einige Institute wie die Deutsche Bank (Deutsche Bank Aktie) und Credit Suisse (Credit Suisse Group Aktie) haben bereits auf die neue Belastung reagiert und angekündigt, ihr Handelsgeschäft zu verkleinern.