Peak Oil und die Folgen - Älteste Beiträge zuerst (Seite 1366)

eröffnet am 05.05.10 21:10:24 von

neuester Beitrag 19.04.24 18:35:40 von

neuester Beitrag 19.04.24 18:35:40 von

Beiträge: 15.292

ID: 1.157.619

ID: 1.157.619

Aufrufe heute: 1

Gesamt: 620.759

Gesamt: 620.759

Aktive User: 0

Top-Diskussionen

| Titel | letzter Beitrag | Aufrufe |

|---|---|---|

| 02.05.24, 18:44 | 625 | |

| gestern 22:26 | 106 | |

| gestern 22:59 | 81 | |

| 01.05.24, 18:36 | 75 | |

| vor 1 Stunde | 65 | |

| gestern 22:11 | 61 | |

| vor 1 Stunde | 59 | |

| vor 1 Stunde | 47 |

Meistdiskutierte Wertpapiere

| Platz | vorher | Wertpapier | Kurs | Perf. % | Anzahl | ||

|---|---|---|---|---|---|---|---|

| 1. | 1. | 181,19 | +0,66 | 96 | |||

| 2. | 2. | 18.058,00 | +0,07 | 78 | |||

| 3. | 3. | 0,1865 | 0,00 | 43 | |||

| 4. | 4. | 2.292,10 | -0,45 | 28 | |||

| 5. | 6. | 0,0775 | 0,00 | 23 | |||

| 6. | 5. | 0,1535 | 0,00 | 23 | |||

| 7. | 7. | 3,8200 | +0,07 | 16 | |||

| 8. | 8. | 38.670,25 | +1,19 | 16 |

Ich sehe das weitgehend wie TME.

Fracking wird (im Hinblick auf Klima usw. muss man natürlich sagen LEIDER) kein Strohfeuer werden.

Wenn eine Technologie in energetischer und somit auch ökonomischer Hinsicht völlig "gaga" wäre (ökologisch und langfristig betrachtet selbstverständlich völlig gaga), dann würde sie sich letztlich nicht rechnen und nicht umgesetzt werden, was aber nicht der Fall ist (Probleme bekommen eher die Tiefseedriller).

Ich weiß auch schon, welcher Einwand vermutlich von keepitcool kommen wird, ja, auch Öl selbst fließt neben Kohle, Gas, Atom beim Fracking als Input-Energie ein, trotzdem rechnet es sich offensichtlich unterm Strich, zumal bei wieder gestiegenen Preisen.

Fracking wird (im Hinblick auf Klima usw. muss man natürlich sagen LEIDER) kein Strohfeuer werden.

Wenn eine Technologie in energetischer und somit auch ökonomischer Hinsicht völlig "gaga" wäre (ökologisch und langfristig betrachtet selbstverständlich völlig gaga), dann würde sie sich letztlich nicht rechnen und nicht umgesetzt werden, was aber nicht der Fall ist (Probleme bekommen eher die Tiefseedriller).

Ich weiß auch schon, welcher Einwand vermutlich von keepitcool kommen wird, ja, auch Öl selbst fließt neben Kohle, Gas, Atom beim Fracking als Input-Energie ein, trotzdem rechnet es sich offensichtlich unterm Strich, zumal bei wieder gestiegenen Preisen.

Profitabilität von Fracking

Bevor ich die Weltölförderung beschreibe, muss ich noch mal einen Kommentar einfügen.TME, Algol und Triakel, ihr habt falsche Vorstellungen von der Profitabilität der Fracking Firmen.

Erstmal ein Zitat bzw. Kurven vorweg:

(Zitat von Bedford Hill, der als shortonoil auf peakoil.com postet)

US shale production has grown to $360 billion annually in product, and over six years $1 trillion in debt. That was at prices close to $100/ barrel. Now prices are down 40%.

und von Rune Likvern eine Kurve:

https://fractionalflow.com/2016/08/21/the-bakken-a-little-ab…

und eine von Art Berman

http://www.artberman.com/blog/page/2/

Dieses Bild ist nicht SSL-verschlüsselt: [url]http://www.artberman.com/wp-content/uploads/Tight-Oil-Debt-to-Equity-1024x746.jpg

[/url]Ich sehe das ganze aus dem Blickpunkt von jemand, der den Frackern Geld geliehen hat, mit der Hoffnung, einen guten Zinssatz zu bekommen und nach dem Ablauftermin sein Geld zurück. Also, im Zusammenhang lese ich aus den Zitaten und Diagrammen:

Die Fracking-Industrie hat im Lauf von sechs Jahren eine Billion $ an Kredit aufgenommen, damit wurden 360 $ Milliarden Umsatz/Jahr gemacht, als der Ölpreis bei 100 $/Barrel stand. Seit 2009 hat die Fracking-Industrie noch in keinem Jahr Gewinn gemacht, sondern insgesamt etwa 32 Milliarden Dollar Verlust. Vor kurzem hat TME einen Link gepostet, dass die Fracker jetzt Cash-Neutral sind. Das heisst nicht, dass sie Gewinn machen, sondern sie machen keinen Verlust mehr.

Im Schnitt müßten die Fracker 10,3 Jahre lang jeden eingenommenen Dollar an den Geldgeber auszahlen, um ihre Schulden abzuzahlen. Aber sie geben seit 2009 mehr Geld aus, als sie einnehmen. Es besteht bei diesen Zahlen überhaupt keine Ausssicht, das der Verleiher sein Geld jemals zurückbekommen kann, höchstens Zinsen.

Speziell Conoco steht mit 17,5 Jahren besonders schlecht da. Die brauchen jeden Dollar Kredit. Zahlen und Kurven von denen sind mir völlig unglaubhaft.

Hills Zitat geht so weiter:

Unless prices increase, which they are not going to do. the only thing that the US will produce more of is going to be debt. US shale producers now find that they have dug themselves into a debt hole. Common sense would seem to tell you that if you find yourself in a hole, the first thing you should do is to stop digging. That is not likely to happen until they can no longer find someone else dumb enough to pay for it.

Mir ist völlig schleierhaft wer denen noch Geld gibt – aber ich habe einen Verdacht.

Wenn dir nicht klar ist, wieso neue Wells bei <50 Gewinne abwerfen, die Konzernzahlen aber buchhalterisch im Minus liegen, dann frag mich doch einfach. Im Gegensatz zu dir bin ich hier schließlich der Betriebswirt. Wie gesagt: ich erkläre die Zusammenhänge gerne, wenn der Wille zum Verständnis vorhanden ist.

Zu Schulden:

Unternehmensfinanzierung läuft nicht nach dem Schema ab "wir leihen uns Geld, investieren es und tilgen unsere Verbindlichkeiten in paar Jahren", genauso wenig wie bei Staaten. Konzerne finanzieren sich langfristig mit Fremdkapital. Anleihen haben zwar eine Laufzeit, werden dann aber durch eine neue ersetzt. Die alte wird getilgt und eine neue herausgegeben. Das hat gegenüber reiner Finanzierung durch Eigenkapital einige Vorteile. Es ist in allen Industriezweigen üblich, große Anteile der Bilanzsumme mit Schulden zu finanzieren. At&t hat z. B. weit über 100 Mrd. $ an Schulden und sie steigen. Von Zahlungsproblemen ist das Unternehmen dennoch meilenweit entfernt. Die Investoren bekommen die Zinsen und auch die Tilgung, außer eben, wenn das Unternehmen ausfällt.

Zu Schulden:

Unternehmensfinanzierung läuft nicht nach dem Schema ab "wir leihen uns Geld, investieren es und tilgen unsere Verbindlichkeiten in paar Jahren", genauso wenig wie bei Staaten. Konzerne finanzieren sich langfristig mit Fremdkapital. Anleihen haben zwar eine Laufzeit, werden dann aber durch eine neue ersetzt. Die alte wird getilgt und eine neue herausgegeben. Das hat gegenüber reiner Finanzierung durch Eigenkapital einige Vorteile. Es ist in allen Industriezweigen üblich, große Anteile der Bilanzsumme mit Schulden zu finanzieren. At&t hat z. B. weit über 100 Mrd. $ an Schulden und sie steigen. Von Zahlungsproblemen ist das Unternehmen dennoch meilenweit entfernt. Die Investoren bekommen die Zinsen und auch die Tilgung, außer eben, wenn das Unternehmen ausfällt.

Antwort auf Beitrag Nr.: 54.113.882 von TME90 am 18.01.17 22:44:32

Nochmal AT&T: Normale Firmen haben nach den Investitionen einen Gegenwert: Fabriken, Patente, Vertriebsnetze. Fracker haben Löcher im Boden, aus denen nach wenigen Jahren nichts mehr rauskommt. Man kann die Verhältnisse nicht übertragen.

Erstell einen Nachweis

Dann erstell doch eine Analyse, weshalb man sich ausgerechnet bei Conoco beteiligen sollte. Nimm den Bericht an die SEC, und andere, sowie die Gewinnentwicklung der letzten Jahre, und schreib auf, weshalb Conoco einen Einstieg wert ist. Betrachte die drei möglichen WTI-Ölpreise 40$, 50$ und 60$/Barrel für zwei Jahre als mögliche Szenarien.Nochmal AT&T: Normale Firmen haben nach den Investitionen einen Gegenwert: Fabriken, Patente, Vertriebsnetze. Fracker haben Löcher im Boden, aus denen nach wenigen Jahren nichts mehr rauskommt. Man kann die Verhältnisse nicht übertragen.

Antwort auf Beitrag Nr.: 54.096.788 von Doomina am 16.01.17 21:09:38

Wenn man statt des Entropieflusses einer Einzelbohrung den Entropiefluss der Ölförderung der gesamten Welt einsetzt, kann man die Dissipationsenergie der gesamten Welt abschätzen. Das hört sich schwerer an, als es ist.

Eine der Größen der obigen Gleichung ist nämlich sehr genau bekannt: Der Massefluß aus den Bohrlöchern wird seit Beginn der Ölförderung dokumentiert: die Ölförderung.

Und die zweite Größe: Die Bohrlochtemperatur ist eine Funktion der Bohrlochtiefe. Und für Bohrlochtiefen gibt es auch einen genauen Datensatz: Die EIA verfügt über die Werte aller Bohrlöcher der USA. Unter http://www.eia.gov/dnav/pet/pet_crd_welldep_s1_a.htm findet man die Durchschnittstiefe der Bohrlöcher in den USA, die man durch eine Gerade annähern kann. Der Temperaturgradient der Erde ist etwa 3 Grad pro hundert Meter, damit kann man die Temperatur aus der Bohrlochtiefe bestimmen. Eine einfache Geradengleichung ergibt sich für die Temperatur.

Von den Bohrlöchern der Welt gibt es leider keine Tiefenkurve. Wenn man danach im Internet sucht, kann man aber herausfinden, das z.B Ghawar in Saudi-Arabien ähnliche Tiefen wie die USA hat. Wir nehmen die Kurve, die für die USA gilt, für die ganze Welt und wissen, das wir eine Ungenauigkeit haben. Gegen Schluss der Berechnungen zeige ich einen Trick mit dem man diese Ungenauigkeit wieder eliminiert.

Jetzt fehlt noch der Wasseranteil. Aus jedem Bohrloch kommt auch Wasser heraus. Der Wasseranteil steigt im Lauf der Zeit, insbesondere wenn man Wasser zur Vergrößerung der Förderung hineinpumpt. Das chinesische Feld Daqing hat heute z.B. schon 95 % Wasseranteil. Über den Wasseranteil habe ich gar keine Daten, im Gegensatz zur Hills-Group, die sich beruflich seit vielen Jahren mit dem Thema beschäftigt.

Weil ich den Wasseranteil nicht kenne, kann ich nur eine Plausibilitätsberechnung machen, um zu prüfen, ob die HG-Daten realistisch sind.

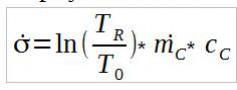

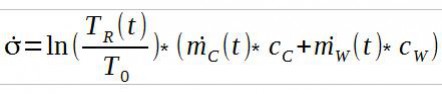

Es ergibt sich als neue Gleichung:

mC(t) ist der Massestrom von Rohöl aus dem Bohrloch in Masse/Zeiteinheit

mW(t) ist der Massestrom von Wasser aus dem Bohrloch in Masse/Zeiteinheit

cC ist die Wärmekapazität von Rohöl in kWh/K/Barrel (auch spezifische Entropie genannt)

cW ist die Wärmekapazität von Wasser in kWh/K/Barrel (auch spezifische Entropie genannt)

TR(t) ist die Reservoirtemperatur (Boden des Bohrlochs) in K

T0 ist die Umgebungstemperatur (=288.15 K oder 15C)

sigma sind die Irregularitäten, sigma punkt ist die Rate der Entropieerzeugung

ln ist der natürliche Logarithmus.

Der Punkt über Sigma und m bedeutet, das die zeitliche Ableitung gemeint ist

Mit der Berechnung geht es nächstes Mal weiter.

Dissipationsenergie der Weltölförderung

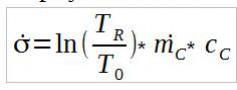

In einem früheren Post wurde folgende Gleichung erarbeitet:

Wenn man statt des Entropieflusses einer Einzelbohrung den Entropiefluss der Ölförderung der gesamten Welt einsetzt, kann man die Dissipationsenergie der gesamten Welt abschätzen. Das hört sich schwerer an, als es ist.

Eine der Größen der obigen Gleichung ist nämlich sehr genau bekannt: Der Massefluß aus den Bohrlöchern wird seit Beginn der Ölförderung dokumentiert: die Ölförderung.

Und die zweite Größe: Die Bohrlochtemperatur ist eine Funktion der Bohrlochtiefe. Und für Bohrlochtiefen gibt es auch einen genauen Datensatz: Die EIA verfügt über die Werte aller Bohrlöcher der USA. Unter http://www.eia.gov/dnav/pet/pet_crd_welldep_s1_a.htm findet man die Durchschnittstiefe der Bohrlöcher in den USA, die man durch eine Gerade annähern kann. Der Temperaturgradient der Erde ist etwa 3 Grad pro hundert Meter, damit kann man die Temperatur aus der Bohrlochtiefe bestimmen. Eine einfache Geradengleichung ergibt sich für die Temperatur.

Von den Bohrlöchern der Welt gibt es leider keine Tiefenkurve. Wenn man danach im Internet sucht, kann man aber herausfinden, das z.B Ghawar in Saudi-Arabien ähnliche Tiefen wie die USA hat. Wir nehmen die Kurve, die für die USA gilt, für die ganze Welt und wissen, das wir eine Ungenauigkeit haben. Gegen Schluss der Berechnungen zeige ich einen Trick mit dem man diese Ungenauigkeit wieder eliminiert.

Jetzt fehlt noch der Wasseranteil. Aus jedem Bohrloch kommt auch Wasser heraus. Der Wasseranteil steigt im Lauf der Zeit, insbesondere wenn man Wasser zur Vergrößerung der Förderung hineinpumpt. Das chinesische Feld Daqing hat heute z.B. schon 95 % Wasseranteil. Über den Wasseranteil habe ich gar keine Daten, im Gegensatz zur Hills-Group, die sich beruflich seit vielen Jahren mit dem Thema beschäftigt.

Weil ich den Wasseranteil nicht kenne, kann ich nur eine Plausibilitätsberechnung machen, um zu prüfen, ob die HG-Daten realistisch sind.

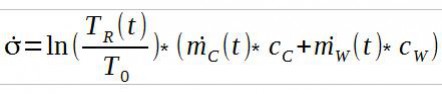

Es ergibt sich als neue Gleichung:

mC(t) ist der Massestrom von Rohöl aus dem Bohrloch in Masse/Zeiteinheit

mW(t) ist der Massestrom von Wasser aus dem Bohrloch in Masse/Zeiteinheit

cC ist die Wärmekapazität von Rohöl in kWh/K/Barrel (auch spezifische Entropie genannt)

cW ist die Wärmekapazität von Wasser in kWh/K/Barrel (auch spezifische Entropie genannt)

TR(t) ist die Reservoirtemperatur (Boden des Bohrlochs) in K

T0 ist die Umgebungstemperatur (=288.15 K oder 15C)

sigma sind die Irregularitäten, sigma punkt ist die Rate der Entropieerzeugung

ln ist der natürliche Logarithmus.

Der Punkt über Sigma und m bedeutet, das die zeitliche Ableitung gemeint ist

Mit der Berechnung geht es nächstes Mal weiter.

Antwort auf Beitrag Nr.: 54.123.311 von keepitcool am 20.01.17 06:50:37Ich kaufe keine COP Aktien und habe so etwas auch nicht empfohlen. (mir ist die Marktkapitalisierung zu hoch)

Frage: wieso denkst du, dass ich die Aktie für kaufenswert halte?

Und so wie ich das verstanden habe, hast du kein Interesse die Wirtschaftlichkeit von Frackern zu verstehen, oder? Würdest du gerne etwas über den Gegenwert der Schulden wissen? Oder jemand anderes? Algol weiß es eh und beim Rest weiß ich nicht, ob sich die eingesetzte Zeit überhaupt lohnen würde, also ob überhaupt Interesse besteht.

Frage: wieso denkst du, dass ich die Aktie für kaufenswert halte?

Und so wie ich das verstanden habe, hast du kein Interesse die Wirtschaftlichkeit von Frackern zu verstehen, oder? Würdest du gerne etwas über den Gegenwert der Schulden wissen? Oder jemand anderes? Algol weiß es eh und beim Rest weiß ich nicht, ob sich die eingesetzte Zeit überhaupt lohnen würde, also ob überhaupt Interesse besteht.

Antwort auf Beitrag Nr.: 54.125.810 von TME90 am 20.01.17 12:23:12Hi TME,

ja, ich weiß, warum die rein "physikalische" Sichtweise nicht die Realität widerspiegelt (zumal angesichts falsch postulierter Randbedingungen).

Aber ich habe ein großes Interesse daran, dass du, wenn dein Zeitmanagement es zulässt, mal dein Wissen und deine Sicht der Dinge hier darlegst.

Hier mal der Blick in 3 Bilanzen,

1. ein Fracker:

http://financials.morningstar.com/ratios/r.html?t=EOG®ion…

2. ein Tiefseedriller:

http://financials.morningstar.com/ratios/r.html?t=SDRL®io…

3. beispielhaft ein Unternehmen mit einer in meinen Augen guten Bilanzentwicklung (aber keine Kaufempfehlung):

http://financials.morningstar.com/ratios/r.html?t=ORBK®io…

Ich bin kein Betriebswirt, aber für mich sehen die ersten beiden Bilanzen nicht gerade einladend aus.

Kannst du bitte nochmal erklären, was DU mit deinem Wissen herausliest (ruhig auch über die Schaltflächen andere Bilanzpositionen erläuternd), den Gegenwert der Schulden , den entscheidenden Unterschied zwischen Fracker und Tiefseedriller, was ist positiv, was bedenklich, die Perspektiven jeweils usw.?

ja, ich weiß, warum die rein "physikalische" Sichtweise nicht die Realität widerspiegelt (zumal angesichts falsch postulierter Randbedingungen).

Aber ich habe ein großes Interesse daran, dass du, wenn dein Zeitmanagement es zulässt, mal dein Wissen und deine Sicht der Dinge hier darlegst.

Hier mal der Blick in 3 Bilanzen,

1. ein Fracker:

http://financials.morningstar.com/ratios/r.html?t=EOG®ion…

2. ein Tiefseedriller:

http://financials.morningstar.com/ratios/r.html?t=SDRL®io…

3. beispielhaft ein Unternehmen mit einer in meinen Augen guten Bilanzentwicklung (aber keine Kaufempfehlung):

http://financials.morningstar.com/ratios/r.html?t=ORBK®io…

Ich bin kein Betriebswirt, aber für mich sehen die ersten beiden Bilanzen nicht gerade einladend aus.

Kannst du bitte nochmal erklären, was DU mit deinem Wissen herausliest (ruhig auch über die Schaltflächen andere Bilanzpositionen erläuternd), den Gegenwert der Schulden , den entscheidenden Unterschied zwischen Fracker und Tiefseedriller, was ist positiv, was bedenklich, die Perspektiven jeweils usw.?

Antwort auf Beitrag Nr.: 54.131.276 von Algol am 21.01.17 09:48:36Sehr gerne

Ich werde mit EOG anfangen. Grundsätzlich ist die Lage von Seadrill eine völlig andere als von EOG. EOG wird im Folgenden sehr positiv wegkommen, Seadrill dagegen hat eine sehr hohe Pleitewahrscheinlichkeit.

Dann noch etwas Grundsätzliches:

Das Rechnungswegen ist ein Hilfskonstrukt. Ökonomisch relevant sind langfristig die Cashflows. Der Gewinn wird massiv durch Einmaleffekte und durch die Funktionsweise der Abschreibungen verzerrt. Bei Ölföderern ist das vor allem ein Problem: vergangene Investitionen werden planmäßig abgeschrieben, also jedes Jahr ein gewisser Betrag, während das Geld nur einmal floß. Von daher könnte man sagen, dass die Abschreibungen irrelevant wären. Das stimmt natürlich nicht, denn die Investitionen müssen ersetzt werden, also es müssen neue Ölquellen erschlossen werden. ABER: diese neuen Quellen haben andere Kosten als die alten. Z. B. könnte man Abschreibungen von 100 haben, aber um die Produktion konstant zu halten, braucht man nicht neue Investitionen von 100, sondern nur von 60. Und das ist derzeit der Fall bei Frackern. Bei Öl-Majors war es lange andersherum, also Abschreibungen z. B. von 100, aber man braucht für konstante Produktion z. B. 120. Der "wahre" Gewinn war also niedriger als das, was die GUV sagte. Bei den Frackern ist der "wahre" Gewinn deutlich höher.

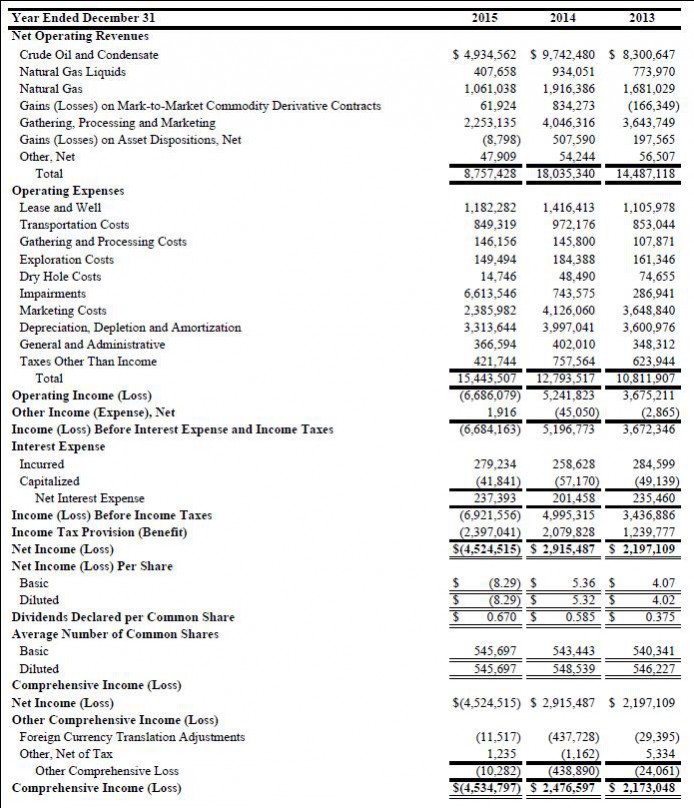

Also zu EOG. Das ist die GUV. Ich nehme diese, weil die Unterpositionen wichtig sind.

Analyse des Ergebnisses:

1. Das Ergebnis in 2015 war negativ. Das lag aber primär an "Impairments". Das sind außerordentliche Abschreibungen, also einmalige Buchungen. Alte Bohrungen, z. B. von 2011, wurden abgeschrieben, weil man erkannt hat, dass ihr Wert deutlich niedriger ist als das, was in der Bilanz steht. Es handelt sich um alte Wells mit schlechtem, veraltetem Design und Wells in Gegenden, die schwachen Ressourcenoutput haben. Das ganze ist aber kein Cashabfluss. Und es sind eben einmalige Buchungen. Das heißt, sie haben keinen Wiederholungscharakter. Evt. gibt es noch 2016 einen gewissen Schub, das kann durchaus sein. Das Ergebnis vor Steuern wäre ohne diesen Effekt dennoch negativ, aber nur geringfügig.

2. Die Abschreibungen (Depreciation) sind wie oben erklärt ökonomisch betrachtet zu hoch. Die Investitionsausgaben für einen Well lagen früher ja oft bei deutlich über 10 Mio. $ und heute deutlich darunter, oft nur halb so hoch. Dazu ist die Produktion pro Well höher, also die Investitionsausgaben pro Output (z. B. Barrel) sind tiefer. Das heißt, um die Produktion konstant zu halten, sind keine 3,3 Mrd. $ notwendig. Sehr wahrscheinlich nur ein Bruchteil davon, vielleicht die Hälfte. Der wahre Vorsteuergewinn ist jetzt positiv.

3. Da das durchschnittliche Alter der Wells zunimmt, sinkt der durchschnittliche Decline (ist ja eine Kurve).

4. der Ölpreis und auch der Gaspreis sind nun höher. Der wahre ökonomische Ertrag ist mittlerweile wieder positiv.

-> EOG sitzt auf einem extremen Ressourcenreichtum. Sie müssen ihren Zinsaufwand abdecken, das ist kein Problem. Und alles was an Cash Flow übrig bleibt, können sie investieren und das reicht aus, um die Produktion langfristig zu erhöhen. Es gibt vielleicht eine kleine Produktionsdelle, weil EOG das Investitionstempo recht abrupt reduziert hat und viele Wells aus der Phase vorher mit sehr hohen Investitionen noch einen hohen Decline haben. Das ist aber langfristig kein Beinbruch. Dazu gibt es immernoch Kosten- und Produktivitätsgewinne.

Der Markt weiß das auch, darum ist EOG sehr hoch bewertet. Der Markt erwartet langfristig starkes Wachstum, vielleicht ab 2018 und dann auch gute Free Cashflows. Meiner Meinung nach ist EOG zu teuer. Aber das Unternehmen ist hocheffizient und hat meiner Meinung nach eine goldene Zukunft.

Bei Seadrill nur kurz:

Seadrill ist massiv verschuldet. Dazu haben wir nicht diese Effekte wie bei EOG mit den Abschreibungen. Ok, die Abschreibungen sind auch überzogen, weil EOG nicht alle Schiffe ersetzen muss, sie haben ja ohnehin zu viele. ABER: das Hauptproblem liegt darin, dass die Verträge auslaufen. Der Umsatzstrom wird darum in Zukunft mehr und mehr versiegen, außer sie generieren Neugeschäft, aber das sieht bei den jetzigen Ölpreisen schlecht aus. Der Markt hat Überkapazitäten, also zu viele Schiffe und zu wenige neue Aufträge. Die Auslastung wird daher kollabieren. Leider steht bei den Offshore-Drillern eine gewalte Schuldenlast den Schiffen gegenüber. Die Umsätze kippen, die Schulden bleiben. Seadrill reduziert jetzt, wo es noch brauchbare Umsätze git (Verträge laufen noch) die Schulden etwas, aber das reicht nicht. Seadrill kann überleben, aber es kann auch pleite gehen. Es wird am Neugeschäft liegen. Können sie die Schiffe einigermaßen einspannen und können sie mit den FK-Gebern nachverhandeln, dass kann es eine Zukunft geben, aber eine ungewisse. Darum kosten Seadrill-Aktien auch so wenig. Dem Unternehmen wird kaum Wert zugesprochen. Ganz im Gegenteil zu EOG.

Fazit: nur die GUV anschauen reicht niemals. Bei Seadrill muss das Auftragsbuch betrachtet werden. Bei EOG muss berücksichtigt werden, dass Abschreibungen nicht die ökonomische Realität abbilden.

Zum Gegenwert der Schulden bei Frackern allgemein:

es sind ganz einfach selbst geschaffene immaterielle Vermögensgegenstände und die sind nicht in der Bilanz enthalten. Es ist das Know How der vergangenen Jahre. Sie können heute einfach viel besser fracken als z. B. 2013. Und das ist ein Asset. Das bedeutet, dass se für neue Produktion nur wenig inverstieren müssen und dass sie in der Lage sind, damit wiederrum hohe Cashflows zu generieren. Für dieses Know How mussten sie alte Wells anbohren und ausprobieren. EOG selbst hat ja kaum Schulden, aber andere natürlich, z. B. Continental (nicht das deutsche Unternehmen). Dazu haben sie auch ihre Gebiete analysiert. Sie wissen nun, wo sie bohren können und natürlich besteht der Gegenwert der Ressourcen, die sie fanden. Ressourcen an die sie nun durch das technologische Wissen sehr gut herankommen. Damit generieren sie Cashflows und damit werden sie in Zukunft ihre Schulden bedienen können. Es kann natürlich dennoch die ein oder andere Pleite geben. Und es hängt natürlich am Ölpreis. Derzeit sieht es ja ganz gut aus. Fällt der Preis wieder deutlich, wird es natürlich kritisch, für EOG weniger (wenig Schulden), aber für andere.

Ich werde mit EOG anfangen. Grundsätzlich ist die Lage von Seadrill eine völlig andere als von EOG. EOG wird im Folgenden sehr positiv wegkommen, Seadrill dagegen hat eine sehr hohe Pleitewahrscheinlichkeit.

Dann noch etwas Grundsätzliches:

Das Rechnungswegen ist ein Hilfskonstrukt. Ökonomisch relevant sind langfristig die Cashflows. Der Gewinn wird massiv durch Einmaleffekte und durch die Funktionsweise der Abschreibungen verzerrt. Bei Ölföderern ist das vor allem ein Problem: vergangene Investitionen werden planmäßig abgeschrieben, also jedes Jahr ein gewisser Betrag, während das Geld nur einmal floß. Von daher könnte man sagen, dass die Abschreibungen irrelevant wären. Das stimmt natürlich nicht, denn die Investitionen müssen ersetzt werden, also es müssen neue Ölquellen erschlossen werden. ABER: diese neuen Quellen haben andere Kosten als die alten. Z. B. könnte man Abschreibungen von 100 haben, aber um die Produktion konstant zu halten, braucht man nicht neue Investitionen von 100, sondern nur von 60. Und das ist derzeit der Fall bei Frackern. Bei Öl-Majors war es lange andersherum, also Abschreibungen z. B. von 100, aber man braucht für konstante Produktion z. B. 120. Der "wahre" Gewinn war also niedriger als das, was die GUV sagte. Bei den Frackern ist der "wahre" Gewinn deutlich höher.

Also zu EOG. Das ist die GUV. Ich nehme diese, weil die Unterpositionen wichtig sind.

Analyse des Ergebnisses:

1. Das Ergebnis in 2015 war negativ. Das lag aber primär an "Impairments". Das sind außerordentliche Abschreibungen, also einmalige Buchungen. Alte Bohrungen, z. B. von 2011, wurden abgeschrieben, weil man erkannt hat, dass ihr Wert deutlich niedriger ist als das, was in der Bilanz steht. Es handelt sich um alte Wells mit schlechtem, veraltetem Design und Wells in Gegenden, die schwachen Ressourcenoutput haben. Das ganze ist aber kein Cashabfluss. Und es sind eben einmalige Buchungen. Das heißt, sie haben keinen Wiederholungscharakter. Evt. gibt es noch 2016 einen gewissen Schub, das kann durchaus sein. Das Ergebnis vor Steuern wäre ohne diesen Effekt dennoch negativ, aber nur geringfügig.

2. Die Abschreibungen (Depreciation) sind wie oben erklärt ökonomisch betrachtet zu hoch. Die Investitionsausgaben für einen Well lagen früher ja oft bei deutlich über 10 Mio. $ und heute deutlich darunter, oft nur halb so hoch. Dazu ist die Produktion pro Well höher, also die Investitionsausgaben pro Output (z. B. Barrel) sind tiefer. Das heißt, um die Produktion konstant zu halten, sind keine 3,3 Mrd. $ notwendig. Sehr wahrscheinlich nur ein Bruchteil davon, vielleicht die Hälfte. Der wahre Vorsteuergewinn ist jetzt positiv.

3. Da das durchschnittliche Alter der Wells zunimmt, sinkt der durchschnittliche Decline (ist ja eine Kurve).

4. der Ölpreis und auch der Gaspreis sind nun höher. Der wahre ökonomische Ertrag ist mittlerweile wieder positiv.

-> EOG sitzt auf einem extremen Ressourcenreichtum. Sie müssen ihren Zinsaufwand abdecken, das ist kein Problem. Und alles was an Cash Flow übrig bleibt, können sie investieren und das reicht aus, um die Produktion langfristig zu erhöhen. Es gibt vielleicht eine kleine Produktionsdelle, weil EOG das Investitionstempo recht abrupt reduziert hat und viele Wells aus der Phase vorher mit sehr hohen Investitionen noch einen hohen Decline haben. Das ist aber langfristig kein Beinbruch. Dazu gibt es immernoch Kosten- und Produktivitätsgewinne.

Der Markt weiß das auch, darum ist EOG sehr hoch bewertet. Der Markt erwartet langfristig starkes Wachstum, vielleicht ab 2018 und dann auch gute Free Cashflows. Meiner Meinung nach ist EOG zu teuer. Aber das Unternehmen ist hocheffizient und hat meiner Meinung nach eine goldene Zukunft.

Bei Seadrill nur kurz:

Seadrill ist massiv verschuldet. Dazu haben wir nicht diese Effekte wie bei EOG mit den Abschreibungen. Ok, die Abschreibungen sind auch überzogen, weil EOG nicht alle Schiffe ersetzen muss, sie haben ja ohnehin zu viele. ABER: das Hauptproblem liegt darin, dass die Verträge auslaufen. Der Umsatzstrom wird darum in Zukunft mehr und mehr versiegen, außer sie generieren Neugeschäft, aber das sieht bei den jetzigen Ölpreisen schlecht aus. Der Markt hat Überkapazitäten, also zu viele Schiffe und zu wenige neue Aufträge. Die Auslastung wird daher kollabieren. Leider steht bei den Offshore-Drillern eine gewalte Schuldenlast den Schiffen gegenüber. Die Umsätze kippen, die Schulden bleiben. Seadrill reduziert jetzt, wo es noch brauchbare Umsätze git (Verträge laufen noch) die Schulden etwas, aber das reicht nicht. Seadrill kann überleben, aber es kann auch pleite gehen. Es wird am Neugeschäft liegen. Können sie die Schiffe einigermaßen einspannen und können sie mit den FK-Gebern nachverhandeln, dass kann es eine Zukunft geben, aber eine ungewisse. Darum kosten Seadrill-Aktien auch so wenig. Dem Unternehmen wird kaum Wert zugesprochen. Ganz im Gegenteil zu EOG.

Fazit: nur die GUV anschauen reicht niemals. Bei Seadrill muss das Auftragsbuch betrachtet werden. Bei EOG muss berücksichtigt werden, dass Abschreibungen nicht die ökonomische Realität abbilden.

Zum Gegenwert der Schulden bei Frackern allgemein:

es sind ganz einfach selbst geschaffene immaterielle Vermögensgegenstände und die sind nicht in der Bilanz enthalten. Es ist das Know How der vergangenen Jahre. Sie können heute einfach viel besser fracken als z. B. 2013. Und das ist ein Asset. Das bedeutet, dass se für neue Produktion nur wenig inverstieren müssen und dass sie in der Lage sind, damit wiederrum hohe Cashflows zu generieren. Für dieses Know How mussten sie alte Wells anbohren und ausprobieren. EOG selbst hat ja kaum Schulden, aber andere natürlich, z. B. Continental (nicht das deutsche Unternehmen). Dazu haben sie auch ihre Gebiete analysiert. Sie wissen nun, wo sie bohren können und natürlich besteht der Gegenwert der Ressourcen, die sie fanden. Ressourcen an die sie nun durch das technologische Wissen sehr gut herankommen. Damit generieren sie Cashflows und damit werden sie in Zukunft ihre Schulden bedienen können. Es kann natürlich dennoch die ein oder andere Pleite geben. Und es hängt natürlich am Ölpreis. Derzeit sieht es ja ganz gut aus. Fällt der Preis wieder deutlich, wird es natürlich kritisch, für EOG weniger (wenig Schulden), aber für andere.

Dieses Bild ist nicht SSL-verschlüsselt: [url]http://piercepoints.com/wp-content/uploads/2017/01/Screen-Shot-2017-01-20-at-7.44.41-AM.png

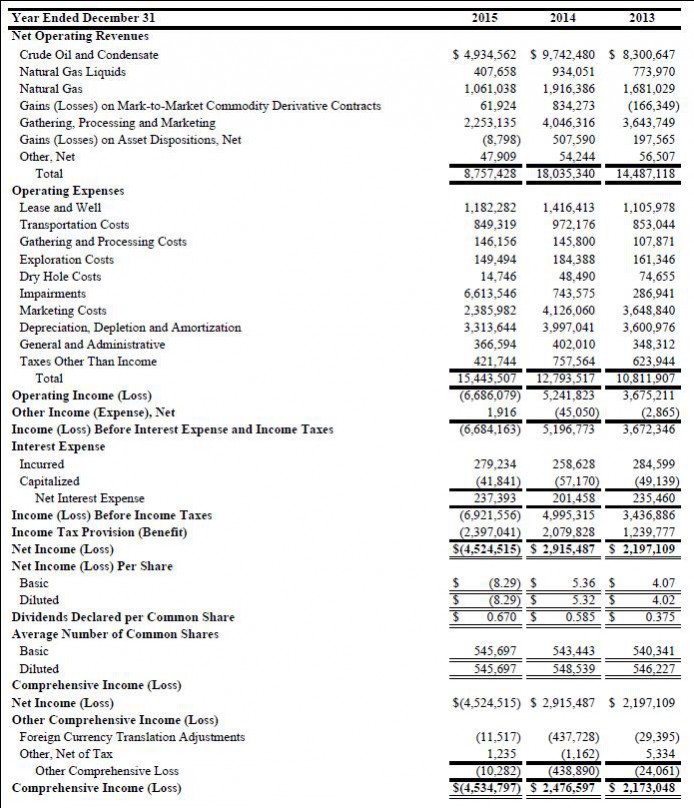

[/url]" Brazil's "Massive Oil Upside Explained, In One Chart"

As I'm writing this, I've got maps of four different continents open on my desktop.

It's been a busy week. With projects advancing in all these far-flung locales, for gold, diamonds, copper, platinum and oil.

Given such, I'm sneaking away from geology for a brief moment to share one chart in regards to that last commodity. A small but critical bit of information released this week -- which underscores exactly why the last item above on Brazil may be so important for the global oil and gas sector.

Here it is: a plot of global offshore liquids (oil and condensate) discoveries globally since 2010. Compiled by Norway's Rystad Energy, one of the keenest observers in the global offshore space.

Screen Shot 2017-01-20 at 7.44.41 AM

Rystad noted in an accompanying report this week that offshore liquids discoveries hit a seven-year low in 2016. With discovered volumes down a stunning 90% from 2010 levels. You can clearly see the damage lower commodity prices have wrought on industry activity.

But aside from overall discoveries, there's an even more critical point here for oil and gas developers. Namely, the green segments in the bars above -- representing liquids finds in offshore Brazil, including the prolific subsalt and presalt plays.

The massive upside from the Brazil offshore is clear from the 2010 discovery bar -- when nearly 20 billion barrels of oil were found within presalt superfields like Tupi, Libra and Buzios

The following few years also saw major finds in Brazil (the green sections at the bottoms of the bars in 2011 and 2012). But you can see how things fell off after that, driven by a lack of new Brazil auctions since 2013.

That makes this week's announcement of not one, but two bid rounds in Brazil this year very important. Even though these will be subsalt rather than presalt projects, this is undeniably one of the highest-impact exploration terrains on the planet.

There simply aren't many places on Earth yielding multi-billion barrel discoveries these days. Meaning Brazil will definitely on the radar for the world's majors and beyond, despite all the economic and political problems prevailing in the country right now.

The fact that E&Ps will be able to bid for 100% ownership of projects this year adds an intriguing twist. And Brazil's government has promised reforms to oil and gas taxes, which would make things even more attractive for new projects.

Subsalt projects are also on a scale that smaller companies might be able to handle. Developers in the offshore space thus may want to consider the upcoming bid rounds, with details on the first auction (expected during the first half of 2017) likely to be released very soon.

Here's to going nuts in Brazil,

Dave Forest "

Antwort auf Beitrag Nr.: 54.123.314 von keepitcool am 20.01.17 06:59:51

Hallo keepitcool,

ich bin leider die letzten Tage nicht zum Antworten gekommen, sorry!

Soweit alles klar...

Ich bin gespannt wie...

95% sind ganz schön viel. Da bleibt nicht mehr viel Energie übrig...

Verstanden, ich bin gespannt wie es weitergeht...

Zitat von keepitcool: In einem früheren Post wurde folgende Gleichung erarbeitet:

Wenn man statt des Entropieflusses einer Einzelbohrung den Entropiefluss der Ölförderung der gesamten Welt einsetzt, kann man die Dissipationsenergie der gesamten Welt abschätzen. Das hört sich schwerer an, als es ist.

Eine der Größen der obigen Gleichung ist nämlich sehr genau bekannt: Der Massefluß aus den Bohrlöchern wird seit Beginn der Ölförderung dokumentiert: die Ölförderung.

Und die zweite Größe: Die Bohrlochtemperatur ist eine Funktion der Bohrlochtiefe. Und für Bohrlochtiefen gibt es auch einen genauen Datensatz: Die EIA verfügt über die Werte aller Bohrlöcher der USA. Unter http://www.eia.gov/dnav/pet/pet_crd_welldep_s1_a.htm findet man die Durchschnittstiefe der Bohrlöcher in den USA, die man durch eine Gerade annähern kann. Der Temperaturgradient der Erde ist etwa 3 Grad pro hundert Meter, damit kann man die Temperatur aus der Bohrlochtiefe bestimmen. Eine einfache Geradengleichung ergibt sich für die Temperatur.

Hallo keepitcool,

ich bin leider die letzten Tage nicht zum Antworten gekommen, sorry!

Soweit alles klar...

Von den Bohrlöchern der Welt gibt es leider keine Tiefenkurve. Wenn man danach im Internet sucht, kann man aber herausfinden, das z.B Ghawar in Saudi-Arabien ähnliche Tiefen wie die USA hat. Wir nehmen die Kurve, die für die USA gilt, für die ganze Welt und wissen, das wir eine Ungenauigkeit haben. Gegen Schluss der Berechnungen zeige ich einen Trick mit dem man diese Ungenauigkeit wieder eliminiert.

Ich bin gespannt wie...

Jetzt fehlt noch der Wasseranteil. Aus jedem Bohrloch kommt auch Wasser heraus. Der Wasseranteil steigt im Lauf der Zeit, insbesondere wenn man Wasser zur Vergrößerung der Förderung hineinpumpt. Das chinesische Feld Daqing hat heute z.B. schon 95 % Wasseranteil. Über den Wasseranteil habe ich gar keine Daten, im Gegensatz zur Hills-Group, die sich beruflich seit vielen Jahren mit dem Thema beschäftigt.

Weil ich den Wasseranteil nicht kenne, kann ich nur eine Plausibilitätsberechnung machen, um zu prüfen, ob die HG-Daten realistisch sind.

95% sind ganz schön viel. Da bleibt nicht mehr viel Energie übrig...

Es ergibt sich als neue Gleichung:

mC(t) ist der Massestrom von Rohöl aus dem Bohrloch in Masse/Zeiteinheit

mW(t) ist der Massestrom von Wasser aus dem Bohrloch in Masse/Zeiteinheit

cC ist die Wärmekapazität von Rohöl in kWh/K/Barrel (auch spezifische Entropie genannt)

cW ist die Wärmekapazität von Wasser in kWh/K/Barrel (auch spezifische Entropie genannt)

TR(t) ist die Reservoirtemperatur (Boden des Bohrlochs) in K

T0 ist die Umgebungstemperatur (=288.15 K oder 15C)

sigma sind die Irregularitäten, sigma punkt ist die Rate der Entropieerzeugung

ln ist der natürliche Logarithmus.

Der Punkt über Sigma und m bedeutet, das die zeitliche Ableitung gemeint ist

Mit der Berechnung geht es nächstes Mal weiter.

Verstanden, ich bin gespannt wie es weitergeht...

Beitrag zu dieser Diskussion schreiben

Meistdiskutiert

| Wertpapier | Beiträge | |

|---|---|---|

| 101 | ||

| 78 | ||

| 43 | ||

| 28 | ||

| 23 | ||

| 22 | ||

| 17 | ||

| 16 | ||

| 15 | ||

| 14 |

| Wertpapier | Beiträge | |

|---|---|---|

| 14 | ||

| 11 | ||

| 9 | ||

| 6 | ||

| 6 | ||

| 6 | ||

| 6 | ||

| 6 | ||

| 6 | ||

| 5 |