Timburgs Langfristdepot - Start 2012 (Seite 622)

eröffnet am 16.03.12 05:51:51 von

neuester Beitrag 15.05.24 14:29:42 von

neuester Beitrag 15.05.24 14:29:42 von

Beiträge: 56.799

ID: 1.173.084

ID: 1.173.084

Aufrufe heute: 834

Gesamt: 7.786.766

Gesamt: 7.786.766

Aktive User: 0

ISIN: US2605661048 · WKN: CG3AA2

39.812,68

PKT

+0,67 %

+265,88 PKT

Letzter Kurs 17:25:26 TTMzero (USD)

Neuigkeiten

15:34 Uhr · wallstreetONLINE Redaktion |

16:58 Uhr · dpa-AFX |

16:24 Uhr · dpa-AFX |

15:20 Uhr · BNP Paribas Anzeige |

15:01 Uhr · dpa-AFX |

Beitrag zu dieser Diskussion schreiben

@linkshaender, Pacific1, lyta, tumle, codiman:

Danke fuer die Rueckmeldungen zu Henkel.

Insgesamt ergibt es das Bild, das ich auch hatte. Meine Schlussfolgerung ist, dass es jetzt gerade wegen des Kursrueckgangs der letzten Jahre bei einer robusten Bilanz trotz leicht rueckgaengiger Profitabilitaet eine Kaufgelegenheit sein koennte. Seit dem Weggang von Rorsted hat Henkel bei den beiden Nachfolgern nicht zur alten Staerke zurueckgefunden. Es kann allerdings auch sein, das suggerieren zumindest einige Medienberichte, dass Rorsted das Unternehmen in einer Weise gedrillt hat, die fuer Henkel's Verhaeltnisse und Kultur nicht dauerhaft haltbar gewesen ist. Es gab auch Darstellungen, dass frueher zu wenig investiert worden ist und jetzt Nachholbedarf besteht.

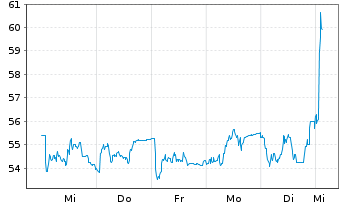

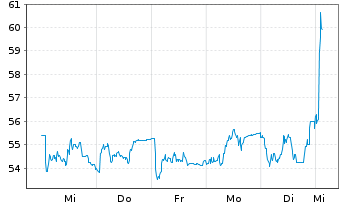

Die Heftigkeit des gestrigen Kursrueckgangs aufgrund der Société Générale Analyse hat mich ueberrascht, aber man sieht seit gestern Nachmittag und heute, dass der Kurs sich davon schon wieder erholt.

Ich bin gerade auf der Suche nach Aktien, die noch vernuenftig bewertet sind, gute Fundamentaldaten haben und trotzdem korrigieren, daher kam ich in diesen Tagen auch auf Henkel.

Seit vorgestern habe ich einige Henkel-Stammaktien.

Danke fuer die Rueckmeldungen zu Henkel.

Insgesamt ergibt es das Bild, das ich auch hatte. Meine Schlussfolgerung ist, dass es jetzt gerade wegen des Kursrueckgangs der letzten Jahre bei einer robusten Bilanz trotz leicht rueckgaengiger Profitabilitaet eine Kaufgelegenheit sein koennte. Seit dem Weggang von Rorsted hat Henkel bei den beiden Nachfolgern nicht zur alten Staerke zurueckgefunden. Es kann allerdings auch sein, das suggerieren zumindest einige Medienberichte, dass Rorsted das Unternehmen in einer Weise gedrillt hat, die fuer Henkel's Verhaeltnisse und Kultur nicht dauerhaft haltbar gewesen ist. Es gab auch Darstellungen, dass frueher zu wenig investiert worden ist und jetzt Nachholbedarf besteht.

Die Heftigkeit des gestrigen Kursrueckgangs aufgrund der Société Générale Analyse hat mich ueberrascht, aber man sieht seit gestern Nachmittag und heute, dass der Kurs sich davon schon wieder erholt.

Ich bin gerade auf der Suche nach Aktien, die noch vernuenftig bewertet sind, gute Fundamentaldaten haben und trotzdem korrigieren, daher kam ich in diesen Tagen auch auf Henkel.

Seit vorgestern habe ich einige Henkel-Stammaktien.

Hallo @El_Matador,

meine Frau hat Henkel St. Hier sehe ich es genauso wie bei Fuchs Petrolub:

Die Stämme sind überwiegend in Familienhand, damit ist das Stimmrecht kaum etwas wert.

Gleichzeitig sind die Vorzüge in Indizes und darauf basierenden Fonds vertreten sowie deutlich liquider als die Stammaktien. Beides führt dazu, dass institutionelle Anleger die Stämme häufig nicht kaufen können, teilweise gar nicht dürfen.

Als Privatanleger kann man natürlich die Stämme mit höherer Div.rendite wählen. Allerdings wäre es ein Trugschluss, daraus eine bessere Gesamtrendite abzuleiten: Teilweise weiten sich die Auf-/Abschläge noch aus und das Aufholpotenzial bleibt ein Theoretisches.

@Notts823:

Empfehlungen spreche ich nicht aus, aber eine Meinung habe ich zu manchen deiner Werte.

Aus meiner Sicht kommt es im Wesentlichen auf die Gesamtstruktur deines Depots an. Welches Gewicht soll welche (Gewinner)Branche haben? Es ist auch die Frage, ob Branchen nicht bewusst unterrepräsentiert bleiben, beispielsweise Banken. Wenn's denn doch eine aus deiner Aufzählung sein soll, dann m. E. die Bank of Nova Scotia. T. Rowe halte ich für interessant und steht bei mir selbst auf der Watchlist. Allerdings nicht als Basisanlage sondern eher als kleine Ergänzung. Echte Basis ist dagegen PepsiCo, die ich einer KDP vorziehen würde: Dividendenadel plus zweites Standbein Snacksparte. Nichts zum reich werden, sondern eine Aktie für den soliden Realwerterhalt.

Zu allen anderen Werte enthalte ich mich.

@roku83

Ich bin da ganz bei @Goldmarie92 und kann aus eigener Erfahrung sagen, dass für kleine Kinder am Anfang ein MSCI AWCI ETF o.ä. das beste Verhältnis von Chance, Risiko und Aufwand hat. Später kannst du immer noch Einzelwerte hinzufügen, auch um deiner Tochter eine emotionale Verbundenheit zu ihren Investment zu vermitteln.

Beste Grüße

Bastian

meine Frau hat Henkel St. Hier sehe ich es genauso wie bei Fuchs Petrolub:

Die Stämme sind überwiegend in Familienhand, damit ist das Stimmrecht kaum etwas wert.

Gleichzeitig sind die Vorzüge in Indizes und darauf basierenden Fonds vertreten sowie deutlich liquider als die Stammaktien. Beides führt dazu, dass institutionelle Anleger die Stämme häufig nicht kaufen können, teilweise gar nicht dürfen.

Als Privatanleger kann man natürlich die Stämme mit höherer Div.rendite wählen. Allerdings wäre es ein Trugschluss, daraus eine bessere Gesamtrendite abzuleiten: Teilweise weiten sich die Auf-/Abschläge noch aus und das Aufholpotenzial bleibt ein Theoretisches.

@Notts823:

Empfehlungen spreche ich nicht aus, aber eine Meinung habe ich zu manchen deiner Werte.

Aus meiner Sicht kommt es im Wesentlichen auf die Gesamtstruktur deines Depots an. Welches Gewicht soll welche (Gewinner)Branche haben? Es ist auch die Frage, ob Branchen nicht bewusst unterrepräsentiert bleiben, beispielsweise Banken. Wenn's denn doch eine aus deiner Aufzählung sein soll, dann m. E. die Bank of Nova Scotia. T. Rowe halte ich für interessant und steht bei mir selbst auf der Watchlist. Allerdings nicht als Basisanlage sondern eher als kleine Ergänzung. Echte Basis ist dagegen PepsiCo, die ich einer KDP vorziehen würde: Dividendenadel plus zweites Standbein Snacksparte. Nichts zum reich werden, sondern eine Aktie für den soliden Realwerterhalt.

Zu allen anderen Werte enthalte ich mich.

@roku83

Ich bin da ganz bei @Goldmarie92 und kann aus eigener Erfahrung sagen, dass für kleine Kinder am Anfang ein MSCI AWCI ETF o.ä. das beste Verhältnis von Chance, Risiko und Aufwand hat. Später kannst du immer noch Einzelwerte hinzufügen, auch um deiner Tochter eine emotionale Verbundenheit zu ihren Investment zu vermitteln.

Beste Grüße

Bastian

Antwort auf Beitrag Nr.: 68.205.703 von Malecon am 16.05.21 13:01:45

Die erste Organendruck-Aktie auf der Liste rockt schon:

🎵

Zitat von Malecon: Hier sind alle Unternehmen aus dem Untersektor 3D/4D-Biodrucker, die ich kenne:

• CELLINK (Sweden)

• Organovo Holdings Inc. (US)

• ROKIT Healthcare (South Korea)

• GeSiM (Germany)

• Poietis (France)

• Regenovo Biotechnology Co., Ltd. (China)

• Nano3D Biosciences, Inc. (US)

• regenHU (Switzerland)

• EnvisionTEC GmbH (Germany)

• Digilab Inc. (US)

• Advanced Solutions Life Sciences (US)

• Aspect Biosystems Ltd. (Canada)

• Allevi Inc. (US)

• TeVido BioDevices (US)

• Cyfuse Biomedical K.K. (Japan)

Die ersten beiden Unternehmen sind an der Börse.

Das dritte hat seinen Börsengang noch vor sich (im Sommer).

Von den anderen gibt's derzeit keine Aktien.

Die erste Organendruck-Aktie auf der Liste rockt schon:

🎵

Hallo zusammen,

von Bico (ehemals Cellink) gab es heute Morgen die Halbjahreszahlen:

https://bico.com/investors/press-release/?r=867EB6CBE4943700

Sieht ganz ordentlich aus, vor allem da das Minus hauptsächlich mit den Akquisationen zusammenhängt. Das organische Wachstum ist mit 95% auch ordentlich, anorganisch klingt es mit über 600% aber natürlich noch besser, allerdings ist das organische natürlich nachhaltiger.

Wenn jetzt wie angekündigt noch die Synergien und Cross-Selling Effekte greifen dann wird man auch weiterhin seine Freude an der Aktie haben, auch wenn die Bewertung aktuell wirklich sehr grenzwertig erscheint (auf den ersten Blick).

Lg

von Bico (ehemals Cellink) gab es heute Morgen die Halbjahreszahlen:

https://bico.com/investors/press-release/?r=867EB6CBE4943700

Sieht ganz ordentlich aus, vor allem da das Minus hauptsächlich mit den Akquisationen zusammenhängt. Das organische Wachstum ist mit 95% auch ordentlich, anorganisch klingt es mit über 600% aber natürlich noch besser, allerdings ist das organische natürlich nachhaltiger.

Wenn jetzt wie angekündigt noch die Synergien und Cross-Selling Effekte greifen dann wird man auch weiterhin seine Freude an der Aktie haben, auch wenn die Bewertung aktuell wirklich sehr grenzwertig erscheint (auf den ersten Blick).

Lg

Antwort auf Beitrag Nr.: 69.071.486 von Notts823 am 17.08.21 11:09:22

Meine bescheiden Meinung zu Deinen Paaren:

Deere (Digitalisierung der Landwirtschaft statt Bagger)

T Rowe Price (solides Basisinvestment)

keine von den drei Banken; wenn überhaupt, dann nur Banque Cantonale Vaudoise(CH)

Pepsi

Alternativ aus Europa Veolia Environnement

Solaredge (First Solar mit ihren amorphen hochgiftigen Zellen sind ein alter Hut)

Zitat von Notts823: Hallo zusammen,

ich lese hier immer sehr gerne mit und habe vor einiger Zeit mal mein Depot vorgestellt. Im letzten Jahr habe ich begonnen bzw. versucht, mit mehr Struktur zu investieren und dabei langfristig einen Schwerpunkt auf Dividendenaktien zu legen. (Wobei ausnahmsweise auch mal ein kurzfristiger „Zock“ mit „Taschengeld“ drin ist …)

Im Gegensatz zu vielen anderen hier, hat mein Depot seit Anfang 2021 an Wert verloren - wenn ich Portfolio Performance trauen kannHauptgrund sind meine Wasserstoffwerte (Nel, Ballard, AFC, Proton Motors, PowerCell), die Anfang des Jahres noch wesentlich höher standen und mich in den letzten Monaten extrem runtergezogen haben. Den Depotanteil habe ich bei diesen Werten jedoch weiter runtergefahren, so dass sie in Zukunft bei der Performance hoffentlich nicht mehr so ausschlaggebend sind.

Seit Juni 2020 erfasse ich auch meine Dividenden und bin bisher zufrieden mit dem Verlauf.

Meine Dividendenentwicklung 2021 (2020):

Jan: 30,20 €

Feb: 54,35 €

Mrz: 66,92 €

Apr: 85,46 €

Mai: 45,31 €

Jun: 71,11 € (11,14 €)

Jul: 98,53 € (24,47 €)

Kleinvieh macht also auch Mist und solange ich das von Jahr zu Jahr steigern kann, ist alles ok.

Ich bespare derzeit 8 Einzelaktien plus 4 Fonds / ETFs. Da nun regelmäßig Dividenden reinkommen, möchte ich einen weiteren Sparplan anlegen. Er wird ca. 3 Jahre laufen, bis ich bei der gewünschten Zielsumme ankomme. Bei der möglichen Auswahl der Werte habe ich grundsätzlich zwei Ideen: Entweder „Langweiler“ mit solider Dividende. Oder mögliche „Zukunftswerte“. Bei den Langweilern würde ich gerne Branchen aufnehmen, die aus meiner Sicht in meinem jetzigen Depot noch ein wenig unterrepräsentiert sind. Dafür habe ich jeweils folgende Paare rausgesucht:

Komatsu oder Deere (Branche unterrepräsentiert)

Sumitomo Financial oder T Rowe (Branche unterrepräsentiert)

ANZ Banking Group oder Bank of Nova Scotia oder Dt. Pfandbriefbank (Branche unterrepräsentiert)

PepsiCo oder Keurig Dr. Pepper (Branche unterrepräsentiert)

Republic Services oder Waste Management (Branche unterrepräsentiert)

Solaredge oder First Solar (Wette auf die Zukunft)

Habt ihr Meinungen / Empfehlungen zu den Werten? Welchen würdet ihr euch rauspicken oder habt ihr ein ganz anderen Vorschlag?

Viele Grüße und allen viel Erfolg!

Notts

Meine bescheiden Meinung zu Deinen Paaren:

Deere (Digitalisierung der Landwirtschaft statt Bagger)

T Rowe Price (solides Basisinvestment)

keine von den drei Banken; wenn überhaupt, dann nur Banque Cantonale Vaudoise(CH)

Pepsi

Alternativ aus Europa Veolia Environnement

Solaredge (First Solar mit ihren amorphen hochgiftigen Zellen sind ein alter Hut)

Antwort auf Beitrag Nr.: 69.080.144 von codiman am 18.08.21 00:15:46auch ich hatte henkel vor 4 jahren mit 121, - verkauft + seit dem = sie nur gefallen , gut -32%

ich beobachte sie nun seit dieser zeit + sie hat nie mehr diesen stand erricht ...ehrlich mir gefällt sie auch nimmer

ich beobachte sie nun seit dieser zeit + sie hat nie mehr diesen stand erricht ...ehrlich mir gefällt sie auch nimmer

Antwort auf Beitrag Nr.: 69.080.426 von roku83 am 18.08.21 06:22:36

Hallo roku83,

es muss dir egal sein, was Timburg oder andere Mitstreiter in der Vergangenheit geschafft haben.

Nimm einen (World-)ETF und spare regelmäßig.

Wenn es ein Sparplan auf Einzelaktien sein soll, investival und com69 habe da die top5-rules aufgestellt, diese nutze ich auch, langweilig aber…

Letztlich benötigst du für diese Vorgehen ausschließlich Geduld und du wirst zu den Top-20% Prozent bei der Performance gehören. Einige wenige werden mit Stockpicking besser sein, die meisten aber viel Geschrei um nix

Viele Grüße

Goldmarie92

Zitat von roku83: Hallo und guten Morgen @ all,

lieber Timburg da hast hier ganz tolle und solide Arbeit mit dem Aufbau deines Depots und Forum geleistet.

Ich hab dazu eine Frage:

Welche duchschnittliche Performance hast du eigtl. mit deinem Depot erziehlt., liegt sie bei 8, 10 oder 15 % pro Jahr .?

Ich möchte nämlich für meine kl. Tochter ( 4 Jahre) auch anfangen vorzusorgen, allerdings bin ich mir nicht sicher ob das zum Dax Höchststand überhaupt Sinn macht. ?

Herzlichen Dank & und weiterhin viel Erfolg

Hallo roku83,

es muss dir egal sein, was Timburg oder andere Mitstreiter in der Vergangenheit geschafft haben.

Nimm einen (World-)ETF und spare regelmäßig.

Wenn es ein Sparplan auf Einzelaktien sein soll, investival und com69 habe da die top5-rules aufgestellt, diese nutze ich auch, langweilig aber…

Letztlich benötigst du für diese Vorgehen ausschließlich Geduld und du wirst zu den Top-20% Prozent bei der Performance gehören. Einige wenige werden mit Stockpicking besser sein, die meisten aber viel Geschrei um nix

Viele Grüße

Goldmarie92

Antwort auf Beitrag Nr.: 69.080.426 von roku83 am 18.08.21 06:22:36Hallo roku83,

wenn du den gleichen Weg wie Timburg einschlagen und regelmäßig mit Plan Aktien möchtest, brauchst du dich um den DAX-Höchststand nicht weiter zu kümmern. In den 14 Jahren bis deine Tochter 18 wird, kommen noch paar tiefere Tief und viele höhere Hochs.

Je nach Sparrate und Anlageziel wären ein ETF Sparplan oder auch Käufe auf Einzelaktien sinnvoll.

wenn du den gleichen Weg wie Timburg einschlagen und regelmäßig mit Plan Aktien möchtest, brauchst du dich um den DAX-Höchststand nicht weiter zu kümmern. In den 14 Jahren bis deine Tochter 18 wird, kommen noch paar tiefere Tief und viele höhere Hochs.

Je nach Sparrate und Anlageziel wären ein ETF Sparplan oder auch Käufe auf Einzelaktien sinnvoll.

Hallo und guten Morgen @ all,

lieber Timburg da hast hier ganz tolle und solide Arbeit mit dem Aufbau deines Depots und Forum geleistet.

Ich hab dazu eine Frage:

Welche duchschnittliche Performance hast du eigtl. mit deinem Depot erziehlt., liegt sie bei 8, 10 oder 15 % pro Jahr .?

Ich möchte nämlich für meine kl. Tochter ( 4 Jahre) auch anfangen vorzusorgen, allerdings bin ich mir nicht sicher ob das zum Dax Höchststand überhaupt Sinn macht. ?

Herzlichen Dank & und weiterhin viel Erfolg

lieber Timburg da hast hier ganz tolle und solide Arbeit mit dem Aufbau deines Depots und Forum geleistet.

Ich hab dazu eine Frage:

Welche duchschnittliche Performance hast du eigtl. mit deinem Depot erziehlt., liegt sie bei 8, 10 oder 15 % pro Jahr .?

Ich möchte nämlich für meine kl. Tochter ( 4 Jahre) auch anfangen vorzusorgen, allerdings bin ich mir nicht sicher ob das zum Dax Höchststand überhaupt Sinn macht. ?

Herzlichen Dank & und weiterhin viel Erfolg

Antwort auf Beitrag Nr.: 69.080.108 von codiman am 18.08.21 00:06:28

https://de.marketscreener.com/kurs/aktie/HENKEL-AG-CO-KGAA-4…

Die Vorzugsaktien von Henkel gaben nach einer pessimistischen Analystenstudie um 1,2 Prozent nach. Die französische Bank Societe Generale strich ihr "Halten"-Votum für die Papiere des Konsumgüterherstellers und empfiehlt nun den Verkauf. Mit Blick auf die Ertragskraft drehe sich die Abwärtsspirale weiter, schrieb Analyst David Hayes. Vor vier Jahren habe das Kosmetikgeschäft noch eine operative Ebit-Marge von 17 Prozent erzielt. Für 2021 rechne das Management inzwischen nur noch mit 9,5 bis 10,5 Prozent.

Ich hatte Henkel auch eine kurze Zeit und vor ~ 14 Monaten aber verkauft. Schon damals waren die Aussichten schwach,

Schon damals hatte das Management Maßnahmen eingeleitet um das Ergebnis wieder zu verbesserten.

Damals hörte sich das nicht überzeugend an und die aktuellen Zahlen bestätigen das.

Zumal die Abhängigkeit von der Automobilindustrie kurzfristig weiter belasten könnte, da die Halbleiterkrise längst noch nicht ausgestanden scheint.

Für mich bleibt Henkel blass.

Alles natürlich auch eine Frage des Preises.

VG codiman

https://de.marketscreener.com/kurs/aktie/HENKEL-AG-CO-KGAA-4…

Die Vorzugsaktien von Henkel gaben nach einer pessimistischen Analystenstudie um 1,2 Prozent nach. Die französische Bank Societe Generale strich ihr "Halten"-Votum für die Papiere des Konsumgüterherstellers und empfiehlt nun den Verkauf. Mit Blick auf die Ertragskraft drehe sich die Abwärtsspirale weiter, schrieb Analyst David Hayes. Vor vier Jahren habe das Kosmetikgeschäft noch eine operative Ebit-Marge von 17 Prozent erzielt. Für 2021 rechne das Management inzwischen nur noch mit 9,5 bis 10,5 Prozent.

Ich hatte Henkel auch eine kurze Zeit und vor ~ 14 Monaten aber verkauft. Schon damals waren die Aussichten schwach,

Schon damals hatte das Management Maßnahmen eingeleitet um das Ergebnis wieder zu verbesserten.

Damals hörte sich das nicht überzeugend an und die aktuellen Zahlen bestätigen das.

Zumal die Abhängigkeit von der Automobilindustrie kurzfristig weiter belasten könnte, da die Halbleiterkrise längst noch nicht ausgestanden scheint.

Für mich bleibt Henkel blass.

Alles natürlich auch eine Frage des Preises.

VG codiman

16:58 Uhr · dpa-AFX · Boeing |

16:24 Uhr · dpa-AFX · Dow Jones |

15:34 Uhr · wallstreetONLINE Redaktion · Dow Jones |

15:20 Uhr · BNP Paribas · Dow JonesAnzeige |

15:01 Uhr · dpa-AFX · Boeing |

07:31 Uhr · dpa-AFX · DAX |

14.05.24 · dpa-AFX · GameStop |

14.05.24 · Redaktion dts · Dow Jones |

14.05.24 · dpa-AFX · Alphabet |

14.05.24 · Robby's Elliottwellen · DAX |

| Zeit | Titel |

|---|---|

| 10.05.24 | |

| 05.05.24 | |

| 27.04.24 | |

| 26.04.24 | |

| 25.04.24 | |

| 22.02.24 | |

| 17.01.24 | |

| 15.12.23 | |

| 08.12.23 | |

| 14.11.23 |