Deutsche Small Caps - Basisinvestments eines Langfristdepots (Seite 2440)

eröffnet am 18.12.04 19:37:36 von

neuester Beitrag 04.05.24 11:42:32 von

neuester Beitrag 04.05.24 11:42:32 von

Beiträge: 69.692

ID: 937.146

ID: 937.146

Aufrufe heute: 652

Gesamt: 12.690.880

Gesamt: 12.690.880

Aktive User: 3

Top-Diskussionen

| Titel | letzter Beitrag | Aufrufe |

|---|---|---|

| heute 16:23 | 3319 | |

| heute 15:47 | 3222 | |

| vor 1 Stunde | 1723 | |

| vor 41 Minuten | 1495 | |

| vor 37 Minuten | 1375 | |

| heute 17:55 | 1273 | |

| vor 1 Stunde | 1253 | |

| heute 15:09 | 1232 |

Meistdiskutierte Wertpapiere

| Platz | vorher | Wertpapier | Kurs | Perf. % | Anzahl | ||

|---|---|---|---|---|---|---|---|

| 1. | 1. | 18.001,60 | +0,59 | 240 | |||

| 2. | 2. | 168,20 | +0,08 | 87 | |||

| 3. | 3. | 9,7000 | +12,27 | 75 | |||

| 4. | 14. | 6,1400 | -1,35 | 69 | |||

| 5. | 11. | 0,1865 | 0,00 | 52 | |||

| 6. | 7. | 0,8750 | -12,50 | 47 | |||

| 7. | 12. | 0,1561 | +2,97 | 38 | |||

| 8. | 6. | 2.302,50 | 0,00 | 36 |

Beitrag zu dieser Diskussion schreiben

Antwort auf Beitrag Nr.: 61.772.465 von Syrtakihans am 26.10.19 16:04:41Also ich will die Diskussion dazu jetzt nicht übertreiben, aber Umsatzausweitung und dadurch höhere Forderungen/Vorräte sehe ich nicht als negativen Punkt an, selbst dann wenn die Kreditoren nicht im gleichen Rahmen mit steigen würden. Das wäre ja etwas lächerlich, wenn man Unternehmen das in der Bewertung zum Vorwurf machen bzw. nachteilig auslegen würde.

Das ist ja auch das Grundproblem bei der Sicht auf die Nettoverschuldung, wenn man dabei (an sich laut Definition zurecht) nur die Finanzlage vergleicht, aber die deutlich gestiegenen Sachanlagen (schließlich hat man für das Wachstum beispielsweise ein Werk in Mexico gebaut) oder das UV außen vor lässt. Die Bilanz sieht an sich für ein Wachstumsunternehmen nicht schlecht aus. Die Vermögenswerte liegen halt erstmal in den Sachwerten und UV, die zusammen Finanzschulden und Kreditoren übersteigen. Finde ich in der Unternehmensphase ganz normal. Wichtig ist am Ende, dass aus dem starken Auftragsbestand auch die Umsatzziele erreicht werden, und man dabei entsprechend profitabel wirtschaftet. Das sieht mir mit 12-13% Ebitda-Marge recht gut aus, die normalerweise bei steigendem Umsatz auch zu einer deutlich steigenden Vorsteuermarge führen müsste, und damit auch zu ausreichend FreeCashflow. Es sei denn, es stehen neue Großinvestitionen an. Ist mir aber nix bekannt.

Das ist ja auch das Grundproblem bei der Sicht auf die Nettoverschuldung, wenn man dabei (an sich laut Definition zurecht) nur die Finanzlage vergleicht, aber die deutlich gestiegenen Sachanlagen (schließlich hat man für das Wachstum beispielsweise ein Werk in Mexico gebaut) oder das UV außen vor lässt. Die Bilanz sieht an sich für ein Wachstumsunternehmen nicht schlecht aus. Die Vermögenswerte liegen halt erstmal in den Sachwerten und UV, die zusammen Finanzschulden und Kreditoren übersteigen. Finde ich in der Unternehmensphase ganz normal. Wichtig ist am Ende, dass aus dem starken Auftragsbestand auch die Umsatzziele erreicht werden, und man dabei entsprechend profitabel wirtschaftet. Das sieht mir mit 12-13% Ebitda-Marge recht gut aus, die normalerweise bei steigendem Umsatz auch zu einer deutlich steigenden Vorsteuermarge führen müsste, und damit auch zu ausreichend FreeCashflow. Es sei denn, es stehen neue Großinvestitionen an. Ist mir aber nix bekannt.

Antwort auf Beitrag Nr.: 61.760.477 von katjuscha-research am 24.10.19 21:25:40InTiCa Systems

Zum 30.06.2019 betrug netdebt (verzinsliche Schulden abzgl. Zahlungsmittel) 24.964 T. EUR. Das EBITDA der letzten 12 Monate betrug 476 T. EUR und das 2019er EBITDA aus der SMC-Prognose beträgt 6.600 T. EUR. Netdebt dürfte, abgeleitet vom schwachen Nettoergebnis und tendenziell weiter steigender Umsätze und demzufolge auch steigendem UV weiter hochlaufen. Daraus ergibt sich nach Adam Riese ein netdebt/EBITDA von 6,6 zum 30.06.2019 und von knapp 4 zum 31.12.2019.

Zitat von katjuscha-research: Zunächst mal liegt die Finanzverschuldung nur etwa beim 3fachen Ebitda.

Zum 30.06.2019 betrug netdebt (verzinsliche Schulden abzgl. Zahlungsmittel) 24.964 T. EUR. Das EBITDA der letzten 12 Monate betrug 476 T. EUR und das 2019er EBITDA aus der SMC-Prognose beträgt 6.600 T. EUR. Netdebt dürfte, abgeleitet vom schwachen Nettoergebnis und tendenziell weiter steigender Umsätze und demzufolge auch steigendem UV weiter hochlaufen. Daraus ergibt sich nach Adam Riese ein netdebt/EBITDA von 6,6 zum 30.06.2019 und von knapp 4 zum 31.12.2019.

Antwort auf Beitrag Nr.: 61.770.362 von imperatom am 26.10.19 00:08:36

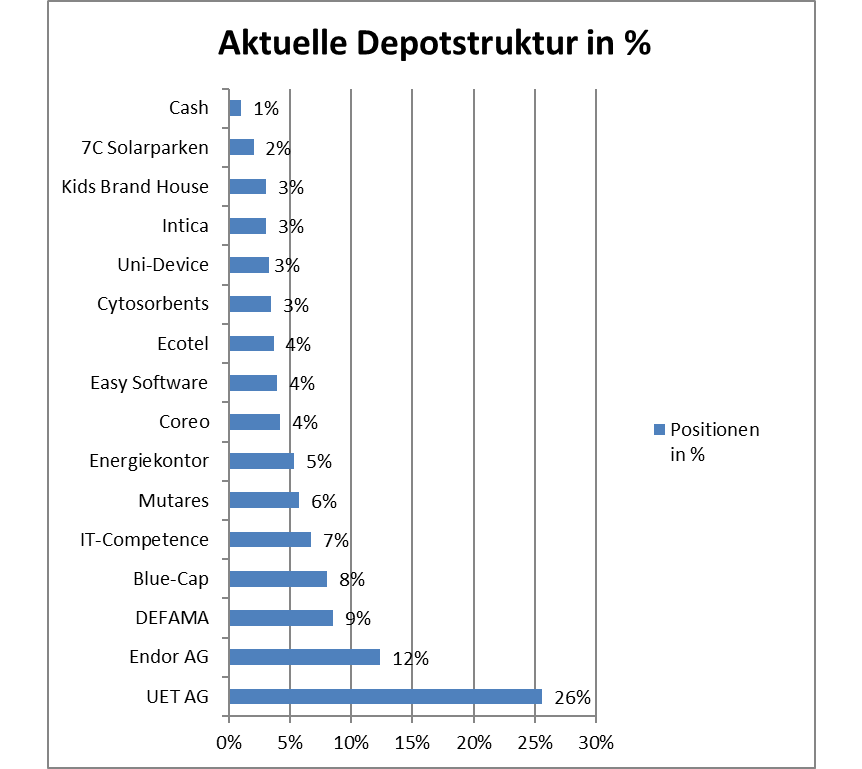

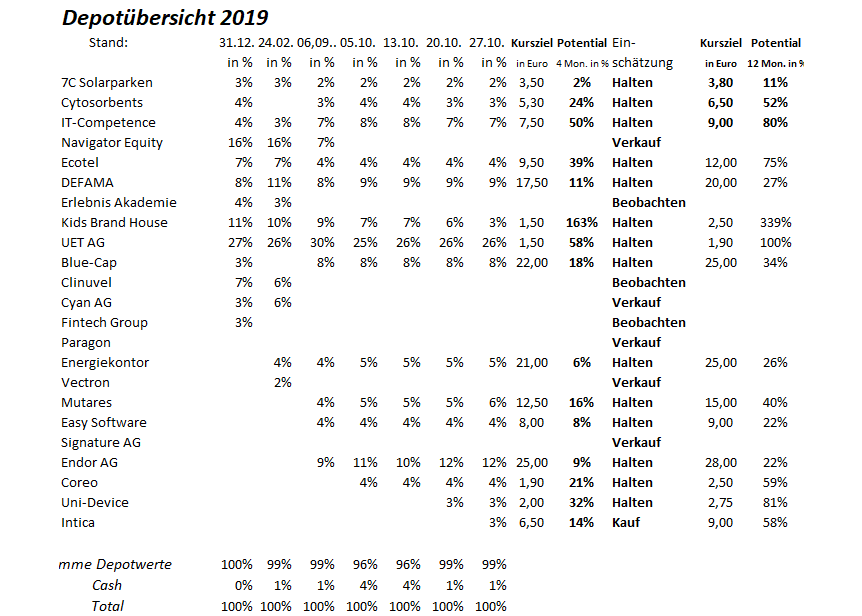

Die Aussagen von KC in dieser Übersicht sind doch keine Anlageempfehlungen, sondern das war er im Depot zuletzt getan hat.

Siehst du doch auch daran, dass es in seinem Depot keine einzige Kaufempfehlung gibt, obwohl er die Aktie alle im Depot hat. Nur Intica steht auf Kauf dort, weil er sie eben gerade diese Woche gekauft hat. Die anderen Aktie sieht er alle natürlich auch als Kauf, die er im Depot hat, aber in der Übersicht steht Halten.

Signature hat er zuletzt verkauft, deshalb steht dort Verkauf.

Das ist alles.

Zitat von imperatom: @Kleiner Chef: Wie kommst Du bei Signature eigentlich zu Deinem "Verkaufen"-Urteil? Ich finde die Firma hochinteressant!

Die Aussagen von KC in dieser Übersicht sind doch keine Anlageempfehlungen, sondern das war er im Depot zuletzt getan hat.

Siehst du doch auch daran, dass es in seinem Depot keine einzige Kaufempfehlung gibt, obwohl er die Aktie alle im Depot hat. Nur Intica steht auf Kauf dort, weil er sie eben gerade diese Woche gekauft hat. Die anderen Aktie sieht er alle natürlich auch als Kauf, die er im Depot hat, aber in der Übersicht steht Halten.

Signature hat er zuletzt verkauft, deshalb steht dort Verkauf.

Das ist alles.

Die Frage ging bewusst an KC. Bisher las ich nur:

"Grund: In der aktuellen konjunkturellen Situation wird das Unternehmen nicht die Pläne für 2019 umsetzen können."

Da würde ich mich schon für Details interessieren. Die erst kürzlich angehobene Prognose bei Signature spricht doch eigentlich eine andere Sprache. Da interessiert mich natürlich, was Dich, KC, zum Verkauf bewogen hat (wobei die Prognoseerhöhung glaub ich erst nach Deinem Verkauf kam, aber Du schreibst ja weiterhin "verkaufen").

"Grund: In der aktuellen konjunkturellen Situation wird das Unternehmen nicht die Pläne für 2019 umsetzen können."

Da würde ich mich schon für Details interessieren. Die erst kürzlich angehobene Prognose bei Signature spricht doch eigentlich eine andere Sprache. Da interessiert mich natürlich, was Dich, KC, zum Verkauf bewogen hat (wobei die Prognoseerhöhung glaub ich erst nach Deinem Verkauf kam, aber Du schreibst ja weiterhin "verkaufen").

@imperatom

Signature wurde hier schon besprochen, einfach zurückblättern. Ich habe auch Input geliefert.

@Mutares

Ich bin gerade im Mutares Forum auf einen spannenden Artikel betreffend der geplanten Übernahme der ÖBB-Tochter Q Logistics gestoßen, den ich mit Euch teilen möchte:

https://www.derstandard.at/story/2000106100758/oebb-wird-sor… (aufgerufen heute, Autor des Artikels Luise Ungerboeck 10. Juli 2019, 06:00)

Der Andrang an Kaufinteressenten für den Dauerverlustbringer Q-Logistics hält sich dem Vernehmen nach in Grenzen. An die zehn Unternehmen hätten bei der von Wirtschaftsprüfer KPMG koordinierten Käufersuche Interesse am ÖBB-Stückgutbereich gezeigt. Fünf bis sechs von ihnen hätten sogenannte "non-binding bids" abgegeben, also unverbindliche Kaufofferte, hat DER STANDARD von mit der Materie vertrauten Insidern erfahren.

Das stimmt zuversichtlich. Allerdings, warnen mit der Materie vertraute ÖBB-Auskenner, sei kein ernstzunehmender Logistik- oder Transportkonzern unter den Interessenten, dem man Sanierung und Übernahme der mit 1200 Beschäftigten nicht gerade unterbesetzten Dauerbaustelle zutrauen könne, zumal es sich um teilweise unkündbare, jedenfalls aber mit erhöhtem Kündigungsschutz ausgestattete ÖBB-Dienstnehmer handele.

Signature wurde hier schon besprochen, einfach zurückblättern. Ich habe auch Input geliefert.

@Mutares

Ich bin gerade im Mutares Forum auf einen spannenden Artikel betreffend der geplanten Übernahme der ÖBB-Tochter Q Logistics gestoßen, den ich mit Euch teilen möchte:

https://www.derstandard.at/story/2000106100758/oebb-wird-sor… (aufgerufen heute, Autor des Artikels Luise Ungerboeck 10. Juli 2019, 06:00)

Der Andrang an Kaufinteressenten für den Dauerverlustbringer Q-Logistics hält sich dem Vernehmen nach in Grenzen. An die zehn Unternehmen hätten bei der von Wirtschaftsprüfer KPMG koordinierten Käufersuche Interesse am ÖBB-Stückgutbereich gezeigt. Fünf bis sechs von ihnen hätten sogenannte "non-binding bids" abgegeben, also unverbindliche Kaufofferte, hat DER STANDARD von mit der Materie vertrauten Insidern erfahren.

Das stimmt zuversichtlich. Allerdings, warnen mit der Materie vertraute ÖBB-Auskenner, sei kein ernstzunehmender Logistik- oder Transportkonzern unter den Interessenten, dem man Sanierung und Übernahme der mit 1200 Beschäftigten nicht gerade unterbesetzten Dauerbaustelle zutrauen könne, zumal es sich um teilweise unkündbare, jedenfalls aber mit erhöhtem Kündigungsschutz ausgestattete ÖBB-Dienstnehmer handele.

Antwort auf Beitrag Nr.: 61.768.817 von Kleiner Chef am 25.10.19 19:56:43@Kleiner Chef: Wie kommst Du bei Signature eigentlich zu Deinem "Verkaufen"-Urteil? Ich finde die Firma hochinteressant!

Wochenupdate: Wieviel Puffer muss sein?

Interessant ist die Diskussion rund um die aktuelle Entwicklung im Automobilsektor. Hier wird sehr viel rot gesehen, was die Aussichten angeht. Das ist auch nicht verwunderlich, denn Transformation bedeutet Unsicherheit und das wird an der Börse im Jahr 2019 gespielt. Dennoch dürfte es falsch sein, alle Sektorwerte undifferenziert in einen Topf zu werfen, denn wo es Verlierer gibt, wird es auch Gewinner geben. Ich erwähne in diesem Zusammenhang einfach mal, das Tesla sich im Wochenverlauf zweistellig erholt hat oder sich VW von den Jahrestiefständen schon länger wegbewegt. Im Gegenteil, man erreichte zuletzt Jahreshöchststände.Intica Systems: Kann zum Erfolgsmodell des E-Sektors werden!

Ich sage nicht, das Intica zum Erfolgsmodell des Sektors wird. Allerdings gehe ich mit einer sehr hohen Wahrscheinlichkeit davon aus, das Intica zum Erfolgsmodell werden kann. Wir haben über den Markt gesprochen und den Rahmenbedingungen ab 2020. Die Volkswagengruppe wird in Europa die E-Antriebe in 2020 im Vergleich zu 2019 verfünffachen auf 300.000 Einheiten.

Wer genau verfolgt, wie man das Modell ID3 im Markt positioniert, dann stellt man fest, das der Golf 8 zur gleichen Zeit kommt. Aber: Den Golf wird es nicht mehr mit reinem E-Antrieb geben. Man stellt also in der Volumenklasse zwei Modelle gleichberechtigt nebeneinander und wird den ID3 ab Mitte 2020 deutlich preiswerter machen. Inklusive Förderung bleibt da kein grosser Vorteil in der Anschaffung für den Konsumenten für den Golf 8.

Wer diese Entwicklungen verfolgt, stellt fest, das es erstmals ein ernstzunehmendes Angebot von deutschen Herstellern gibt. Da sind Reservierungen von 40.000 für den Porsche Taycan, die einer Jahresproduktion entsprechen, vermutlich erst der Anfang. Und der Weg, um Tesla auf Augenhöhe zu begegnen ist nicht mehr weit. Und: Nicht nur die Marke VW launcht den ID3 in der Volumensklasse, Seat geht den gleichen Weg.

Wie ist der verdoppelte Auftragsbestand zu bewerten?

Warum erzähle ich das alles. Die Frage lautet, wie hoch ist das Risiko, das man die Auftragsvorlage nicht umsetzen kann, wieviel Puffer sollte man im aktuellen konjunkturellen Umfeld berücksichtigen?

Da verdoppelt ein Unternehmen den Auftragsbestand innerhalb eines Jahres und der Kurs dümpelt nahe am Jahrestief. Tatsächlich ist für mich die Entwicklung des Auftragsbestandes eines der besten Frühindikatoren, die man als Investor erhalten kann, wenn man die Marktchancen abschätzen will.

Nun ist es so, das Intica bis zum Jahre 2022 ein jährliches Wachstum von 15 % sieht gemäß den letzten Präsentationen. Bedeutet, das bei einem Umsatz von 60 Mill. in 2019 für 2020 aktuell etwa 70 Mill. erwartet wird.

Der Auftragsbestand von 120 Mill. Euro gilt für eine Reichweite von 18 Monaten. Das entspricht für das H2 2019 bereits einer Run-Rate von 40 Mill. Euro und für 2020 von 80 Mill. Euro.

Meine Erkenntnisse: Sowohl in dem Ausblick 2019 mit 58 Mill. Euro Umsatz sowie der Umsatzerwartung von 70 Mill. Euro für 2020 sind schon deutliche Abschläge enthalten. Gleichzeitig wissen wir, das VW einer der größeren Kunden von Intica ist und das das Bestandsgeschäft von Intica, Zutrittssysteme unabhängig vom Antriebstrang ist.

Kann das Unternehmen das erwartete Wachstum profitabel darstellen?

Für mich stehen die Chancen, das man das Wachstum über Skaleneffekte profitabel darstellen kann besser denn je. Man darf nicht vergessen, das sie es bisher nicht getan haben. Aber: Intica hat in den letzten Jahren hinsichtlich der Marktpositionierung mehrere Transformationen durchlebt, vom Telekom-Zulieferer zum Automobil-Zulieferer und jetzt zum E-Solutions Anbieter.

Die Ausgangsposition ist jetzt: Man hat in 2016/2017 ein Werk in Mexiko errichtet, was derzeit noch nicht profitabel agiert, denn dort sind nur etwa 120 MA beschäftigt (Standort Tschechien 500 MA als Vergleich). Die Vorleistungen sind erbracht, das Lohnniveau liegt auf dem Level Chinas, deutlich niedriger als in Tschechien, dem aktuell größten Standort.

Selbst wenn man die aktuelle Materialeinsatzquote von ca. 56 % nicht verbessern kann, so sollte man dennoch die EBITDA Marge von aktuell 11 % deutlich verbessern können. Unter diesen Voraussetzungen halte ich nach der Verdoppelung des Auftragsbestandes sogar eine Verdoppelung des Umsatzes, ausgehend von 48 Mill. Euro in 2018 in den nächsten 3 Jahren für möglich. Ob dies mit einer Verwässerung einhergeht halte für möglich, ändert aber nichts an der Einschätzung, das Intica zu den Gewinnern der Transformation gehören kann. Mein Kursziel liegt bei 9 Euro.

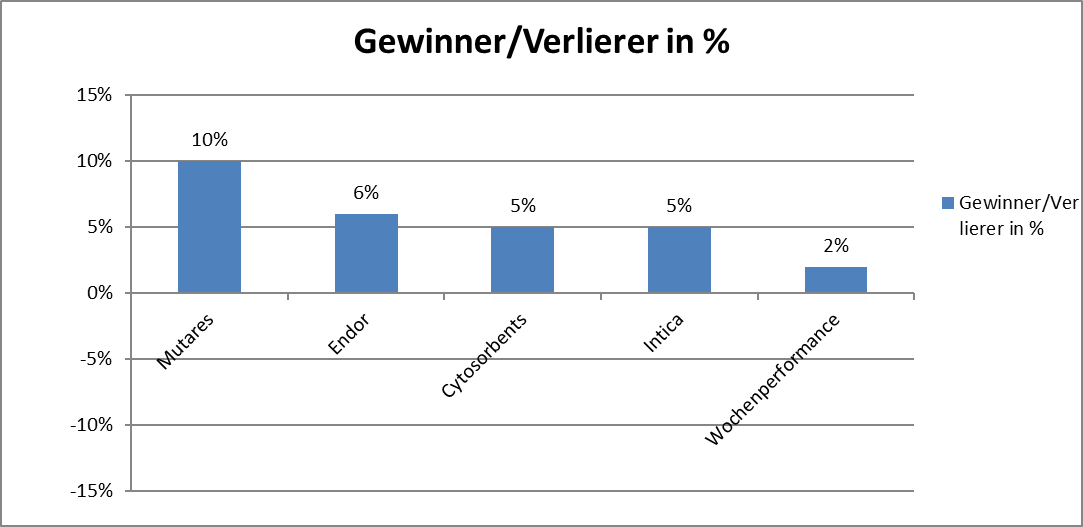

Wochengewinner und Verlierer im Überblick!

Die Jahresperformance erhöht sich auf 20 %!

Die Gewinner und Verlierer können der Übersicht entnommen werden. Die Jahresperformance erhöht sich von 18 % auf 20 %.

Bei dem Wochengewinner werden meine Erwartungen auf dem Capital Market Day bestätigt, wonach Mutares auf der Basis der positiven EBITDA-Beiträge zu bewerten ist. Hierzu hatte ich zuvor ausgeführt, das meine Erwartung für 2020 bei 50 Mill. Euro liegt für Balcke-Dürr, STS und Donges. Wenn man dazu die Kapitalisierung von 165 Mill. Euro von Mutares heranzieht, dann ist der Wert auch nach der Gewinnen der letzten beiden Wochen alles andere als teuer. Knapp 10 % Dividende kommen hinzu.

Antwort auf Beitrag Nr.: 61.768.499 von fallencommunist am 25.10.19 19:13:35M.E. zahlen diese Schmarotzer immer noch zu wenig Netzgebühr an Telefonica. Es gibt diese Firma nur wegen der deutschen Bürokratie. Sie haben kein Mobilfunk-Netz, aber verdienen prächtig. Das ist der wahre Grund für die Netzprobleme.

Antwort auf Beitrag Nr.: 61.767.125 von katjuscha-research am 25.10.19 16:49:15Ich halte den Kursrutsch bei United Internet eher für übertrieben. Langfristig halte ich die Aktie für interessant. Der CEO ist ja selbst stark investiert und hat in der Vergangenheit kluge Entscheidungen getroffen. Jetzt hat man neue Chancen im Rahmen von 5G und gleichzeitig solide FCFs um ggf. auch größere Investitionen und/oder Durststrecken zu stemmen. Ich fühle mich weiter sehr wohl in der Aktie und hätte heute aufgestockt wenn meine Position nicht schon Endgröße gehabt hätte.

Allgeier soeben mit sehr guten Q3 Zahlen. Das erste Halbjahr war natürlich Mist, aber Q3 zeigt in die richtige Richtung. Unbereinigt 11 Mio. € EBIT. Bei 200 Mio Umsatz ist da natürlich noch Luft nach oben, aber es ist das beste Quartal seit langem.