Deutsche Small Caps - Basisinvestments eines Langfristdepots (Seite 3906)

eröffnet am 18.12.04 19:37:36 von

neuester Beitrag 13.05.24 22:26:16 von

neuester Beitrag 13.05.24 22:26:16 von

Beiträge: 69.744

ID: 937.146

ID: 937.146

Aufrufe heute: 16

Gesamt: 12.703.424

Gesamt: 12.703.424

Aktive User: 1

Top-Diskussionen

| Titel | letzter Beitrag | Aufrufe |

|---|---|---|

| vor 1 Stunde | 11454 | |

| gestern 21:10 | 6504 | |

| gestern 22:06 | 6160 | |

| vor 1 Stunde | 3871 | |

| vor 48 Minuten | 3739 | |

| vor 1 Stunde | 3736 | |

| vor 42 Minuten | 3437 | |

| gestern 20:58 | 2742 |

Meistdiskutierte Wertpapiere

| Platz | vorher | Wertpapier | Kurs | Perf. % | Anzahl | ||

|---|---|---|---|---|---|---|---|

| 1. | 1. | 18.722,00 | -0,22 | 160 | |||

| 2. | 2. | 10,550 | +2,23 | 86 | |||

| 3. | 3. | 171,99 | +1,59 | 81 | |||

| 4. | 4. | 5,1900 | +78,35 | 69 | |||

| 5. | 5. | 0,1960 | -9,68 | 66 | |||

| 6. | 6. | 12,790 | +38,27 | 54 | |||

| 7. | 7. | 30,45 | +74,40 | 44 | |||

| 8. | 8. | 0,1500 | -28,57 | 43 |

Beitrag zu dieser Diskussion schreiben

Antwort auf Beitrag Nr.: 55.334.213 von trustone am 16.07.17 15:44:49

1. Es wurde gesagt, daß Q1 das schwächste Quartal bei AdColony ist, eben weil man den Apollo-Rollout mit 8 verschiedenen Modulen bis in 2018 hinein durchführen wird.

2. Parallel dazu wird das Q2 stärker ausfallen als das Q1 im Umsatz und Rückkehr einem positiven EBITDA im Q2. Der Umsatz wird aber noch unterhalb vom Q2 2016 liegen. In Summe kann man also einen Umsatz von 115 - 125 Mill. Dollar für Opera Software erwarten

3. Breits im Q1 Call wurde ein zweistelliges Mio. Einsparprogramm angekündigt bei Ad-Colony, die Reduktion des Personals dürfte eine der ersten Massnahmen dieses Programms sein.

4. Die volle Entfaltung der Kosteneinsparungen kommen dann in 2018 zur Geltung, wenn man die weiteren Module ausrollt.

5. Q1 ist ja genau der Grund des Kursrückganges und aus meiner Sicht ist die Rückkehr auf den Wachstumspfad zu null eingepreist. Im Gegenteil: Selbst wenn man nur bei der untersten Guidance von 550 Mill. Dollar rauskommt für 2017 beim Umsatz, dürfte das schon begleitet werden von Kursaufschlägen.

Gruß

Opera: Zur Einordnung des Q1 Ergebnisses!

Zitat von wiener9: aber bitte nicht falsch verstehen;

ich habe Opera auch schon seit ein paar Wochen auf der Liste und halte das Unternehmen grundsätzlich für interessant,

vor allem ein Punkt macht mich noch skeptisch

das Q1/2017 bei der größten Tochter war wirklich schwach gegenüber den Quartalen in 2016,

es wurde mit einer reihe von Verzögerungen begründet, und auch dass weniger Spiele usw. erschienen sind;

die Gesamtjahres Prognose wurde aber aufrecht erhalten;

dafür müssen nun die nächsten Quartale richtig richtig stark laufen;

läuft es doch nicht ganz so stark ist eine Umsatz und Gewinnwarnung wohl schon bei den Halbjahreszahlen unausweichlich;

und diese Meldung zu den Kündigungen hat mich doch etwas aufgeschreckt, dass es vielleicht doch nicht ganz so gut wie gepant läuft;

hatte hier nicht jemand vor kurzem beim Management ein paar Fragen gestellt?

1. Es wurde gesagt, daß Q1 das schwächste Quartal bei AdColony ist, eben weil man den Apollo-Rollout mit 8 verschiedenen Modulen bis in 2018 hinein durchführen wird.

2. Parallel dazu wird das Q2 stärker ausfallen als das Q1 im Umsatz und Rückkehr einem positiven EBITDA im Q2. Der Umsatz wird aber noch unterhalb vom Q2 2016 liegen. In Summe kann man also einen Umsatz von 115 - 125 Mill. Dollar für Opera Software erwarten

3. Breits im Q1 Call wurde ein zweistelliges Mio. Einsparprogramm angekündigt bei Ad-Colony, die Reduktion des Personals dürfte eine der ersten Massnahmen dieses Programms sein.

4. Die volle Entfaltung der Kosteneinsparungen kommen dann in 2018 zur Geltung, wenn man die weiteren Module ausrollt.

5. Q1 ist ja genau der Grund des Kursrückganges und aus meiner Sicht ist die Rückkehr auf den Wachstumspfad zu null eingepreist. Im Gegenteil: Selbst wenn man nur bei der untersten Guidance von 550 Mill. Dollar rauskommt für 2017 beim Umsatz, dürfte das schon begleitet werden von Kursaufschlägen.

Gruß

ok, habe den Absatz nun gefunden;

Is it right, that we will see weak Q2 because of the start of the Apollo platform?

PAL: We said that 2Q17 for AdColony would be up from 1Q17 but down from 2Q16

auch das Q2 wird bei Opera also nochmals unter dem Vorjahr liegen,

somit muss Opera im zweiten Halbjahr ganz ganz stark wachsen damit die Prognose erreicht wird,

ob und wie sicher dieses starke Wachstum im zweiten Halbjahr ist kann ich persönlich natürlich nicht abschätzen;

Is it right, that we will see weak Q2 because of the start of the Apollo platform?

PAL: We said that 2Q17 for AdColony would be up from 1Q17 but down from 2Q16

auch das Q2 wird bei Opera also nochmals unter dem Vorjahr liegen,

somit muss Opera im zweiten Halbjahr ganz ganz stark wachsen damit die Prognose erreicht wird,

ob und wie sicher dieses starke Wachstum im zweiten Halbjahr ist kann ich persönlich natürlich nicht abschätzen;

aber bitte nicht falsch verstehen;

ich habe Opera auch schon seit ein paar Wochen auf der Liste und halte das Unternehmen grundsätzlich für interessant,

vor allem ein Punkt macht mich noch skeptisch

das Q1/2017 bei der größten Tochter war wirklich schwach gegenüber den Quartalen in 2016,

es wurde mit einer reihe von Verzögerungen begründet, und auch dass weniger Spiele usw. erschienen sind;

die Gesamtjahres Prognose wurde aber aufrecht erhalten;

dafür müssen nun die nächsten Quartale richtig richtig stark laufen;

läuft es doch nicht ganz so stark ist eine Umsatz und Gewinnwarnung wohl schon bei den Halbjahreszahlen unausweichlich;

und diese Meldung zu den Kündigungen hat mich doch etwas aufgeschreckt, dass es vielleicht doch nicht ganz so gut wie gepant läuft;

hatte hier nicht jemand vor kurzem beim Management ein paar Fragen gestellt?

ich habe Opera auch schon seit ein paar Wochen auf der Liste und halte das Unternehmen grundsätzlich für interessant,

vor allem ein Punkt macht mich noch skeptisch

das Q1/2017 bei der größten Tochter war wirklich schwach gegenüber den Quartalen in 2016,

es wurde mit einer reihe von Verzögerungen begründet, und auch dass weniger Spiele usw. erschienen sind;

die Gesamtjahres Prognose wurde aber aufrecht erhalten;

dafür müssen nun die nächsten Quartale richtig richtig stark laufen;

läuft es doch nicht ganz so stark ist eine Umsatz und Gewinnwarnung wohl schon bei den Halbjahreszahlen unausweichlich;

und diese Meldung zu den Kündigungen hat mich doch etwas aufgeschreckt, dass es vielleicht doch nicht ganz so gut wie gepant läuft;

hatte hier nicht jemand vor kurzem beim Management ein paar Fragen gestellt?

Antwort auf Beitrag Nr.: 55.333.916 von Kleiner Chef am 16.07.17 13:59:06nette Grafik zu adcolony,

sie bezieht sich jedoch nur auf die Vergangenheit;

in Q1/2017 ist man ja nicht mehr gewachsen oder?

und warum entlässt man in diesem "boomenden" Segment 100 der 700 Mitarbeiter?

war das so geplant? bereits angekündigt?

danke für eine Antwort,

Mobile ad specialist AdColony cut nearly 100 jobs as part of a shift in strategy

http://www.businessinsider.de/mobile-ad-company-adcolony-let…

wenn dieser Mitarbeiter Abbau allerdings schon bekannt war ist das ein non event,

ich werde hier wohl erstmal die Q2 Zahlen abwarten,

sie bezieht sich jedoch nur auf die Vergangenheit;

in Q1/2017 ist man ja nicht mehr gewachsen oder?

und warum entlässt man in diesem "boomenden" Segment 100 der 700 Mitarbeiter?

war das so geplant? bereits angekündigt?

danke für eine Antwort,

Mobile ad specialist AdColony cut nearly 100 jobs as part of a shift in strategy

http://www.businessinsider.de/mobile-ad-company-adcolony-let…

wenn dieser Mitarbeiter Abbau allerdings schon bekannt war ist das ein non event,

ich werde hier wohl erstmal die Q2 Zahlen abwarten,

Opera Software: Wachstumsdynamik Adcolony & Bemobi!

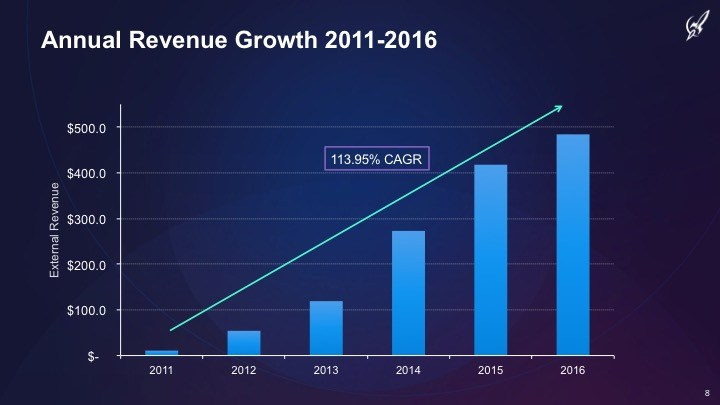

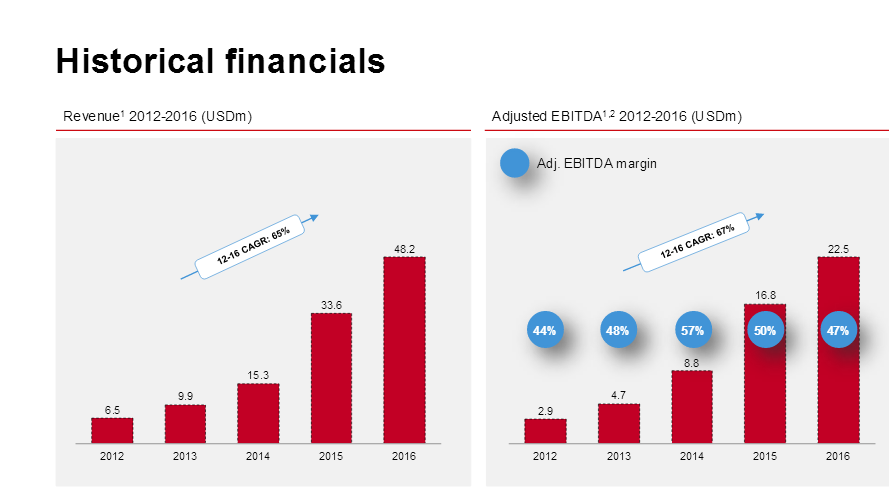

Wenn ich vom Track-Record bei der Wachstumsdynaik spreche,dann zeigen diese die beiden Abbildungen beeindruckend.

Ansonsten bilde Dir ein eigenes Urteil auf der Basis der Q1

Präsentation bzw. vom Investor Day. Alle Gesellschaften werden

dort ausführlich vorgestellt.

a) Wachstumsdynmik Ad-Colony

b) Wachstumsdynamik Bemoby!

Gruß

Antwort auf Beitrag Nr.: 55.333.540 von Kleiner Chef am 16.07.17 12:06:57zu Opera,

für wie realistisch hältst du es , dass dein angesprochenes Wachstum so auch eintritt?

gerade im Umbruch befindliche Unternehmen brauchen dann ja gerne mal das ein oder andere Jahr länger bei neuem Wachstum usw.

denn eines muss man auch mal klar sagen,

der Kurs hat sich seit Ende 2016 halbiert mit den Gründen habe ich mich noch nicht auseinander gesetzt,

für wie realistisch hältst du es , dass dein angesprochenes Wachstum so auch eintritt?

gerade im Umbruch befindliche Unternehmen brauchen dann ja gerne mal das ein oder andere Jahr länger bei neuem Wachstum usw.

denn eines muss man auch mal klar sagen,

der Kurs hat sich seit Ende 2016 halbiert mit den Gründen habe ich mich noch nicht auseinander gesetzt,

ich hätte mal eine etwas off-topic Frage in die Runde, wenn mir das gestattet ist. Kennt jemand einen Stock Screener, wo man nach Handelsvolumen suchen kann? Ich suche nach besonders illiquiden Aktien.

Wochenupdate: Auf der Suche nach einem attraktiven CRV!

Nachdem ich letzte Woche auf einige Werte eingegangen bin und deren kurzfristige Perspektiven herausgestellt habe, so geht es heute darum einige Unternehmen vorzustellen mit einem mittelfristigen Zeithorizont.Ich will die Diskussion der letzten Tage hier aufgreifen. Wenn man nach den mittelfristigen Perspektiven eines Unternehmens fragt, so muss man alle zugänglichen Informationen zu einem Unternehmen bewerten und daraus ein eigenes Szenario ableiten.

Ob man etwa ein Unternehmen wie SNP oder Francotyp mit der Vision 2023 im Blick habend kaufen will, muss man selbst bewerten, denn die Zeitschiene ist schon sehr lang ausgelegt und innerhalb dieser Zeit kann viel passieren. Klar wurde aber aus der Diskussion mit SNP, daß der Rücksetzer durchaus eine Einstiegsgelegenheit darstellt mit der Spekulation darauf, daß ein Rebound einsetzt.

An dieser Stelle gehe ich auf zwei Investmentcases ein, die eine Zeitschiene von 18-36 Monaten umfassen. Wichtig ist zunächst festzustellen, daß die mittelfristigen Ziele organisch bei diesen Unternehmen erreicht werden. Bedeutet eine Verwässerung bleibt bei den dargestellten Unternehmen aus, weil man die Ziele ohne Zukäufe erreichen kann.

Zweitens lege ich Wert darauf, daß die Unternehmen am Anfang ihrer Entwicklung stehen und der Kurs noch nicht weggelaufen ist und bereits die nächsten 12-24 Monate eingepreist sind. Drittens sind alle drei Unternehmen von Sondersituationen begleitet, die als Katalysatoren für das Wachstum anzusehen sind innerhalb des Betrachtungszeitraums. Viertens sollten die hier besprochenen Szenarien eine Eintrittswahrscheinlichkeit von 80 % haben.

Das nicht alle Szenarien bei den Investments aufgehen zeigt das jüngste Beispiel AT&S, denn ich habe mich hier für einen Verkauf entschieden nach den Rückmeldungen nach der HV und die Ertragserwartungen werden sich deutlich in die Zukunft verlagern. Aber auch bei einem solchen Unternehmen ist entscheidend, daß das Risiko eines Rückschlages begrenzt ist, was auch bei AT&S gegeben war, denn eine schlechtere als ursprünglich erwartete Ertragsentwicklung war bereits eingepreist.

Opera Software: Eine 200 % Chance auf Sicht von 36 Monaten!

Ich schlage aktuell die Boerse Online auf und dort wird die YOC AG zum Kauf empfohlen, mit der Begründung, dass man in 2018 den Turnaround schafft. Die YOC AG ist ein Vermarkter von digitaler Werbung für mobile Endgeräte. Das Unternehmen ist einerseits bereits mit dem zweifachen Umsatz für 2017 bewertet. Gleichzeitig gibt es im Anlageuniversum ähnliche Unternehmen, die deutlich günstiger bewertet sind.

Eine solches Unternehmen ist Opera-Software, welches in vier unterschiedlichen digitalen Wachstumsmärkten unterwegs ist, mit weniger als dem einfachen Umsatz 2017 bewertet ist und zusätzlich über Netto-Finanzmittel von 100 Mill. Dollar verfügt bei einer Gesamtbewertung von 500 Mill. Dollar und einem EV von 400 Mill. Dollar.

Vier Geschäftseinheiten stehen für Wachstum im digitalen Online-Umfeld!

Die größte Geschäftseinheit ist mit knapp 500 Mill. Dollar Umsatz in 2017 Ad-Colony, ebenfalls in der Vermarktung digitaler Werbeformate tätig. Das Unternehmen kann man aufgrund des Track-Records der Vergangenheit als Wachstumseinheit verstehen und wird auch in den kommenden Jahren zweistellig weiterwachsen. Gleichzeitig geht mein Investszenario von einem EBITDA von 20 Mill. Dollar in 2017 aus bei einem überproportionalen Ergebnisanstieg in Richtung 10 % bzw. auf 70 Mill. Dollar in 2019. Diese hat zwei wesentliche Gründe. Aktuell streamlined man die Prozesse derartig, daß die gesamten Anwendungen auf einer einheitlichen, integrierten Plattform – Apollo - abgebildet werden können. Dies hat zur Folge, daß die aktuellen Umsätze in Q1 und Q2 2017 stagnieren, verglichen mit dem Vorjahr, danach aber verbunden mit einem zweistelligen Mio. Einsparprogramm deutliche Skaleneffekte einsetzen werden.

Eine zweite Geschäftseinheit Bemobi stellt Apps und Games für die B2B und B2C Vermarktung bereit. Opera bezeichnet diese Geschäftseinheit als Netflix für Apps & Games. Diese Geschäftseinheit wird in 2017 einen Umsatz von etwa 60 Mill. Dollar erzielen bei einem EBITDA von knapp 50 %. Da man die Partner und Carrier (kurzfristiges Wachstum von 40 auf 70) aktuell deutlich ausbaut verbunden mit einem Rollout in weitere Emerging Markets wird das Wachstum in den kommenden Jahren beibehalten. Zur Einordnung: Den aktuellen Umsatz macht man fast ausschließlich in Brasilien. Da die operativen Kosten bei etwa 10 Mill. Dollar liegen und deutlich unterproportional bei weiterem Wachstum im Umsatz steigen, sind hier auch noch höhere EBITDA Margen denkbar. Bei einem Umsatz von knapp 100 Mill. Dollar in 2019, sollte die Einheit mindestens 500 Mill. Dollar wert sein.

Innerhalb von 36 Monaten zweistellige Kurse möglich!

Opera Software ist mit vier Geschäftseinheiten in Wachstumsmärkten unterwegs. Zwei habe ich hier nicht weiter ausgeführt, weil sie noch relativ klein sind, dennoch vor dem Break-Even stehen, Skyfire und Surf-Easy. Das Unternehmen selbst ruft das mittelfristige Ziel aus beim Umsatz die Mrd.-Grenze zu überschreiten bei einer operativen Marge von 15 %. In Summe halte ich mit Blick auf die 2019er Erwartungen eine Bewertung von 1,4 Mrd. Dollar bzw. einem deutlich niedrigeres EV, da man von deutlich positiven Free-Cashlfows ausgehen kann, für angemessen was einem Gegenwert von 10 Euro entspricht.

Endor: 100 % Chance auf Sicht von 18 Monaten!

Da Endor hier im Forum schon vielen bekannt ist, will ich den Investmentcase nur verkürzt umreißen. Zur Erinnerung: Endor ist bei einigen im Depot schon zum Tenbagger aufgestiegen, bei Kursen von 1 Euro gekauft und Anfang des Jahres wurden bereits Kurse von über 10 Euro erreicht.

Ich selbst hatte Endor vorübergehend verkauft und musste einen Monat an vertretbaren Einstiegskursen arbeiten, denn Endor ist immer noch ein Nischenwert mit 15 Mill. Euro Bewertung und Anbieter von Produkten rund um das Sim-Racing und Fahrschulsimulatoren.

Was macht Endor weiterhin attraktiv?

Mit der Playstation Lizenz eröffnet sich Endor ein zusätzlicher Marktzugang, der 65 % des Marktvolumens ausmacht. Wenn man gleichzeitig zur Kenntnis nimmt, daß der Gesamtumsatz von 11 Mill. Euro deutlich mehr als 50 % dem Sektor der Spielkonsolen zuzuordnen ist, so läßt sich das zusätzliche Umsatzpotential erahnen. So ist es kein Wunder, daß der Aufsichtsrat ab dem 2. Halbjahr 2017 einen deutlichen Wachstumsschub im Umsatz sieht, wobei ich bereits zum Halbjahr von steigenden Umsätzen gegenüber dem 1. Halbjahr 2016 ausgehe.

Zusätzlich hat der CEO noch neue Produkte im Bereich Virtual Reality und Direct Drive für 2017 angekündigt, die die Aufmerksamkeit in dem Wert weiter erhöhen sollten.

Überschreitung der 15 Mill. Umsatzschwelle bei 20 % EBIT-Margen erwartet!^

Deshalb erwarte ich für 2018 eine Überschreitung der 15 Mill. Umsatzgrenze bei EBIT Margen von 20 % oder darüber. Gleichzeitig hat der CEO angekündigt offen für ein höheres Börsensegment zu sein. Alle Trigger zusammen sollten eine Bewertung von über 30 Mill. Euro ermöglichen, was einem Gegenwert von 18 Euro entspricht. Bei einem Uplisting des Börsensegmentes kann auch die 20 Euro Marke fallen.

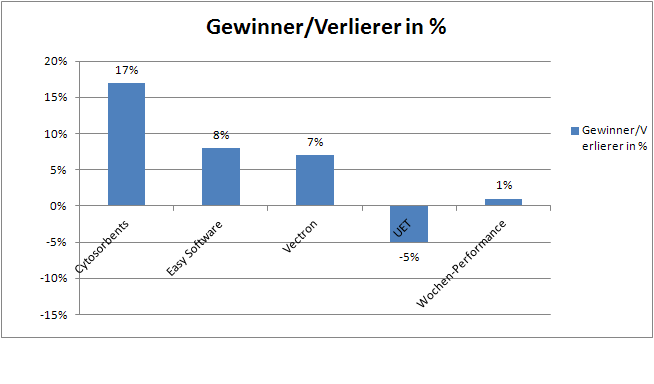

Wochengewinner und Verlierer im Überblick!

In der vergangenen Woche legte das Depot um 1 % zu. Die Wochengewinner und Wochenverlierer zeigt die nachfolgende Übersicht.

Cytosorbents profitiert von positivem Newsflow!

Zunächst meldete Novartis großartige Studienergebnisse für die Krebsbehandlung. Die FDA befürwortet die Zulassung der Zelltherapie einstimmig. 79 % der Patienten, bei denen die Chemo-Therapie nicht anschlug überlebten ein Jahr danach. Damit stehen die Zeichen auf grün, daß die Zulassung in diesem Jahr noch erfolgt. Da als Nebenwirkung dieser der CAR T-Cell-Therapie, das Cytokine release Syndrom bei 50 % der Patienten auftritt, ergeben sich neue Chancen für Cytosorb den Fast-Track-Status für die Zulassung in den USA zu erhalten, so die Meldung von Cytosorbents. Bisher ist die Zulassung für 2020 vorgesehen.

Desweiteren erhielt Cytosorbents eine weitere Subvention für eine Phase II Therapie. Die gesamten Zuschüsse für Cytosorbents belaufen sich mittlerweile auf 20 Mill. Dollar und ist damit ein Indikator für die vielfältigen Anwendungen von Cytosorb und weiterer Produkte von Cytosorbents, im letzteren Fall Hemodefend.

Schließlich veröffentlichte Bloomberg einen Artikel über den Verlauf der Sepsis als Volkskrankheit Nr. 1. „America has a 27 Billion Sepsis Crisis!“

Aufgrund einer alternden Bevölkerung wird der Markt auf 27 Mrd. Dollar in den USA geschätzt und die Anzahl der auftretenden Fälle steigt zweistellig von Jahr zu Jahr auf zuletzt 1,5 Mill. in 2014.

Wenn man gleichzeitig die Ausführungen in dem Artikel zur Kenntnis nimmt, daß die Diagnose der Krankheit die Krankenhäuser vor Problemen stellt, dann kann man erahnen was das für die Behandlung bedeutet. Das Unternehmen selbst drückt es so aus, daß man mit der Behandlung in einem Markt befindet in dem es keinen Wettbewerb zu Cytosorb gibt.

Auch für Cytosorbents hätte ich mein Investment-Szenario auf einer mittelfristigen Zeichachse hier darstellen können. Verkürzt formuliert: Die Chancen stehen gut, daß Cytosorbents sich zu einem Mrd. Dollar Unternehmen entwickelt. Zur Einordnung: Aktuell ist man mit 150 Mill. bewertet und verfügt über liquide Mittel von knapp 20 Mill. Dollar und stellt den operativen Break-Even für 2018 in Aussicht.

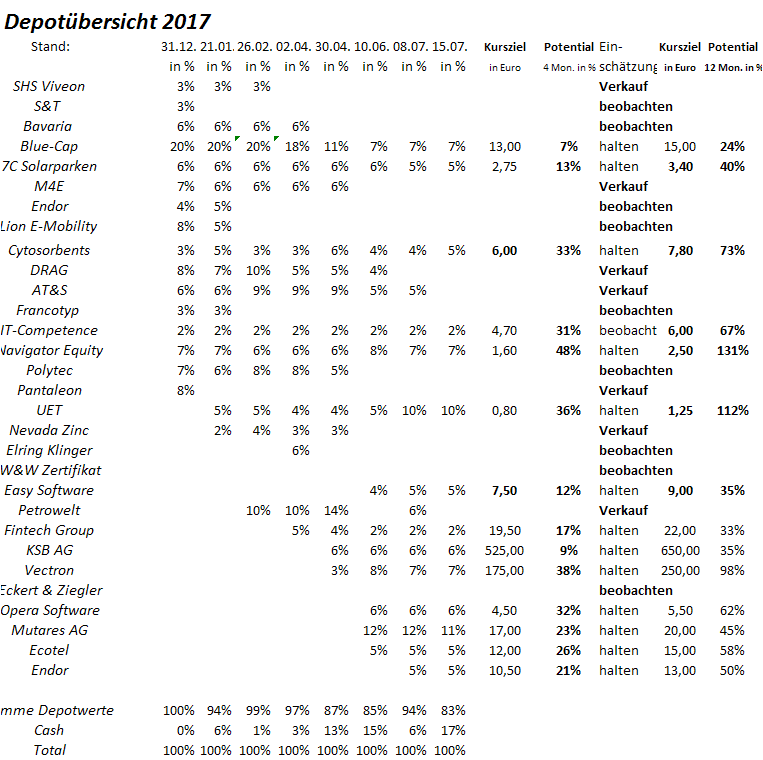

Jahresperformance liegt bei 14 %!

Die Jahresperformance konnte um 1 % zulegen und liegt bei 14 %. Die Cash-Quote liegt bei 17 %, weil AT&S und Petrowelt das Depot verlassen haben.

Deutet auf deutlich bessere Umsätze hin

https://www.first-sensor.com/cms/upload/investor_relations/p…Vergleicht bitte den Auftragseingang und den Auftragsbestand, vom 1. Quartal 2016 mit dem von 2017. Auf Seite 6 findet Ihr es. Auftragseingang 1. Quartal 2016 31,373 Mio Euro Auftragseingang 1. Quartal 2017 35,067 Mio Euro Auftragsbestand 1. Quartal 2016 84,354 Mio Euro Auftragsbestand 1. Quartal 2017 88,867 Mio Euro Bin die ganze Zeit davon ausgegangen, das Dieses Jahr, schwieriger wird, als letztes Jahr. Wenn ich mir Auftragsbestand und Auftragseingang anschaue, bin ich mir nicht mehr sicher. Weiss halt nicht, was im 2.Quartal kommt oder nicht kommt. L.G. Dicki

Ich habe mir jetzt mal eine watchlist mit den Scale - Unternehmen angelegt. Vier Positionen habe ich im Portfolio. Ich habe vor, die 'Auffälligen' genauer zu beobachten.